STAAT DE WERELD OP SPRINGEN?

Jaarlijkse en structurele economische groei zal het heel lang laten afweten. Alles wordt anders. Ga er maar even voor zitten. Geen reden voor slapeloze nachten, want 'Alles sal regkom!' , wat de lijfspreuk was van Paul Kruger, President der Zuid-Afrikaansche Republiek (1883 - 1900). Alles zal uiteindelijk wel in orde komen. Laat u zich niet ophitsen. Ga liever genieten van de prachtige natuur. Speel met uw kinderen of huisdieren. Dit is ook de tijd om wat te lezen en te mediteren. Het leven is, voor de meesten, immers veel korter dan men denkt.

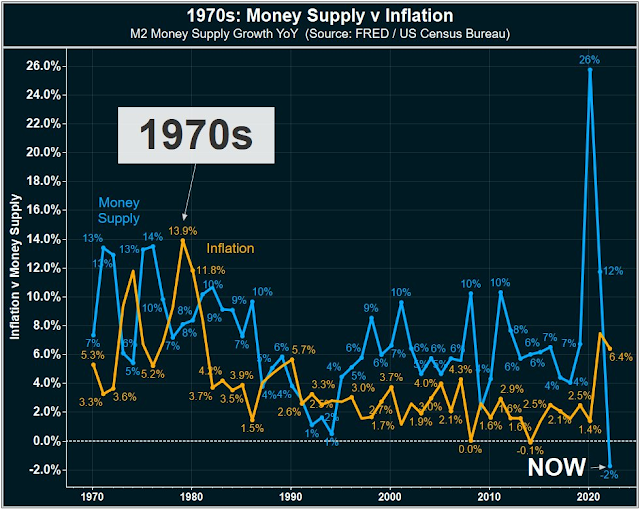

(ELLIOTT WAVE) DE BREDE AMERIKAANSE GELDHOEVEELHEID (M2) IS NU NEGATIEF. DAT IS, SINDS 1868, SLECHTS ENKELE KEREN VOORGEKOMEN. EEN ERNSTIG WAARSCHUWINGSSIGNAAL. ONZEKERE TIJDEN LIGGEN VOOR ONS! IN 1920 - 1921, NA DE EERSTE WERELDOORLOG EN DE SPAANSE GRIEP, VOND DE EERSTE ECONOMISCHE DEPRESSIE PLAATS, VER VOOR DE GROTERE DEPRESSIE VAN DE JAREN '30. DE GELDHOEVEELHEID DAALDE SLECHTS MET 2%, MAAR DAT HAD EEN DEFLATIE VAN 11% TOT GEVOLG! DE HUIDIGE MONETAIRE INKRIMPING IN 2023 IS AL 2%. OEPS!

Er is weer een kredietcrisis ('credit crunch') op komst, zodra duidelijker wordt, dat de bankencrisis niet voorbij is. Door de onzekerheden, wordt het verkrijgen van krediet een gunst. Economische stagnatie, met deflatie en inflatie, oftewel stagflatie, zullen, afwisselend, hand in hand, de wereld voorlopig beheersen. Dat is funest voor financieele activa, zoals aandelen en langlopende obligaties.

Beleggen in degelijke, kortlopende staatsleningen, liefst US Treasuries (let wel: er is altijd een valuta-risico), blijft voorlopig meer dan ooit vereist, in afwachting van het volgende, wat komen gaat. Kredietgedreven onroerend goed staat immers ook op de tocht, nu die opgeblazen bubbel overal ter wereld barst. Grondstoffenprijzen zijn voor de gemiddelde belegger veel te wisselvallig. Hoge grondstoffenprijzen dragen immers de kiem in zich van vraagvernietiging. Er is geen pijl op te trekken en blijft een gok, geen belegging. Beleggen in enkele topaandelen met een relatief veilig dividendrendement, lijkt echter wel, op lange termijn, een zinnige strategie te zijn. Men moet zulke juwelen gewoon aanhouden, zonder zich van de wijs te laten brengen. Blijf geloven in de vindingrijkheid van de mens. Doe net, alsof het uw eigen bedrijf is.

(VENTURE) -- DE AMERIKAANSE GELDHOEVEELHEID IS INGESTORT. DEFLATIE WORDT HET NIEUWE NORMAAL. EN 2024 IS EEN VERKIEZINGSJAAR! KRIJGT HET POPULISME VAN TRUMP DAN EEN TWEEDE KANS?

Maar in de achteruitkijkspiegel lijkt alles nog koek en ei. De wereldeconomie is tegenwoordig, ondanks alles, stabieler dan eerder verwacht. Gigantische investeringsprogramma's van overheidswege, vergelijkbaar met de New Deal van President Roosevelt in de jaren '30, stellen immers economische groei in het vooruitzicht. Economische groei is een voorwaarde om de excessieve wereldschuld de baas te worden.

Bovendien is er nog veel geld over van de kolossale monetaire COVID-giften van vadertje Staat. De consumptieve bestedingen (70% van de economie) blijven nog op peil en de werkloosheid is binnen de perken gehouden. Verder is de Chinese economie, na de Pandemie, heropend, ookal lijkt dat vooralsnog beneden de algemene verwachtingen te zijn. Er is overal een stille hoop, dat een harde economische landing dit keer weer kan worden vermeden. Dat lijkt echter te mooi om waar te zijn, na al de jaren van waanzinnige speculaties met torenhoge krediethefbomen.

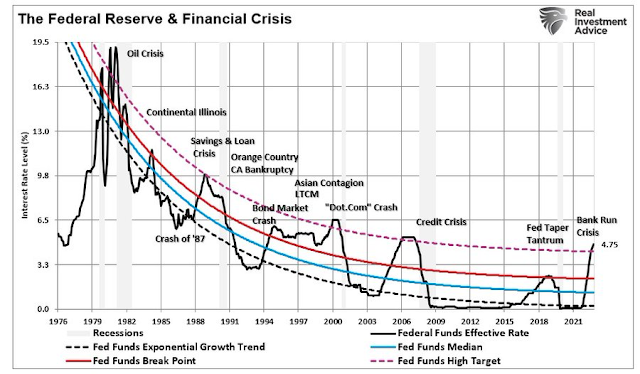

(RIA) -- HET IS WEER ZOVER. DE MONETAIRE TEUGELS MOESTEN WORDEN AANGETROKKEN, OMDAT DE INFLATIE UIT DE HAND IS GELOPEN. DE CENTRALE BANKEN MOETEN WEER SPELBREKER ZIJN. EEN ZACHTE LANDING? BLIJF MAAR FIJN DROMEN!

Schuld, als percentage van de economie, is geen 'Perpetuum Mobile' oftewel eeuwigdurend. Net zoals de planeten in ons zonnestelsel, die om hun as en rond de zon draaien, totdat het ooit eens ophoudt. Alles heeft een cyclus, die zich steeds weer herhaalt. Historisch gezien komt het moment dichterbij, waarop een vrijwillige of gedwongen 'Reset' van de wereldschuld onvermijdelijk wordt. Zo'n Reset vindt pas plaats, zodra het kwetsbare bouwwerk van krediet wankelt en in de afgrond dreigt te verdwijnen.

Zoiets kan opeens gebeuren, zodra men tot de ontdekking zou komen, dat de officieele cijfers van de schuld, als percentage van de economie, niet kloppen en veel hoger blijken te zijn. Boekhouding is zo'n mooi vak! Men kan er alle kanten mee uit. Er zijn zovele, niet uit de balans blijkende, verplichtingen ('off-balance sheet'), dat men wordt beduveld, waar men bijstaat. Dat kan betekenen 'uithuilen en opnieuw beginnen' ('creative destruction'), al naar gelang de mentaliteit van een cultuur. Sommige landen kunnen leven met 100% inflatie en 80% rente (Argentinie) tot de volgende staatsgreep of eisen eenvoudigweg financieele transacties in een andere valuta, zoals Dollars (Libanon).

Andere landen zien dat als een gruwel en deinsen niet terug voor een diepe economische crisis (Amerika? 'Let the chips fall where they may'). Door de zure appel heen bijten is helaas slechts voorbehouden aan enkele landen, die desnoods de staat van beleg afkondigen, met opschorting van burgerlijke vrijheden. Vooral in oorlogstijd. Zo'n noodtoestand is in de geschiedenis meermalen voorgekomen. De recente paniek rond de geheimzinnige Pandemie was een voorproefje daarvan. Het is allemaal voor uw eigen bestwil, uw medemens, uw land en de planeet. De nadelen wegen niet op tegen de voordelen. U kent het wel.

(BANK OF INTERNATIONAL SETTLEMENTS - BIS)(GURBACHS) -- (2018!) . DE BIS, DE CENTRALE BANK VAN DE MEESTE CENTRALE BANKEN, WAARSCHUWT REGELMATIG VOOR DE GEVAREN VAN EEN WANORDERLIJKE AFWIKKELING VAN DE WERELDWIJDE MASSA VAN DERIVATEN. MAAR DERIVATEN ZIJN VOOR FINANCIEELE PARTIJEN ENORM WINSTGEVEND. DUS EEN KNIESOOR, DIE DAAROP LET!

Eventuele natuurrampen dragen ook, bij tijd en wijle, hun steentje bij aan de algemene angstpsychose, die in een wankele maatschappij goed van pas komt. Verder liggen nieuwe technologieen, zoals kunstmatige intelligentie (AI), op de loer. De arbeidsmarkt kan drastisch veranderen, maar de mens past zich op den duur wel aan. Net zoals, in het verleden, de vervanging van het paard door de auto.

Ondertussen heeft de onstuimige groei in de financieele economie ten opzichte van de reeele economie ('financialisering') ertoe geleid, dat de krediet-hefbomen, inclusief derivaten (swaps) - die een veelvoud zijn van alle zichtbare activa - tot in het schijnbaar oneindige reiken. Het economische systeem is daardoor uiterst instabiel geworden. Er behoeft maar weinig te gebeuren of het ondenkbare vindt plaats -- systeemcrisis, ruilhandel en een totale omwenteling van levensstijl. Het einde van het tijdperk van 'goedkoop geld' sinds 2022, na zo'n 40 jaar, blijkt voor vele partijen een noodlottige nekslag te worden. Hoe komt het, dat men van een superlage, nul- of negatieve rente een kater krijgt? Dat komt, omdat de schijnwelvaart, die daarvan het gevolg is, nooit is vol te houden. Elke losbandige en speculatieve levensstijl wreekt zich, vroeg of laat. ('The chickens come home to roost'). Wie kan men in zakendoen nu nog vertrouwen als tegenpartij?

Het valt niet mee om het hoofd boven water te houden, als er een economische 'crash'-landing dreigt plaats te vinden. Uiterste voorzichtigheid is geboden. Ook dit gaat voorbij ('This too shall pass'). Het is zaak, om, net zoals de eekhoorn, druk in de weer te blijven om reserves op te bouwen. Bijklussen wordt het devies. Het is daarvoor nooit te laat. Daarom kent de eekhoorn ook geen winterslaap, laat staan vakantie.

Als er ooit een Crash komt, zoals wordt weergegeven in de Charts hieronder (nominaal en logarithmisch), dan is dat nooit van korte duur. Zoiets speelt zich gedurende meerdere jaren af. Het is een proces. Zo beleefde Japan van 1985 tot 1991 een spectaculaire Superbubbel in activa, die daarna barstte en gevolgd werd door 20 (!) 'verloren' jaren.

De beursveteraan Jeremy Grantham van GMO wees er al in Januari, 2022, op, dat Amerikaanse activa in een gevaarlijke Superbubbel verkeren, met de mogelijkheid, dat we, in de komende jaren, dalingen van 90% meemaken, vanaf het hoogtepunt in 2021. Aandelen hadden, in 2022, inderdaad het slechtste rendement sinds 2008 (14 jaar) en langlopende obligaties hadden vorig jaar het slechtste rendement ooit in de geschiedenis (MINUS 47%)! Wat nu? Is het de stilte voor de storm? Slechts enkele aandelen hebben de aandelenmarkt, tot nu toe, overeind gehouden. Het is in ieder geval goed om even stil te staan bij het schijnbaar ondenkbare! Elke generatie heeft zoiets in het verleden meegemaakt.

https://www.gmo.com/europe/research-library/let-the-wild-rumpus-begin_viewpoints/

(FINANCELANCELOT) -- DE S&P 500 INDEX (NOMINAAL) -- EINDE VAN DE SUPERBUBBEL IN 2024?

(FINANCELANCELOT) DE S&P 500 INDEX (LOGARITHMISCH) -- EINDE VAN DE SUPERBUBBEL IN 2024?

(VENTURE) -- DE GROOTSTE BUBBEL IN HUIZENPRIJZEN OOIT, DIE IN GEEN VERHOUDING STAAT TOT HET GEMIDDELDE INKOMEN. DE BUBBEL IS INMIDDELS AL GEBARSTEN, MAAR ER IS NOG EEN LANGE WEG TE GAAN. MAAK UW HUIS HYPOTHEEKVRIJ! DAT BETEKENT, DAT U MOET BEZUINIGEN. 'ONDER WATER STAAN' IS SLECHT VOOR DE GEZONDHEID.

(WOLFSTREET) -- DE BUBBEL IN CANADESE HUIZENPRIJZEN WAS ER EEN VOOR DE GESCHIEDENISBOEKJES! MAAR HET SPROOKJE IS VOORLOPIG UIT.

Men zal altijd wel weer te horen krijgen, dat alles zal meevallen. Dat is dan meegenomen. Maar de beste strategie is om zich voor te bereiden op tegenvallers, want de economische hoogtijdagen zijn echt voorbij. De geschiedenis leert ons, dat men zich wel degelijk zorgen moet maken, zodra er wordt gezegd, dat zoiets overbodig is. Dit is niet de tijd om krediet te verhogen. Integendeel. Kredietverlaging is veel belangrijker. Op de pof leven zal in de komende jaren helemaal uit de gratie raken, naarmate dat steeds kostbaarder wordt en het aantal faillissementen zienderogen toeneemt.

Bankfinanciering wordt heel lastig. Banken zullen hun veel te lage depositorente moeten verhogen om het verlies van deposito's binnen de perken te houden. Dat tast de winstmarge aan. Dat maakt banken ongeduldig. Al of niet gedwongen schuldsanering wordt overal schering en inslag. De draai in een lange kredietcyclus heeft altijd grote gevolgen, net zoals eb en vloed. Niemand kan daar enige verandering in brengen. Niets is eeuwig. Als vertrouwen aan een zijden draad hangt, om welke reden dan ook, dan zal men, al tegenspartelend, de gang van zaken op zijn beloop moeten laten. Morgen is er weer een dag, maar probeer wel je bootje drijvende te houden.

Dat heeft haar weerslag op de obligatiemarkten, waar hogere rendementen leiden tot lagere waarderingen. Zo is bijvoorbeeld het rendement van de 2-jarige US Treasury Note in de afgelopen 2 jaar met 5,000% omhooggegaan! Wie wil nu echt zijn nek uitsteken met een belegging in riskante activa, waar korting is wat de klok slaat, met zo'n aantrekkelijk rendement? Kasgeld, of de geldwaarde daarvan ('cash equivalent') zoals degelijke kortlopende staatsleningen, blijft Koning. Want een harde economische landing komt nu in zicht en de neergaande trend in de aandelenmarkten, afgezien van enige onderbrekingen ('bull traps'), is nog lang niet voorbij.

Hoogstwaarschijnlijk wordt de rente, in de komende paar jaar, nog veel hoger dan verwacht, naarmate de inflatie veel hardnekkiger en langduriger blijkt te zijn. Een scenario van een (tijdelijke) olieprijs van $ 200.00 tot $ 250.00 (thans $ 76.00) per vat, dankzij het oliekartel, bijvoorbeeld, is in de toekomst niet meer ondenkbaar. Het hoogtepunt in oliewinning, met name in schaalolie, is al enige tijd voorbij. Stel je eens voor! Maar voorlopig is er echter sprake van een verminderde vraag naar olie, vooral vanwege de afkoelende wereldeconomie en is de olievoorziening nog geen probleem. Is dit ook de stilte voor de storm?

https://oilprice.com/Energy/Oil-Prices/Four-Scenarios-That-Could-Send-Oil-Prices-To-200.html

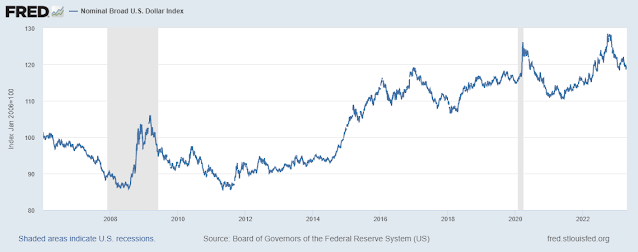

De akelige afbouw van de stimulerende balansen van de Centrale Banken is pas begonnen. Alles draait om de beschikbare liquiditeit, die nu inkrimpt. Bovendien is het tijdperk van een structureel Dollartekort en kredietschaarste pas aangebroken. Er komt een vertrouwenscrisis in de solvabiliteit van vele partijen, die Dollars hebben geleend.

De Bank of International Settlements (BIS) te Basel heeft in 2018 al ervoor gewaarschuwd, dat kortlopende Dollarleningen van niet-Amerikaanse banken om zich in te dekken tegen valuta-risico's van de Dollar tijdbommen kunnen worden, die opeens ontploffen. Al 30 jaar lang hebben niet-Amerikaanse banken het Dollarinkomen van hun clienten moeten afdekken ('short the Dollar'), die dat weer uitgeven in hun eigen valuta's. Maar in 2022 heeft de BIS opnieuw gewaarschuwd, dat de lont zou kunnen worden aangestoken, zodra het vertrouwen, om welke reden dan ook, wordt geschokt --

https://www.ineteconomics.org/perspectives/blog/time-bomb-in-global-finance

Als een debiteur in Dollars in twijfel wordt getrokken, om welke reden dan ook, wordt de kredietlimiet verlaagd of ingetrokken. Daarom lijkt de recente 'daling' van de Dollar van korte duur. Een hogere Dollar doet pijn, want de meeste wereldschuld (80%) luidt in Dollars. Dat komt, omdat schuldpapier (obligaties) in Dollars, veel gemakkelijker bij beleggers kan worden geplaatst, terwijl de verhandelbaarheid daarvan veel soepeler verloopt dan in andere valuta's.

De wereldhandel vindt niet plaats tussen landen, maar tussen bedrijven en personen in de verschillende landen. Daarom speelt de Dollar, de werkelijke wereldvaluta, zo'n hoofdrol, want wie wil nu exporteren in ruil voor een valuta, die niet eens 'zweeft' en onderhevig is aan kapitaalcontroles, zoals de Yuan? Een valuta moet meteen inwisselbaar zijn voor andere valuta, waartegen men het valutarisico kan afdekken. Als kapitaalcontroles ooit zouden worden opgeheven, dan wordt de betalingsbalans onbeheersbaar en volgt er een geweldige kapitaalvlucht uit China. Daarom is de Yuan gekoppeld aan de Dollar.

Verder wordt de wereld aangetrokken door de enorme Amerikaanse kapitaalmarkt, die vrij kapitaalverkeer kent binnen een rechtsstaat met 'checks & balances'. Andere kapitaalmarkten zijn veelal een speelbal van autocraten en 1-partij-staten, zonder voldoende juridische garanties.

(U.S. BALANCE OF PAYMENTS) DE OFFICIEELE CIJFERS VAN DE AMERIKAANSE BETALINGSBALANS TONEN AAN, DAT DE LOPENDE REKENING POSITIEF IS. DAT KOMT, OMDAT VELE LANDEN, WAARONDER CHINA, DE KAPITAALSTROMEN 'VERSTOPPEN' IN HUN SOVEREIGN WEALTH FUNDS (SWF'S) -- STAATSBELEGGINGSFONDSEN -- OF IN 'AGENCIES'

.

(U.S. BOP) DE OFFICIEELE CIJFERS VAN VALUTA-RESERVES (FX) TONEN AAN, DAT DE RESERVES IN USD VRIJ CONSTANT ZIJN GEBLEVEN, OMDAT LANDEN, BIJ EEN EVENTUELE DOLLARSTIJGING, ZOALS IN 2022, VIA SWF'S, STAATSBANKEN EN AGENCIES, JUIST EUROS EN YEN BIJKOPEN OM DAT AANDEEL IN USD CONSTANT TE HOUDEN. BOVENDIEN WORDT ER WEER VAAK AFGEDEKT NAAR DE USD ('HEDGED BACK INTO'), WAARDOOR HET AANDEEL VAN USD IN DE GERAPPORTEERDE CIJFERS WORDT ONDERSCHAT. VELE WAARNEMERS MISSEN HET GROTE PLAATJE. ER IS HELEMAAL GEEN 'VLUCHT' UIT DE DOLLAR!

Volgens de officieele cijfers, is het aandeel van USD in de totale valutareserves, sinds 2014 vrij stabiel (60%), maar opvallend is, dat de groei in die totale wereldreserves al 10 jaar stagneert. Dat heeft te maken met de wereldhandel, die, om allerlei redenen, is blijven steken. Alleen Amerika zelf zou de Dollar, als reservevaluta, in gevaar kunnen brengen, door haar tekort en haar schuld scherp te verhogen en dan echt 'geld te drukken'. Quantitatieve verruiming (QE) is geen gelddrukken, maar een activaruil om de liquiditeiten te vergroten. Als er veel geld 'gedrukt' zou zijn 'uit de dunne lucht', dan was de Dollar allang ingestort en was de omloopsnelheid van het geld ('velocity') niet op een 60-jarig laagtepunt aanbeland. Fiatgeld, wat geld is zonder een binding met iets tastbaars, kan alleen voortbestaan, als het vertrouwen daarin niet wordt beschaamd door Centrale Banken en politici. De meeste landen blijken te zwak te zijn om te voorkomen, dat hun eigen valuta verandert in een 'hete aardappel'.

Maar de monetaire stimulering (QE) van 2008 tot 2022 had geen kredietgroei tot gevolg. Integendeel. Kredietgroei stortte in naar het laagste niveau in de geschiedenis! Maar wat wel gebeurde, is dat het bankwezen werd overspoeld door $ 8000 miljard van 'onverzekerde' deposito's, die nu massaal vertrekken naar hoger renderende beleggingen, zoals US Treasuries. De bankdeposito's betalen nog steeds slechts 0.37%! Deze ontwikkeling doet nu vele banken de das om, dankzij de Federal Reserve. De grootbanken worden nu, in eerste instantie, nog veel groter. Op die manier wordt men misschien rijp gemaakt voor een directe rekening bij de Centrale Bank (CBDC), die het bestedingspatroon van de burger kan regelen. 'Big Brother is watching you'. Maar de CBDC lijkt steeds meer op een utopie van kamergeleerden, die voorlopig niet kan worden verwezenlijkt.

(HUSSMAN) -- DE ONGELOFELIJKE ONTWIKKELING VAN KREDIETGROEI EN DEPOSITO'S, DANKZIJ DE MONETAIRE STIMULERING (QE).

(IMF) -- DE VAL VAN DE DOLLAR? ECHT WAAR? ONDERGETEKENDE HOORT DAT AL 50 JAAR!

Is de EURO enige bedreiging voor de Dollar als reservevaluta? De Euro beleefde een grote crisis in de periode van 2010 tot 2012. Daarom houdt de wereld nog steeds rekening met een toekomstig omrekeningsrisico van de Euro ('redenominatie'), mocht de Eurozone weer eens wankelen. De Euro is voornamelijk een betalingsmiddel voor grensoverschrijdende transacties geworden binnen de Europese Unie, want haar status als reservevaluta is, sinds 2000, verminderd. Bovendien is Europa niet zelfvoorzienend in voedsel en energie, terwijl haar economie erg afhankelijk is van het wel en wee van de wereldhandel en de internationale toeleveringsketen.

Is het ratjetoe van BRICS-landen, met hun voorgenomen nieuwe valuta, een doorbraak naar een Nieuwe Wereldorde? De burgerij, niet regeringsleiders, bepaalt, hoe men betaald wil worden, anders wordt elke medewerking opgeschort. De burgerij bepaalde ook, dat Engels de wereldtaal werd. Niemand is gedwongen om Engels te spreken of om de Amerikaanse Dollar te gebruiken. Jammer voor hen, die Marxistisch zijn aangelegd.

(GOOGLEUSERCONTENT) DE MOGELIJKE UITBARSTING VAN DE DOLLAR-INDEX (DXY) NAAR BOVEN IN 2023 EN IN 2024. SLECHTS ENKELEN KUNNEN ZICH DAT NU VOORSTELLEN. ZO'N UITBARSTING ZOU HET GEVOLG KUNNEN ZIJN VAN EEN FINANCIEELE OF GEOPOLITIEKE CRISIS. AMERIKA IS IMMERS ZELFVOORZIENEND IN VOEDSEL EN ENERGIE, WAAR ANDERE LANDEN ALLEEN MAAR VAN KUNNEN DROMEN. HET WERELDWIJDE VLUCHTKAPITAAL, INCLUSIEF DAT VAN VELE GROOTBEDRIJVEN, IS AL JARENLANG BEZIG OM ZICH TE VERSCHUIVEN NAAR AMERIKA, VANWEGE HET AANTREKKELIJKE ONDERNEMINGSKLIMAAT.

(StLouisFED)(DE NOMINALE BROAD DOLLAR INDEX OFTEWEL DE TRADE WEIGHTED DOLLAR INDEX): DE WAARDE VAN DE DOLLAR IN VERHOUDING TOT DE VALUTA'S VAN AMERIKA'S BELANGRIJKSTE HANDELSPARTNERS. VALT DE DOLLAR? INTEGENDEEL. DE VOORUITZICHTEN VAN DE AMERIKAANSE DOLLAR OP LANGE TERMIJN ZIJN UITSTEKEND. HET IS DE VLUCHTHAVEN BIJ UITSTEK IN EEN ONZEKERE WERELD. RUIM 88% VAN ALLE VALUTATRANSACTIES VINDEN IN DOLLARS PLAATS. ELK ALTERNATIEF IS EEN ILLUSIE EN EEN SPROOKJE. VELE VALUTA'S ZULLEN DE VOLGENDE CRISIS NIET OVERLEVEN. ZO IS BIJVOORBEELD HET LIBANEES POND (LBP) IN DE AFGELOPEN 2 JAAR MET 90% GEDEVALUEERD TEN OPZICHTE VAN DE DOLLAR. WIE VOLGT? BIJNA IEDER LAND PROBEERT, OP LANGE TERMIJN, TE DEVALUEREN TEN OPZICHTE VAN DE DOLLAR, OMDAT MEN WIL EXPORTEREN NAAR DE AMERIKAANSE CONSUMENT, DIE, MET 5% VAN DE WERELDBEVOLKING, 25% VAN DE WERELDVRAAG VERTEGENWOORDIGT.

(COMMONSTOCK): AMERIKA IS 58% VAN DE WERELDWIJDE BEURSWAARDE. DUITSLAND, DE VIERDE ECONOMIE TER WERELD, IS SLECHTS 2%. ER IS TEGENWOORDIG SPRAKE VAN EEN WARE 'VLUCHT' VAN BEURSGENOTEERDE ONDERNEMINGEN NAAR AMERIKA, VANWEGE DE VELE POLITIEKE EN FISCALE ONZEKERHEDEN ELDERS. WAS ER WEER IEMAND, DIE HET HAD OVER HET EINDE VAN DE DOLLAR?

(ALL STAR CHARTS) -- DE GOUDPRIJS (IN USD) DOET NAARSTIG HAAR BEST OM NAAR BOVEN UIT TE BREKEN. WE ZULLEN ZIEN. GOUD MOET WORDEN BESCHOUWD ALS EEN VERZEKERING TEGEN HET ONDENKBARE, ZOALS HYPERINFLATIE, ONGEACHT DE PRIJS.

MEDEDELING: COMMENTAREN WORDEN NU, VOORDAT PLAATSING PLAATS VINDT, PREVENTIEF GECONTROLEERD. MEN MOET ALTIJD IN GEDACHTEN HOUDEN, DAT DIT BLOG VOORNAMELIJK GERICHT IS TOT DEGENEN, DIE BELANGSTELLING HEBBEN VOOR HET INTERNATIONALE BEURSGEBEUREN. DUS COMMENTAREN OVER COVID, W.E.F. OF DE OORLOG WORDEN MEESTAL NIET OP PRIJS GESTELD.

WELGEMANIERDHEID STAAT OP DIT BLOG VOOROP IN VERBAND MET MOGELIJKE AANSPRAKELIJKHEID VOOR REACTIES.

MEN KAN TE ALLEN TIJDE EEN E-MAIL (DSCHMULL@GMAIL.COM) OF EEN TWEET (VIA TWITTER, @RICKSCHMULL) STUREN NAAR ONDERGETEKENDE.

Het Blog SCHMULLADDERTJEONDERHETGRAS heeft thans 6 soorten van lidmaatschap. WORD LID! U bent van harte welkom! Uw lidmaatschap geeft recht op persoonlijk advies, regelmatige Pamfletten, lunches, borrels en belangrijke artikelen. Zie voor nadere gegevens onderaan het Blog.

Hopelijk vinden er in 2023 weer enkele presentaties en webinars plaats. Het wordt hoog tijd om alle Blogleden en Bloglezers nog eens persoonlijk te woord te staan!

DIEDERIK SCHMULL

2 Mei, 2023, Westcliff-On-Sea, ESSEX, U.K.

Beste heer Schmull,

BeantwoordenVerwijderenWat een uitstekend artikel. Een fijne samenvatting en bevestiging van uw eerdere artikelen de afgelopen aantal jaren. Wederom bedankt.

Geachte Heer Schmull,

BeantwoordenVerwijderenZoals eerder aangegeven zijn de iShares $ Treasury Bond 0-1yr UCITS ETF | IB01 een 'veilig' alternatief maar wat krijg ik aan reele rente op deze?

Alvast bedankt.

@ANONIEM

VerwijderenHet reeele rendement van de IB01, na aftrek van inflatie, is scherp gestegen (zie Portfolio characteristics), maar is nog laag bij korte looptijden.

https://www.ishares.com/uk/individual/en/products/307243/ishares-treasury-bond-0-1yr-ucits-etf?switchLocale=y&siteEntryPassthrough=true

DS

@ANONIEM

VerwijderenHet rechtstreeks aankopen van kortlopende Treasuries verdient nog altijd de voorkeur boven een Treasury-ETF. Men betaalt dan geen ETF-fees en men is direct eigenaar. Bij een beleggingsfonds weet je maar nooit, wat er werkelijk gebeurt.

Kijk eens, wat er gebeurd is met de 3-mnds T-BILL rate --

Charlie Bilello

@charliebilello

·

2h

The 3-Month Treasury Bill yield has moved up to 5.27%, its highest level since January 2001. A year ago it was at 0.85% and two years ago it was at 0.01%.

DS

Ik zou graag rechtstreeks kortlopende Treasuries aankopen, maar kom er maar niet achter hoe ik dat kan. Bij De Giro bieden ze alleen de genoemde ETF aan. Rechtstreeks bij de FED via https://www.treasurydirect.gov/ lijkt mij wel wat, maar daar heb ik niet de benodigde Amerikaans adres voor. Wie heeft een tip?

Verwijderen@ANONIEM (enige suggesties)

Verwijderenhttps://www.lynx.be/

https://www.lynx.nl/beurs/beurs-koersen/obligaties/beleggen-in-obligaties-rendementen/

https://www.oblis.be/nl/school/de-amerikaanse-staatsleningen-523622

https://www.veb.net/artikel/08948/staatsobligaties-bieden-een-steeds-aantrekkelijker-alternatief-voor-extreem-lage-spaarrente

DS

beste heer schmull

BeantwoordenVerwijderenweer een interesante collum! kan het eventueel winnen van de oorlog en de nieuwe groene economie de europese economie nog een beetje optillen? wat is uw mening?

mvg dieter

@DIETER

VerwijderenAlle oorlogsnieuws is nepnieuws. Op TV gaat bij mij het geluid af. Het kan nog wel 10 jaar duren. De groene economie leidt vooralsnog tot hogere energiekosten. Het is een blok aan het been van Europa. Vergelijk die kosten met die van Amerika. Er is bijna niet tegenop te boksen. Bedrijfsvoering loont vaak niet meer.

https://www.statista.com/statistics/263492/electricity-prices-in-selected-countries/

DS

Inderdaad goede samenvatting en bevestiging van eerdere artikelen maar ik mis wel een duidelijk antwoord op de vraagstelling in de titel.

BeantwoordenVerwijderenIs te zeggen, vorige artikelen kunnen gezien worden als een soort countdown naar een soort ground zero van het financieel systeem. Maar veel aannames worden nu omzwachteld of voorzichtig uitgesproken alsof het allemaal wel best zal meevallen terwijl ik eerder het omgekeerde zou verwachten, zeker omdat andere 'kenners' ( Hoz , Mac10/Zen Second Life, Jeffrey Snider ) - en waar ook regelmatig naar verwezen wordt - de op til zijnde mokerslag als een uitgemaakte zaak beschouwen terwijl we er nu precies nog enkele jaren kunnen aan breien. Geen verwijt uiteraard maar het voelt wat onwennig aan, contra intuïtief, tegen de gang in van de huidige ontwikkelingen ...

"De wereldeconomie is tegenwoordig, ondanks alles, stabieler dan eerder verwacht". "Als er ooit een Crash komt, zoals wordt weergegeven in de Charts hieronder..."Het is in ieder geval goed om even stil te staan bij het schijnbaar ondenkbare! "

HVC

VerwijderenEen economische malaise is een proces, niet een specifieke gebeurtenis. Ontkenning daarvan is menselijk. Maar er gaat al veel mis (bankencrisis, kosten van levensonderhoud) en de duimschroeven worden aangedraaid. De burger komt in opstand. Maar de malaise is pas begonnen, want er is nog veel zelfgenoegzaamheid en heel weinig echte paniek. De meesten houden er geen rekening mee, dat de crisis erger wordt dan de vorige in 2008 - 2009. Dat maakt ondergetekende bezorgd.

DS

Alweer een uitstekende samenvatting van de situatie, dank hiervoor.

BeantwoordenVerwijderenDiederik zou je eens stil kunnen staan bij het verschil? tussen het geschetste toekomstscenario van David Hunter en Simon Hunt?

Eh...nog geen andere poes?

Met vriendelijke groet,

HansR

@HANSR

VerwijderenNog geen andere poes. Het is heel moeilijk om zo'n verlies te verwerken, na zo'n 17 jaar. Gelukkig had zij een goed leven en was zij uniek gezelschap. Maar heel misschien is het weer zover, later.

David Hunter's Melt-Up is nog steeds niet uitgesloten. De markt is tot alles in staat, ongeacht de waardering.

https://twitter.com/davehcontrarian?lang=en

Simon Hunt heeft een interessante kijk op de toekomst, maar niemand weet, hoe en wat er uiteindelijk uit de bus komt.

https://www.toptradersunplugged.com/climate-china-economic-depression-and-war-simon-hunts-somber-outlook/

Probleem is, dat de mens niet bij machte is om vele gebeurtenissen in de hand te houden. Als de bliksem inslaat, dan kan men dat niet voorkomen. Misschien is het daarom beter om zich bezig te houden met het verwezenlijken van de eigen dromen, ongeacht de omstandigheden van de wereld.

DS

@HANSR --

VerwijderenHier is Harry Dent --

One of the problems with this bubble boom and bust is that this cycle is different in that this bubble was 100% artificial, caused by stimulus. The 1920s and the 1990s bubbles occurred during strong fundamental cycles of demographics and technology, with a little stimulus added. This bubble has resulted totally from artificial stimulus, so some indicators may well react differently. All I know is that most indicators are screaming “Recession ahead!” This economy can't take a recession after this big financial asset bubble without a lot of pain caused by the loss of bloated net worth. I don't see how we won't get a crash and a deep recession or depression here.

There are no direct comps for this totally artificial bubble except the brief and narrow South Sea and Mississippi land bubbles. Those bubbles were very narrow and quick to rise and fall.

Q: Have you taken into account the 18.6-year Real Estate and Banking Cycle? I was present at one of your recent world tour venues, and you presented several excellent cycles, which got me interested in repeating patterns. I've since done more research into cycles and came across Phillip J Anderson's book on the 18.6-year Real Estate and Banking Cycle, which I've just finished reading. The real estate and banking CLOCK is not due to peak until 2025 and the stock market is due to peak in 2026. A new, aggressive bull market should start from March 2023 in both real estate and stocks and end in the above years. I agree that we are headed for the crash of a lifetime and that Civil War farmer with his “sure thing” card has worked out very well in his cycles. As it's all about cycles, can you tell us where we all are in the current Generational, Geopolitical, Innovation, Commodity, and Boom and Bust cycles and how the 18.6-year Real Estate and Banking Cycle fits into all of this?

A: I know Phil and just hung with him for a few hours in Australia last November. I love his work. He’s one of the few good cycle guys! His primary cycle is the 18.6-year. It is more a real estate cycle, and it is a good one that I follow. I have a hierarchy of three longer-term and three shorter-term cycles more in line with the great scientific futurists like Milankovich. I think my approach is more comprehensive. But I recommend Phil and his work, along with Robert Prechter with his Elliott Wave patterns and Stan Harley with his intermediate cycle work.

DS

Volgens mevr Yellen moet er de komende 2 kwartalen weer 1,4 Biljoen dollar geleend worden. Hoe kredietwaardig blijven de VS

BeantwoordenVerwijderenzolang het schuldenplafond maar telkens weer omhoog gaat? Gaat dit door uitgifte van staatsobligaties en wie wil deze nog kopen??

@ANONIEM

VerwijderenHet schuldenplafond is een politiek steekspel. Velen vinden, dat het nu maar uit moet zijn met de talloze stokpaardjes van politici. Maar we leven in een cultuur van 'voor-wat-hoort-wat'. Politici hebben donaties nodig om politicus te blijven. Daarom is er geen einde aan de draaimolen, want donateurs kloppen voortdurend aan de deur. Een schuldenplafond is een teken des tijds, maar eigenlijk een onding. Geen enkel ander land heeft dat. Toch lijkt de situatie gunstiger dan in 2011.

De staatsschuld in Japan, als percentage van de economie, is stukken hoger. De staat koopt de meeste schuld op en kan er op blijven zitten tot de afloopdatum. En de Yen is niet eens de voornaamste reserve-valuta van de wereld, zoals de Dollar, wat de laatste enorme voorrechten geeft.

Verder zijn de rentekosten op de Amerikaanse staatsschuld weliswaar wat gestegen, maar nog steeds het laagst in 20 jaar en ver beneden die van de jaren '80 en '90.

Zo'n 20% van de Treasuries is in handen van niet-Amerikanen, maar vroeger was dat veel minder. Buitenlandse verkopen van Treasuries kunnen talloze redenen hebben, niet in het minst, omdat men het geld nodig heeft. Maar als men heel veel geld heeft, dan zijn er maar weinig mogelijkheden, zoals Treasuries, omdat geld ergens te parkeren.

https://www.alliancebernstein.com/corporate/en/insights/investment-insights/sizing-up-the-us-governments-debt-burden.html?mid=eml:corp:insights:weekly-email

https://www.thebalancemoney.com/who-owns-the-u-s-national-debt-3306124

DS

Inderdaad, minstens even belangrijk is de vraag wie dan vanaf 1 juni al die obligaties gaat kopen als men erin slaagt om het plafond toch nog maar eens op te trekken, ondanks de huidige patstellingen.

BeantwoordenVerwijderenBuiten de Federal Reserve is er momenteel toch geen enkele partij die de middelen én zin heeft om de VS de komende maanden $1,4 biljoen extra toe te schuiven? Daarmee komt dan ook meteen een einde aan QT. Powell zal met de billen bloot moeten en de markt zal dan beseffen dat de inflatie niet meer zal afkoelen maar eerder nog versnellen ?

@ANONIEM

VerwijderenEr is nog geen enkel probleem met de verkoop van Treasuries. De vraag is gezond. Er is nog geen crisis, maar die komt misschien wel later. Hier is Harry Dent --

Fortunately for the U.S. government, when this crisis happens, at least the dollar and its Treasury bonds will hold and appreciate, due to our safe-haven status, as occurred around late 2008 into the worst of the 2008 crash and downturn. But there will certainly be huge, unprecedented budget deficits from 2023 into at least 2025 that will cause U.S. government debt ratios to go way up and will be exaggerated further by falling GDP.

Yes, this should be a big wake-up call and should lead to some major curbs in runaway government spending. That's the good thing about a crisis... It wakes people up and finally creates meaningful change. This has been an obvious problem for many decades, not just years. Governments should have balanced budgets or surpluses in boom years, and then they can afford deficits in bad years. Now, we run deficits in both good times and bad, and they get much worse in bad times!

DS

Mijnheer Schmull. Ik heb zojuist een live-video discussie gevolgd met David Hunter.

BeantwoordenVerwijderenHij denkt niet alleen aan een laatste meltup mogelijkheid, maar gaat daarbij ook uit van een verdere zeer forse daling van de dollar (DXY naar 0.80, waarbij een mini hickup naar 102,3 eerst nog eventjes mogelijk is)

Verder ziet hij dan tevens Goud naar 3000 gaan en Zilver naar 60.

Op wat langere termijn ziet hij dan pas de bust in zo'n beetje alles optreden, maar daarna (2 a 3 jr?) komt volgens hem vooral een enorme commodities-cycle up.

Inderdaad een totaal andere visie, waar ik niet goed raad mee weet.

Vooral niet met die enorme mogelijke extra deuk in (DXY van 110 medio 2022 naar 80 in 2024) in mijn korte termijn treasuries (50% van mijn portefeuille).

Uw mening over Hunter?

Wouter

@WOUTER

VerwijderenNiets is zeker, maar bij een echte Melt-Up hoort een lagere Dollar. Vandaar de scherp hogere projecties voor Goud en Zilver. Probleem is, dat Hunter gelijk kan krijgen. Wat opvalt is, dat de recessie, als die komt, de meest voorspelde recessie zou zijn ooit. Dat is ongewoon. De meeste recessies/depressies/crashes komen onverwacht.

De DXY heeft altijd een valuta-risico, wat men kan vermijden door dat af te dekken (duur) of door gewoon alle niet-Euro beleggingen te mijden. Geen belegging is een slechte nachtrust waard.

DS

@WOUTER

VerwijderenVooralsnog hebben de optimisten, zoals Hunter, ongelijk. Dit lijkt op een typische BEAR MARKET. Elk koersherstel is tijdelijk. Waiting for THE NEXT SHOE TO DROP. Kijk maar naar de Bear Market van 1973 - 1974. Veel overeenkomsten. Dat was de tijd van de Nifty Fifty. Die aandelen konden niet kapot, maar daalden uiteindelijk met 70%. Nu weer. APPLE en MICROSOFT zijn in 2023 verantwoordelijk voor 50% van het totale rendement tot nu toe. Heel ongezond. Kan niet goed gaan.

DS

Geachte heer Schmull,

BeantwoordenVerwijderenU heeft het ook over goud die haar best doet naar boven uit te breken.

Is het verstandig om goud in dollars aan te houden of gewoon in eigen valuta (euro).

U heeft weer een huzarenstuk geschreven wat een kennis en inzicht mijn dank is groot.

@ANONIEM

VerwijderenGOUD wordt wereldwijd in Amerikaanse Dollars verhandeld. Dus als u het in Euros koopt, moet u rekening houden met de wisselkoers van EUR/USD. Fysiek Goud vergt opslagkosten (nooit thuis bewaren!) en aankoopkosten. Kopen bij een degelijk adres is vereist, want bij aankoop is er tegenpartij-risico. Nooit over praten. Het gaat niemand wat aan.

DS

geachte heer Schmull,

BeantwoordenVerwijderenDe FED baas zegt dat de bankencrisis over is, maar de kleinere USA banken blijven problemen geven, Pacwest, Western Alliance, Comerica. Etc etc.

Wat schat u in dat er gaat gebeuren en wat gaat dit voor de EU betekenen, waar alle centrale bank mensen roepen dat onze banken veel beter gekapitaliseerd zijn. Hoor graag, Vr groet Streetrunner.

@STREETRUNNER

VerwijderenDe autoriteiten moeten wel zeggen, dat de bankencrisis voorbij is. O ja? Zijn de lage rentes op deposito's al verhoogd? Er zijn nog honderden Amerikaanse regionale banken (met activa van honderden miljarden - dus echt niet klein, zeker voor Europese begrippen -), die in hetzelfde schuitje zitten als de onlangs omgevallen banken. Verder is het Amerikaanse depositogarantiestelsel (FDIC) bijna leeg. Alleen Congress kan dat weer aanvullen, wat een heel gedoe is.

In Europa bestaat de funeste Bail-In wetgeving, ontstaan na de crisis van 2008. Alle betrokkenen bij banken kunnen dan, geheel of gedeeltelijk, fluiten naar hun geld.

https://papers.ssrn.com/sol3/papers.cfm?abstract_id=4047044

Ook is het Europese Depositogarantiestelsel, zelfs als het wordt aangepast, vrijwel een wassen neus. De reserves van het DGS zijn een fractie van wat nodig is, als er een grote bank omvalt.

Om wat vermogen te parkeren, zijn kortlopende staatsleningen de enige uitkomst. Een Staat gaat zelden failliet en kan altijd geld tevoorschijn toveren, o.a. via belastingen.

Mijn mening is nog steeds, dat het Europese bankwezen, na de crisis van 2008-2009, nooit is opgeschoond, zoals in Amerika. Vooral de banken in Zuid-Europa! Er zijn nog duizenden miljarden aan leningen, die in gebreke zijn gebleven en geen rente of aflossing betalen. Die zijn mooi verstopt in derivaten, etc.

Bankieren is een risicovolle activiteit, vooral in een recessie, want banken hebben een hefboom van 30-tegen-1, wat natuurlijk nog veel te hoog is. De 'schaduwbanken' en Private Equity maken het nog veel bonter. Alleen al de beruchte Carry Trade is een geijkte strategie om lekker te gokken op een hoger rendement. Zoiets gaat mis bij storm --

https://www.investopedia.com/articles/forex/07/carry_trade.asp

DS

Geachte heer Schmull,

BeantwoordenVerwijderenU geeft aan dat u een sterke dollar verwacht. Hoe ziet u dat in verband met het afnemende aandeel van de dollar als wereldreservemunt en de BRICS landen die bezig zijn deze positie te veroveren met hun samenwerking op dat vlak?

@ANONIEM

VerwijderenDe Dollar als reservemunt is al zeer lang stabiel, zoals gesteld in bovenstaand artikel. De meeste handelstransacties vinden in Dollars plaats en dat verandert niet. De valuta's van de BRICS-landen zijn niet volledig of geheel niet inwisselbaar, vanwege kapitaalcontroles. Daarom heeft het weinig zin om die valuta's te krijgen of te houden. Handelaren willen niet betaald worden in valuta's met hoge inflatie of onzekere politieke systemen. Daarom wil Rusland niet meer betaald worden in Rupees van India --

https://www.reuters.com/markets/currencies/india-russia-suspend-negotiations-settle-trade-rupees-sources-2023-05-04/

Bij de komende wereldcrisis, komt er weer een 'vlucht' in de Dollar, net zoals in de crisis van 2008-2009, omdat dan Dollarschuld moet worden terugbetaald. Niemand vlucht in een valuta met kapitaalcontroles, integendeel.

DS

@ANONIEM

VerwijderenGOLDMAN SACHS -

de-dollarization will remain a popular headline but an unlikely story.

https://www.gsam.com/content/gsam/uk/en/advisers/market-insights/gsam-connect/2023/de-dollarization-currency-contenders.html

DS

https://zensecondlife.blogspot.com/2023/05/1930-deja-vu.html?m=1

BeantwoordenVerwijderenToch iets wat ik me afvraag, als je vermogen uitsteekt boven het heffingsvrij vermogen, dan moet je toch geen obligaties hebben op de peildatum 31-12? Moet je dan bijvoorbeeld voor het midden van het jaar kortlopende staatsobligaties kopen met een looptijd van een halfjaar, zodat deze weer uitbetalen voor het eind van het jaar, en je dan weer cash hebt? Zijn obligaties niet volledig zinloos als ze worden belast met het huidige fictieve beleggersrendement?

BeantwoordenVerwijderen@ANONIEM

Verwijderenhttps://www.rtlnieuws.nl/economie/artikel/5370149/beleggers-rendement-fictief-belastingdienst-te-hoog

DS

https://zensecondlife.blogspot.com/2023/05/bull-trap.html?m=1

BeantwoordenVerwijderenBeste heer Schmull , hoe ver zijn we van een omslag punt van hoge inflatie naar deflatie , het gaat met de dag slechter , geld verstrekkers geven weinig krediet , bedrijven investeren weinig of helemaal niet en bouwen voorraden af, de consument houdt de hand op de knip door afnemend vertrouwen.

BeantwoordenVerwijderenDe centrale banken zijn hun balansen aan het afbouwen , de geldvoorraad krimpt. En we hebben hoge rente's.

@ANONIEM

VerwijderenHoop doet leven. Timing staat in de sterren. Als het monetaire beleid opeens wordt versoepeld, wat de markten vurig hopen, dan betekent dat, in eerste instantie, moeilijke tijden aanbreken. Toen dit in 2006 plaatsvond, brak de echte crisis pas in 2008 uit. Ook in de jaren '70, was er, onder druk, een draaipunt, maar de inflatie was niet naar beneden, waardoor de rente daarna toch weer omhoog moest. In die tijd, waren er 3 recessies 'nodig' om de inflatie in de kiem te smoren.

Dus wat men nu ziet, is pas het begin van de ellende. De bubbel is dit keer zo groot, dat het ondenkbare op ons af komt -- hoge werkloosheid. Dat laatste is fase no. 2, met vele faillissementen. Geen zachte landing, integendeel.

Tegelijkertijd lijkt een oorlogseconomie nu onvermijdelijk. De overheid grijpt dan in met prijscontroles, dus schaarste, plus dure investeringen in oorlogsmaterieel en de terugkeer van de dienstplicht. Plus alle lasten van de zogenaamde klimaat verandering en de Net-Zero Transitie. Plus de lasten van de zonden van onze voorvaderen, zoals slavernij, etc.

Zodra duidelijk wordt, dat economische groei het heel lang laat afweten, kruipt de consument diep weg in zijn hol. De balansen van de Centrale Banken, de echte bron van alle inflatie, worden weliswaar afgebouwd, maar de FED heeft die met nog slechts 5% verminderd en de ECB met nog veel minder.

Men kan deze tijd doorkomen met het doorollen van kortlopende staatsleningen, vaak met stijgende rendementen, plus de dividenden van top-ondernemingen.

DS

Een onthutsend toekomstperspectief, heer Schmull, 'streng maar rechtvaardig' ...

BeantwoordenVerwijderenWat te denken van John Mauldins visie (in context met Neil Howes Fourth Turning), waarin hij hyperinflatie (-dan tóch?-) niet uitsluit?

https://www.mauldineconomics.com/frontlinethoughts/plan-for-paralysis

"We're going to be going over this in some detail, but I think I got Bill White (former Chief Economist for the BIS) to explain why he thinks a deflationary depression and a hyperinflationary reaction are both possible, depending on where you start. Do we start with the kind of private debt crisis which historically led to deflationary depression? Will the Fed step in and provide liquidity? What will the government do?

What if it's a sovereign debt crisis? Not just the US, but Europe, Japan, the UK, and others would all come under pressure. We saw in 1998 how a debt/currency crisis in Asia and Russia could produce an unsettling financial crisis in the developed world. The historically typical response to a sovereign debt crisis is inflation, and eventually hyperinflation if it’s not contained."

@HADEWYCH VON MISES

VerwijderenHyperinflatie en landenfaillissement zijn gewoonlijk het gevolg van een bepaalde cultuur. Daarom hebben Amerika (behalve na de bevrijdingsoorlog -- American Revolutionary War van 1775 - 1783), Nederland (behalve na het faillissement van de VOC in 1798 en na de bezetting door Napoleon) en Zwitserland, zoiets nog nooit meegemaakt en andere landen vaak regelmatig.

Daarom zal Amerika die dans wel weer ontspringen, eventueel door een deflatoire depressie ('eigen schuld, dikke bult' - mentaliteit).

Europa is een ander verhaal. Als het Europese project ooit mislukt, dan is hyperinflatie in sommige zwakke landen niet uitgesloten en proberen de sterkere landen om de economische depressie, met kunst en vliegwerk, door te komen. Mocht Europa weer een slagveld worden, dan moet ieder Europees land daarna weer opnieuw beginnen. Ondertussen houdt rantsoenering de zaken op de been, net zoals na 1945. Het kan ook zijn, dat Amerika zich afzijdig houdt en niet ingrijpt, en dan wordt Europa een willig slachtoffer van Rusland en China, die dan hun kans grijpen om hun dromen te verwezenlijken. Velen zien die landen en hun systemen als een voorbeeld voor de toekomst en vele 'Quislings' wachten die tijd rustig af.

De geo-politieke uitdagingen zouden wel eens veel groter kunnen worden dan de economische, want de roep voor een 'sterke man' en een 1-partij-systeem met een Politburo (zoals de Europese commissie eigenlijk al is) kan nog groter worden, zodra er een crisis heerst.

Wat nu? Betrokken zijn bij de politiek wordt steeds gevaarlijker. Probeer te verhuizen, vooral als men jong is, naar schijnbaar vriendelijker en veiliger oorden. Of redeneer -- het zal mijn tijd wel uitduren.

DS

Kunt u advies geven over welke plekken geschikt zijn om naar toe te verhuizen? Waar zou u heengaan als u nu 30 was? Alvast dank voor uw antwoord.

Verwijderen@ANONIEM

VerwijderenEmigratie, vooral met een gezin, met achterlating van vrienden en familieleden, is een hele stap en kan niet genoeg worden onderschat. Maar soms wordt men tot dingen gedwongen, die men anders niet zou aandurven. Op de leeftijd van 20 tot 35 heeft men nog kans om zich aan te passen aan de eventuele cultuurschok. Daarna wordt het een hele uitdaging om trouwens ergens te worden toegelaten, tenzij men ruim bij kas zit. Mijn ouders emigreerden in 1953 naar Canada en waren toen al achter in de 30. Na 1 jaar keerden zij weer naar Nederland terug.

Emigratie-bestemmingen zijn heel persoonlijk. Alle landen hebben hun voor- en nadelen. Zelf heb ik gewoond in Amerika, Canada en Groot-Brittannie en veel gereisd naar o.a. Australie en Nieuw Zeeland. Na de laatste 44 jaar woonachtig te zijn geweest in Groot-Brittannie, heb ik het hier naar mijn zin, maar het Nederlanderschap blijf ik behouden. Ik blijf een 'gast' en dat is prima. Maar Noord-Amerika is waar een deel van mijn hart ligt, vanwege mijn verleden daar.

Tegenwoordig kunnen velen leven als 'digital nomads' en werken 'op afstand' (remote). Sommige landen bieden aan hen extra faciliteiten. Dat kan men dus een tijdje uitproberen.

Men moet extra op zijn tellen passen, als men zich aangetrokkken voelt tot romantische, maar instabiele, ontwikkelingslanden of tot zeer rijke landen met exotische systemen, zoals in het Midden-Oosten. Aldoende leert men. Liefhebbers van spanning en avontuur komen daar wel aan hun trekken.

DS

Dank voor uw snelle en uitgebreide antwoord

VerwijderenKunt u ook iets vertellen over de werkmentaliteit van de landen waar u heeft gewoond?

Verwijderen@ANONIEM

VerwijderenEen algemenere conclusie trekken is altijd een hachelijke zaak. Maar in Noord-Amerika geldt, dat hard werken tot succes leidt en succes is het algemene doel. Heeft men pech of tegenslag, dan wordt dat spoedig beschouwd als 'eigen schuld'. Vakantie is vaak relatief kort en is men op vakantie, dan geeft men op het werk instructie om te laten weten, dat men 'even' weg is, want vakantie is een overbodige luxe. Lange vakanties zijn totaal taboe.

Groot-Brittannie is andere koek. Er is een drink-cultuur, met lange lunches en de onvermijdelijke kroeg aan het eind van de werkdag. Dit alles is wel enigszins veranderd, vooral in Londen, vanwege de invloed van de Amerikaanse firma's, die sinds de jaren '80 (the Big Bang) de werkcultuur hebben veranderd. Expats werken hier hard, met hoge productiviteit, in tegenstelling tot de gemiddelde Brit.

Nederlanders worden in Groot-Brittannie, Canada, Australie en Nieuw Zeeland vaak beschouwd als 'uitslovers' ('show-offs'). Maar extra gewaardeerd in Amerika, waar succes juist wordt opgehemeld. Dat was immers, waarom miljoenen naar Amerika emigreerden, omdat men de indruk had, dat iedereen succesvol kon worden, ongeacht komaf of opleiding in tegenstelling tot het thuisland.

DS

Hartelijk dank voor uw antwoord.

VerwijderenHoera! 16 mei: Europese Commissie optimistisch over EU-economie, recessievrees verdwijnt. Voor de eurozone voorziet de Commissie dit jaar een groei van 1,1 procent en 1,6 procent in 2024.

BeantwoordenVerwijderenDe arbeidsmarkt is sterk, veel bedrijven zijn na de pandemie weer heropend en de herstelplannen zullen door de beoogde investeringen in verdere vergroening en digitalisering van de EU een positief effect hebben op de economie.

Ook verwacht de commissie dat de begrotingstekorten in de eurolanden verder omlaag zullen gaan, van gemiddeld 5,1 procent binnenlands bruto product vorig jaar tot 3,7 in 2022. De schulden zakken ook.

Goed voor de Melt-up beweging!

Diederik, eigenlijk ben ik het al jaren eens met je visie....maar ik zie op dit moment absoluut niet waar de situatie waar je voor waarschuwt, vandaan moet komen....als er tegenvallers komen, gaan ze weer goochelen met de rente , qe etc....volgens mij kan dit nog jaren en jaren zo doorgaan....

BeantwoordenVerwijderen@ANONIEM

VerwijderenDe aandelenindices geven vaak een optische illusie weer. Het gaat slechter dan het lijkt. Er zijn maar enkele aandelen, die de markt omhoog houden. Het gewicht van APPLE is enorm geworden en heeft een beurswaarde, die groter is dan die van alle aandelen op de London Stock Exchange. De ervaring leert, dat dat allesbehalve 'gezond' is. Bovendien zijn vele aandelen, vooral in Technologie, met 75% gedaald in de laatste 2 jaar. Dus een Crash is een proces, geen eenmalige gebeurtenis. De lievelingen vallen uiteindelijk het laatst.

https://www.covenantwealthadvisors.com/post/understanding-stock-market-corrections-and-crashes

https://www.reuters.com/business/nasdaq-futures-slide-2-higher-yields-pressure-growth-stocks-2022-05-09/

https://www.cnbc.com/2022/03/07/here-are-10-of-the-worst-performing-tech-stocks-from-recent-washout.html

DS

Merci diederik

VerwijderenWat gebeurt er wanneer Amerika een wanbetaler wordt ? Marja

BeantwoordenVerwijderen@MARCJA

VerwijderenDat is vroeger al eerder gebeurd en de rente steeg tijdelijk. Het was niet het einde van de wereld. Misschien worden dan eindelijk de politieke stokpaardjes voor de lobbyists en voor herverkiezingen aangepakt. Die wens zal wel niet in vervulling gaan, want de dans rond het schuldenplafond stopt voor 99.9%, net voordat het afloopt.

https://mises.org/wire/yes-us-government-has-defaulted?gclid=CjwKCAjw9pGjBhB-EiwAa5jl3BV2QwSioFq9anftnnqUd5xeioM3keBFI6LDCtt6VBDtAJ840U9HnBoCMh0QAvD_BwE

DS

Iets anders, maar lijkt mij voor iedere Nederlander erg belangrijk:

BeantwoordenVerwijderenIk denk dat iedere burger dit zou moeten lezen: want wat deze schrijver schetst, is exact wat er is gebeurd, en exact wat er staat te gebeuren als er weer een 'pandemie' uitbreekt.

Ik begin steeds meer te geloven dat deze wet er enkel en alleen doorgedrukt moest worden, om de Nederlandse wetgeving in lijn te brengen met den 'Pandemic Treaty' van de WHO.

De overeenkomsten zijn opvallend. Zeker bepaling 58d, die de deur op een kier laat voor maatregelen als een vaccinatiebewijs, 2G en verplichte vaccinatie. Het staat ons allemaal gewoon weer te wachten als minister VWS of zijn opvolger het belieft.

Een echte pandemie is daarvoor niet eens nodig, een 'dreiging' is voldoende.

En als de geschiedenis een ding geleerd heeft, is het wel dat als machthebbers de macht hebben om iets te doen, dat ze dat ook zullen doen.

Het spreekwoord: 'Macht corrumpeert, en absolute macht corrumpeert absoluut'.

https://www.advocatenblad.nl/2023/05/10/pandemiewet-ondermijnt-democratische-controle/

@ANONIEM

Verwijderen'Als de nood aan de man komt...' dan worden democratie en soevereiniteit opgeofferd. Parlementen hebben, bij supranationale beslissingen, weinig of niets meer in de melk te brokkelen. Denk maar aan alle 'geheime' handelsovereenkomsten. Denk ook aan de EU, de enige echte supranationale entiteit, waar lidstaten, om te kunnen profiteren van de EU-interne markt, gedwongen zijn om de EU-wetgeving na te leven. Vandaar BREXIT. Denk ook aan de WTO en de WHO. 'Soevereine' staten hebben zich nu eenmaal te schikken aan de bindend vastgestelde regels en instructies van bovenaf. Denk verder aan de International Criminal Court (I.C.C.), waar 60 landen hebben getekend, met uitzondering van o.a. China en de V.S. (in strijd met de Amerikaanse grondwet, want het zou rechtsbevoegdheid geven over interne Amerikaanse aangelegenheden).

What are the benefits of supranationalism?

Benefits of Supranationalism

Supranationalism allows states to cooperate on international issues. This is beneficial and necessary when international conflicts or challenges arise, such as a war or pandemic. It is also beneficial to have international rules and organizations.

(wallstreetmojo)

De conclusie is, dat 'onzichtbare handen' allang de echte touwtjes in handen hebben en parlementen zijn zuiver praatcolleges, waar men wat stoom kan afblazen. Dat verklaart ook de machteloosheid van de huidige bewindvoerders.

DS

@DS Hartelijk bedankt heer Schmull.

BeantwoordenVerwijderen"The WHO Pandemic Treaty: Swiss lawyer sums it up in just 76 seconds what it's really about!"

https://twitter.com/Anandathah/status/1658919204492378120?s=20

Ron

https://indiashippingnews.com/30-countries-now-ready-to-accept-brics-currency/

BeantwoordenVerwijderen@ANONIEM

Verwijderen(MORGAN STANLEY) -- DE-DOLLARIZATION LIKELY TO TAKE DECADES --

the U.S. dollar remains the world’s primary way to buy, sell and estimate the value of goods and services.

Supplanting it as the dominant global reserve currency would likely take decades.

There is currently no viable alternative. Other currencies have been discussed as potential competitors to the U.S. dollar, but none comes close to posing a credible threat

https://www.morganstanley.com/ideas/dollar-currency-2023?subscribed=true&dis=em_2023517_wm_5ideasarticle&et_mid=457293&et_mkid=&sfmc_id=121160267

DS

https://www.zerohedge.com/markets/velocity-and-money-supply-inflations-dance-partners

BeantwoordenVerwijderenNaderend dollar-onheil?

BeantwoordenVerwijderenYellen waarschuwde er gisteren al voor dat het erg waarschijnlijk is dat de Treasury tegen 1 juni al zonder cash zal zitten en er dan harde keuzes zullen volgen over welke rekeningen er nog betaald kunnen worden.

Veel tijd is er dus niet meer.

Bij Fitch werd de triple-A rating op ‘credit watch’ gezet.

Het feit dat de VS met $31,8 biljoen aan schulden (120% van het BNP) nog steeds de hoogst mogelijke rating geniet, is uiteraard een aanfluiting.

In 2018, nauwelijks 5 jaar geleden, gaf de US-overheid $4.108 miljard uit. Deze uitgaven zullen bij ongewijzigd beleid dit jaar oplopen tot $6.358 miljard. Dat is een stijging van bijna 55% op vijf jaar tijd.

De USA verwacht dit jaar 'slechts' $4.815 miljard aan inkomsten te realiseren en aan de huidige rentestanden gaat al 20% daarvan rechtstreeks naar de rentelasten.

En is het volgende ook een teken aan de wand voor nog meer naderend groot onheil?50 senatoren in de VS kregen onlangs al een satelliettelefoon voor ‘emergency communication’!

@ANONIEM

VerwijderenAldus Maarten Verheyen.

Met alle respect voor hen, die de USD weer eens in twijfel trekken, wordt het nu steeds duidelijker, dat er wereldwijd een economische deflatoire schok geduldig staat te wachten. Als zoiets volgt, dan stijgt de USD flink.

A global deflation shock is coming. It's one of the more interesting aspects of human psychology that we were all watching stretched delivery times intensely in 2021 and 2022, but now that the reverse is happening and this will drive goods deflation, no one's talking about it...

https://twitter.com/RobinBrooksIIF/status/1661698674261368837

DS

Beste heer Schmull , betekend dit dat we de voorspelde stagflatie overslaan , en dat zoals u al jaren schrijft er deflatie aan komt. Of moet ik een deflatoire schok anders zien ?

Verwijderen@ANONIEM

VerwijderenIn eerste instantie lijkt een deflatoire schok het meest waarschijnlijk, maar daarna gaat de monetaire kraan weer enigszins open en volgt stagflatie. Dit alles treft verschillende partijen op verschillende tijden en niet allemaal tegelijk. Het is een proces, vaak jarenlang. Men kan het vergelijken met een opgeblazen ballon, die geleidelijk leegloopt. Dat betekent wel, dat veel 'papieren' winst, als gevolg van dit bewuste monetaire beleid, als sneeuw voor de zon verdwijnt. Elke generatie wordt zo meegesleurd door de psychose en hype om daarna tenslotte te eindigen met lege handen. 'Make hay when the sun is shining'. Beter te vroeg dan te laat.

DS

The deflationary shock is on its way!

BeantwoordenVerwijderenhttps://truflation.com/

James Rickards :

BeantwoordenVerwijderenhttps://dailyreckoning.com/red-alert/

- RED ALERT - (!) MUST READ.

VerwijderenThere are always warning signs of a crisis, which are mostly ignored. The warning signs today include a dollar shortage, high-quality collateral shortages to support derivatives (made worse by the debt ceiling, which prevents net new issuance of Treasury bills), inverted Treasury yield curves, negative swap spreads, auctioned Treasury bills yielding less than the Fed overnight reverse repo facility and the flight of cash from banks to Treasury bills and money market funds.

The winners in this scenario are gold, silver, land, energy, agriculture and U.S. Treasury notes. The losers are stocks, corporate bonds, and commercial real estate.

DS

Waarom vertrouwen hebben in een overheid? Ook al is het de Amerikaanse overheid. Waarom blijven vertrouwen in Treasuries?

VerwijderenEn als je goud koopt ga je, naar mijn idee, echt de voordelen van Bitcoin zien.

@ANONIEM

VerwijderenHet voordeel van US Treasuries en staatsleningen in het algemeen is, dat een overheid er achter staat. Een overheid heeft de macht tot belastingheffing, wat een bedrijf of particulier ontbeert. Fysiek Goud heeft het voordeel, dat het al ruim 5,000 jaar overal ter wereld wordt geaccepteerd als geld. Maar Bitcoin, en cryptos in het algemeen, zijn helemaal niets waard en een vorm van typische zwendel. Niemand en niets staat er achter en er is geen enkele garantie door welke instelling of overheid dan ook. Bovendien is het een mythe, dat het anoniem is. Het adres van een crypto-wallet is openbaar toegankelijk. Verder is de waarde op niets gebaseerd, Het is 'wat de gek er voor geeft'. Daarom zal eens de handel daarvan stoppen, net zoals dat allang is gebeurd met de meeste cryptos, die ooit zijn gelanceerd.

DS

Beste heer Schmull, overheden laten keer op keer zien dat ze niet te vertrouwen zijn. Wie denkt nog, dat de Biden regering het allemaal onder controle heeft? Een zgn haircut op treasuries valt volgens mij daarom niet uit te sluiten.

VerwijderenU bent volgens mij in uw hart een optimistisch mens. Daarom zou Bitcoin ook eens bekeken dienen te worden met een optimistische blik. Denk hierbij juist aan de inventiviteit. Het is razend snel. Opslag problemen zijn er niet. Geen tegenpartij risico. Het maakt handig gebruikt van het internet net zoals

handig gebruik maakt van internet met uw blog.

De waarde van bitcoin wordt inderdaad bepaald door wat een (eigenlijk meerdere ‘gekken’) er voor geeft. Maar dat geldt voor goud ook. Dat geldt voor alles. I Wat kan je nu met goud? Een paar trouwringen maken. So what, en verder?

Ik denk dat goud versus bitcoin weleens een generatie vraagstuk kan zijn. De jonge generatie gaat er mee aan de slag en over een jaar of tien/twintig zal het steeds meer ingeburgerd zijn.

Daarom bekijk het ook eens met uw jonge blik.Waardeer de inventiviteit en zie ook de voordelen. En o ja, het argument dat het geregistreerd staat, dat geldt natuurlijk voor alle financiële producten.

Hartelijke groet van een optimistische ‘gek’.

;-)

@ANONIEM

VerwijderenHaircut op Treasuries? Dat kan men naar het rijk van fabelen verwijzen. Amerika is geen bananenrepubliek. Biden? Opereert in een systeem van 'checks & balances', niet in een 1-partij systeem, zoals Rusland en China. Bitcoin? Niet te verwarren met Blockchain-technologieen, zoals ook Metaverse en Web3. Overhyped. Er is nog steeds geen 'killer app'. Crypto-betalingssysteem? Is het stabiel en veilig? Is het beter dan betalingen met kredietkaart of bankoverschrijvingen?

Goud tegenover Bitcoin? De laatste heeft nauwelijks geschiedenis en is niet tastbaar, waardoor niemand weet of het wel echt bestaat. Wat we wel weten, is dat 1% van de wallets meer dan 30% van Bitcoin beheerst. Manipulatie is daarom inherent aan dat systeem. Natuurlijk weet niemand, wat Goud echt 'waard' is. Er is geen dividend, net zoals bij Bitcoin. Maar Centrale Banken kiezen toch voor Goud en wat goed is voor Centrale Banken...

Goud en Bitcoin lijden beiden aan het fenomeen van blind geloof. Men wordt dan deel van een sekte. Men wil dan gewoon horen, wat men horen wil en is niet voor rede vatbaar.

Maar in een economische werelddepressie, die bij elke generatie toeslaat, moet bijna iedereen alles verkopen om de kredietgevers, die dan aan de deur kloppen, te betalen. Goud is dan altijd wel wat waard, maar Bitcoin wordt niet eens behangpapier, zoals papiergeld of obligaties, want het eindigt op Nul.

DS

Dank voor uw reactie, Ik wil erop wijzen dat het toch de Amerikaanse overheid was die de goudstandaard los liet en die al eerder het goud in haar land confisqueerde.

VerwijderenU stelt dat de overheid de belastingen kunnen verhogen. In theorie is dat natuurlijk waar. Maar is het in praktijk brengen mogelijk en gewenst? Denk aan de consequenties voor de politici die zo’n beslissing doorvoeren en denk ook aan de effecten die het op de economie zal hebben. Waarom heeft de overheid dat dan niet eerder gedaan vraag ik mij dan af?

Maar goed treasuries worden nog steeds gezien als een veilige haven.

Nu over goud en bitcoin: Okay we kopen goud. Een baar van een kilo. Opslaan of thuis bewaren?

Slaan we het op dan is het een papieren transactie. De goud baar krijgen we zelf niet te zien. We krijgen onze documenten via de mail. Even een gouddepot bezoeken kan niet. Slaan we het thuis op? Halen we het zelf op of laten we het leveren? Moeten we onze verzekeringsagent bellen en zeggen dat we een goudbaar in huis hebben? Moeten we een kluis kopen met een zeker keurmerk? Er zijn dus altijd mensen die het zullen weten dat we waarde in huis hebben. We gaan er ook gemakshalve maar vanuit dat de hele baar uit goud bestaat.

Mocht er een bank run komen dan lijkt mij bitcoin toch wel het handigst en snelst. Dat banken daar anders tegenaan kijken, dat valt te begrijpen.

U heeft gelijk de toekomst staat in de sterren geschreven. We zullen zien, maar mij lijkt bitcoin een blijver en goed alternatief voor goud.

Hartelijke groet,

@ANONIEM

VerwijderenGoudconfiscatie? De overheid kan alles in beslag nemen, inclusief uw huis of uw boerderij, om welke reden dan ook. Kluisconfiscatie? Als de overheid u beschouwt als een mogelijke staatsvijand, dan kunt u alles verliezen. Op het bezit van Goud stond onder Hitler en Stalin de doodstraf. Confiscatie van Bitcoin? Dat gebeurt nu regelmatig ter waarde van miljarden (Zie ZHONG & IRS in 2022). Belastingheffing? De overheid eist nu haar deel van de Bitcointransacties op. Niemand gaat meer vrijuit. Velen krijgen het nu voor de kiezen, want de Darknet is opeens verdwenen. Fysiek Goud? Nooit thuis bewaren -- uw leven staat op het spel. Maar er zijn genoeg adressen, waar Goud kan worden gekocht op naam met het registratienummer en boven een bepaald bedrag is identificatie zelfs vereist. Nepgoud? Natuurlijk! Regelmatige tests zijn nu eenmaal deel van zo'n belegging, net zoals bij Centrale Banken. Je weet immers maar nooit -- fraude door insiders. Een kluis moet verzekerd zijn tegen de marktprijs, niet tegen de officieele prijs van 1971, wat wel wordt geprobeerd door de verzekeraars. Kost dus geld. Heeft men Goudcertificaten of Goud ETF's, dan heeft men ook nog eens een tegenpartijrisico.

US Treasuries zijn het vereiste onderpand voor de meeste krediettransacties. Zonder onderpand, geen krediet. Bitcoin? Is zwendel en windhandel. Het zal op den duur zeker verdwijnen, net zoals al het geval is in 8 landen, waaronder China, waar het illegaal is.

Bankrun? Alle aandelen, obligaties en bescheiden in een kluis vallen buiten de boedel van de bank. Die blijven altijd wel wat waard, maar er is geen garantie in een tijd, waarin de meesten failliet gaan. Velen zullen dan opnieuw moeten beginnen, wat niet het einde is van de wereld. Vele superrijken zijn ooit failliet gegaan, soms meerdere malen, maar gaven nooit op.

DS

Dank voor uw super snelle reactie. Uw visie is duidelijk. Toch ben ik van mening dat bitcoin geen zwendel is maar een mooie toevoeging om waarde op te slaan. Ik wilde de nadelen van goud even aanstippen zodat de voordelen van bitcoin duidelijker zouden worden. Sterrenstof (goud) en menselijke inventiviteit (bitcoin), het zou mooi zijn als het naast elkaar kan blijven bestaan. We zullen zien. Ik wens u nog een prachtige dag toe. We blijven u hier natuurlijk volgen.

VerwijderenGroet,

De optimistische ‘gek’ ;-)

Over bitcoin gesproken. DS, wat denkt u over Jeff Booth?

BeantwoordenVerwijderenMag, Kees

@KEES

VerwijderenIk ben het totaal oneens met Jeff Booth. Maar velen hebben behoefte aan zo'n profeet en dat is hun goed recht. Mijn reactie -- ze doen maar.

DS

Beste heer Schmull , wat is uw mening over dit verhaal :

BeantwoordenVerwijderenhttps://internationalman.com/articles/a-debt-jubilee-of-biblical-proportions-is-coming-soon-what-you-need-to-know/

@ANONIEM

VerwijderenDe autoriteiten zullen zeker proberen om op een gegeven moment, via inflatie, de spiraal van de exponentieel stijgende schuld tegen te houden. Niemand weet of dat dit keer op tijd lukt. Olie op het vuur gooien kan averechts werken. Er is een enorme politieke druk om dat, vooral in Amerika, juist te voorkomen. Kwijtschelding van studentenleningen lijkt een politieke stunt, die zich niet zal uitbreiden. In vele landen is studeren nagenoeg gratis, zoals in Zweden, Finland en Ijsland. Maar het is duidelijk, dat de tijd van structurele daling van inflatie van de laatste 40 jaar in de laatste 2 jaar ten einde is gekomen. Daarom krijgen beleggers in langlopende obligaties het voorlopig heel benauwd. Het is echter ook waarschijnlijk, dat enkele grote bedrijven en enkele landen toch het loodje moeten leggen en failliet gaan. Dat leidt tot tijdelijke deflatie, wat nu al plaatsvindt in oudere kantoorgebouwen en winkelcentra, die zullen moeten worden afgebroken. Spannende tijden!

DS

Beste heer Schmull bedankt voor u reactie. Is dit dan het juiste moment om een huis te kopen , om straks te profiteren van het verdampen van hypotheek schuld door de aankomende hoge inflatie. Of beter rustig aan de zijlijn afwachten tot er weer stabielere tijden aanbreken ?

BeantwoordenVerwijderen@ANONIEM

VerwijderenDit is niet de tijd om vallende messen proberen te vangen. De wereldwijde Superbubbel in huizenprijzen is weliswaar gebarsten, maar het is nog vroeg dag en de weg naar redelijke prijzen in verhouding tot inkomen & huur is nog lang. Bovendien is de wereldrecessie, met een verwachte stijging van de werkloosheid, nog niet aangebroken. Verder zijn er dit keer vele structurele vraagtekens, zoals vergrijzing, wat onherroepelijk invloed zal uitoefenen op de prijstrends op langere termijn. Japan wijst de weg -- vele dorpen zijn al verlaten en er staan overal bloemetjes op de vensterbanken van lege huizen.

DS

Beste heer Schmull , bedankt voor uw reactie en wijze raad.

VerwijderenBeste DS,

BeantwoordenVerwijderenIk ben zeer benieuwd hoe u dit interpreteert:

https://twitter.com/INArteCarloDoss/status/1664003999761088514?s=20

Hij heeft het hier over een UST downgrade and some form of YCC down the line. 'What's coming is gonna spill into a sovereign crisis'

Frank

@FRANK

VerwijderenIn een tijd van lage inflatie, grenzend aan deflatie, en van lage rente, heeft de Bank Of Japan (BOJ) eerst QE toegepast en daarna QQE, door de aankoop van massa's obligaties. Toen de grenzen van dat beleid werden bereikt, werd Yield Curve Control (YCC) ingevoerd om de negatieve rente wat minder negatief te laten worden. Maar in een tijd van stijgende inflatie, moest het roer van YCC om. om de korte en lange rente te beinvloeden en te drukken. Maar elk monetair beleid kan maar voor een bepaalde tijd worden volgehouden, want het vervormt/vervalst de markt. Uiteindelijk moet het gelag worden betaald en komt er een eind aan het uitstel van de executie. Geen enkele Centrale Bank heeft ooit een crisis/recessie/depressie kunnen voorkomen. Daarom moet de wereld, na elke superkredietcyclus, weer opnieuw beginnen en worden alle kunstmatige winsten van activa weggevaagd. (Zie 'The Great Depression' van McElvaine).

DS

Beste heer Schmull'

BeantwoordenVerwijderenU wordt weer bedankt voor het leerzame stuk wat u heeft geschreven.

Luid en duidelijk. Bedankt weer! Er komen zeker hele gekke tijden aan.

Beste heer Schmull.

U zegt dat we niet achter elke boom een spook moeten zoeken maar wat ik nu weer gelezen heb.

Wij burgers worden straks moedwillig arm gemaakt. Wij hebben straks niets meer te vertellen. Er wordt straks een grote casino spel met ons pensioen geld gespeeld. Heel beangstigend heer Schmull.

De hoge heren spelen het spel niet mee. Dus dan weet ik al genoeg.

https://pieteromtzigt.nl/blog/de-duistere-voortekenen-van-de-pensioenwet

Met vriendelijke groet'

Stefan.

@STEFAN

VerwijderenDe maatschappij is hard op weg om een gerontocratie te worden oftewel een bestuursvorm, waar uitsluitend de ouderen het voor het zeggen hebben. Deze trend naar extreme generatieverschillen lijkt echter op den duur niet vol te houden. De ouderen, vooral de 'Baby Boomers', die geboren zijn tussen 1946 en 1964, hebben de touwtjes in handen, zijn voornamelijk huiseigenaars en profiteren van een regelmatige stijging van hun pensioen. De inkomens van jongeren stagneren al jaren, vaak tientallen jaren, De jongeren lijken de levensstijl van de ouderen te financieren. Alleen erfenissen kunnen de jongeren af en toe op weg helpen. Geen wonder, dat vele jongeren heimelijk hopen op het heengaan van de oudere generatie. Geen wonder, dat Eugenetica, ter verbetering van de mensensoort (er zijn teveel mensen'), weer zo'n opgang maakt.

Pensioen? Zorg voor jezelf! Sparen, sparen, sparen, Want de komende decennia worden totaal anders dan de laatste decennia. Stagnatie wordt wat de klok slaat. Winsten in activa worden een zeldzaamheid. De economische groei zal beperkt zijn tot slechts enkele sectoren, omdat de meesten zullen moeten meebetalen aan de verlaging van de superschulden, als percentage van de economie, net zoals na de Eerste en Tweede Wereldoorlog. De wereldeconomie kwam pas in de jaren '80, 35 jaar na de laatste oorlog, weer op gang, toen de schulden, als percentage van de economie, met 90% waren verminderd. Vergeet een Reset. Vergeet kwijtschelding. Vergeet algeheel faillissement. Schuld verdwijnt bijna nooit, behalve bij een echt faillissement. Zelfs Griekenland mocht die weg niet bewandelen. De Britse schuld, als gevolg van de South Sea Bubble in 1720, werd pas in 2015, 295 jaar later (!), eindelijk terugbetaald.

DS

Inderdaad heer Schmull. Ik zorg zeker goed voor mezelf!

VerwijderenHet is alleen jammer dat ik met het pensioengeld van mijn loondienst niet zelf aan de slag kan.

Bedankt iedergeval voor u antwoord!

Met vriendelijke groet'

Stefan.

De US economie ziet er robuust op, dus zorgen voor een diepe terugval zijn zwaar overdreven. Sinds 2008 wordt hier voor "morgen" deflatie voorspeld en het kwam al 15 jaar niet uit !! U begrijpt misschien dat ik daar niet meer in geloof, in elk geval niet voor de eerste paar jaar. Het aantal hier gedane niet uitgekomen voorspellingen zijn legio, toch blijf ik de blog lezen... soort amusement. Marcja

BeantwoordenVerwijderen@MARCJA

VerwijderenIn ieder geval nadert de wereld de top van de structurele kredietcyclus, met schuld, als percentage van de economie, van ver boven de 100%. Niemand weet, wanneer het systeem definitief breekt, maar het kraakt al, na de gigantische rentestijgingen. Maar de markten, onderhevig aan emotie en hype (laatste hype -- AI), kunnen in principe alle kanten uit, zeker op korte termijn. De huidige tijd lijkt verrassend veel op de Dot.Com Boom van eind jaren '90, met alle hype rond het Internet. De Bust, die in 2000 volgde, leidde tot geweldige verliezen van duizenden miljarden. Daarom is het best mogelijk, dat er nog een Melt-Up komt, zodra QT verandert in QE of QQE, voordat de onvermijdelijke Melt-Down een einde maakt aan het vermaak. Maar dit Blog wil wijzen op de toegenomen risico's op lange termijn, ondanks alle mogelijke winstmogelijkheden op korte termijn. Felix Zulauf is de moeite waard om te volgen, want hij heeft een goede neus voor trading (zie On My Radar, Blumenthal, 2 Juni j.l.) - Felix believes we will remain in a long-term secular bull market that will peak in 2025. He believes we remain in a short-term bear market with a possible bottom around 3,000 for the S&P 500 Index and 9,000 for the Nasdaq. The Fed and other central bankers will come back in with quantitative easing, igniting a rally that will take the market to new all-time highs. Inflation will kick back in at a point, and we’ll find ourselves in even greater debt. And then we’ll reach the “Granddaddy Bear Market,” as he calls it, where he believes the markets will decline by 50% or more.

DS

Van harte dank voor al uw inzichten, Heer Schmull!!

VerwijderenWe zullen zien... maar voorlopig geen deflatie. Zie ook: https://www.gloomboomdoom.com/

BeantwoordenVerwijderenvan 1 juni.

Persoonlijk geloof ik dat de grootste bedreigingen in het ontstaan van oorlog zitten: China-US, Iran (plus...?)-Israël, en rond Oekraïne. De spanningen nemen op alledrie 3 gebieden alleen maar toe en worden extremer. Ook wanneer NL niet direct betroffen is, zullen de economische gevolgen enorm zijn. Met ongetwijfeld lagere levensstandaard. Marcja

MARCJA

VerwijderenHet is inderdaad meer dan ooit zaak om te letten op wat Marc Faber te zeggen heeft. De kans op onbedoelde of misschien wel bedoelde militaire conflicten neemt toe. Het tragische aantal slachtoffers van zulke conflicten wordt natuurlijk staatsgeheim en wordt de acceptabele prijs, die moet worden betaald om de agenda van sommige machten achter de troon tevreden te stellen. Een herhaling van de jaren '30 doemt op. De oorlog in Oekraine lijkt op de Spaanse burgeroorlog, net voordat WW II uitbrak.

https://www.foreignaffairs.com/united-states/xi-jinping-says-he-preparing-china-war

DS

https://dailyreckoning.com/rickards-drops-bombshell/

BeantwoordenVerwijderenBeste heer Schmull , klopt het wat Rickards zegt over de BRICS landen , en wat gaat dit betekenen ?

BeantwoordenVerwijderen@ANONIEM

VerwijderenMet alle respect voor Rickards, die veel kennis van zaken heeft, is zijn artikel over de Dollar extreem overdreven en zeer voorbarig. De ondergang van het Westen? En het Westen, met name Amerika, krijgt de schuld van alles? Dus een groot deel van de wereld ('de Global South') wil nu haar eigen weg bewandelen, zonder het democratische Westen. TOF! Democratie is immers voor de dommen. De top puissant rijke 1% van die BRICS- landen wil echter wel beleggen in het Westen, dat zou moeten opdraaien voor de kosten van 'klimaatverandering' en slavernij van het koloniale verleden. Vergeet dat laatste in de BRICS - none of your business. Het Westen moet maar zorgen voor alle migranten, ongeacht de kosten. Solidariteit? Sommige BRICS waren regelmatig op oorlogspad met elkaar. Nee, dat scenario komt mooi nooit uit, ondanks alle propaganda uit de koker van die autocratische landen, want met name China is al over haar top heen en Rusland (30% is alcoholist) heeft de wereld heel weinig te bieden, behalve wat olie

Zie de ECONOMIST - PEAK CHINA?

https://www.economist.com/weeklyedition/2023-05-13?utm_medium=cpc.adword.pd&utm_source=google&ppccampaignID=18156330227&ppcadID=&utm_campaign=a.22brand_pmax&utm_content=conversion.direct-response.anonymous&gclid=CjwKCAjw-IWkBhBTEiwA2exyO10Fh44Sul-9fSBskqUqlpfxVzJKOGQTxejBYGo1LChykLSZdsHBZhoCMKoQAvD_BwE&gclsrc=aw.ds

DS

@ANONIEM

VerwijderenEen door GOUD gedekte BRICS valuta? Totale mythe! Geen haar op de hoofden van de BRICS denkt er over om maar 1 Oz GOUD te ruilen voor enige 'fiatgeld'. Ze zouden snel al hun Goud verliezen!

DS

30% van de Russen alcoholist? Kom op Diederik, dat was in de jaren 90.

BeantwoordenVerwijderenWordt geen propagandist, je doet jezelf tekort.

@ANONIEM

VerwijderenWhat is the alcoholism rate in Russia?

According to estimates on RLMS data, the prevalence of excessive alcohol consumption for adults was 27% in 2018. Among men, excessive consumption was noticeably more common (36%(!) of the adult population) than among women (20% of the adult population).7 Dec 2020

(https://populationandeconomics.pensoft.net/article/51653/)

DS

Als je de link in het artikel volgt, dan kom je uiteindelijk uit bij deze studie uit the Lancet: https://www.thelancet.com/journals/lancet/article/PIIS0140-6736(09)61034-5/fulltext en die studie gaat over Russen die gestorven waren aan alcoholmisbruik tussen 1990 en 2001.

BeantwoordenVerwijderenDe levensverwachting in die tijd was gedaald naar 65 jaar, is nu 72.

https://www.youtube.com/watch?v=53wThFFuOqU&t=0s

BeantwoordenVerwijderenNog maar eens een waarschuwing; Stanley Druckenmiller

Kijk heer Schmull.

BeantwoordenVerwijderenHet begint al te kraken.

https://www.bnr.nl/nieuws/economie/10515308/recessie-in-nederland-is-onvermijdelijk

Met vriendelijke groet'

Stefan.

Beste heer Schmull,

BeantwoordenVerwijderenIk heb - zoals u vaak aangeeft - het gevoel dat de wereld aan de vooravond staat van een enorme credit crunch. Zijn ETFs die kortlopende staatsleningen 'tracken' (ikzelf heb bijvoorbeeld shares of the ticker: SGOV) aan te raden of niet als het tot zo'n event zou komen? Zijn er verder zaken - naast cash en goud - die u zou aanraden; bijvoorbeeld alternatieve investeringen zoals kunst?

Hartelijk dank

@ANONIEM

VerwijderenTHE QUIET CREDIT CRUNCH --

Carl Quintanilla

@carlquintanilla

Bank of America: Watch the “quiet credit crunch .. 30 large US companies defaulted [in the] past 5 months, 11 [in the] past 4 weeks .. just as unemployment claims turning higher .. interrupts new ‘no recession ‘23’ narrative ..” [Hartnett]

(JUNI, 2023).