GENOEG IS GENOEG

Een bubbel is een bubbel en elke bubbel is telkens niet anders. Een bubbel ontstaat door de te hooggespannen verwachtingen over de toekomst. Een typisch menselijke karaktertrek! Een bubbel ontstaat ook, als de staat teveel leent en uitgeeft, net zoals een 'dronken matroos'. Maar in beide gevallen is zoiets niet vol te houden. Kuddegeest en hebzucht doen dan menigeen de das om. Wie wil nu echt uit de pas lopen? Er is sprake van een onhoudbare bubbel in de meeste aandelen en huizenprijzen, gebouwd op drijfzand. De winststijging is te danken aan het roekeloze monetaire beleid van de staat. Slechts enkelen durven het einde daarvan zien aankomen. Maar genoeg is genoeg. Het is voor beleggers nu meer dan ooit zaak om het kruit droog te houden. 'Geduld is een schone zaak' en wordt, als de tijd rijp is, altijd beloond.

Elke bubbel barst. De huidige opwinding over Kunstmatige Intelligentie (AI) en de 'Magnificent 7' zal niet anders eindigen als alle voorgaande bubbels. De daarop volgende daling van een typische bubbel is 50% tot 80%, wat enkele jaren in beslag kan nemen. In het geval van de bubbel van de Japanse NIKKEI 225 aandelenindex (1986 - 1991), duurde de daling van 75% zelfs 25 jaar! De 'Roaring Twenties' van Wall Street (1921 - 1929) werd gevolgd door de Grote Depressie van de jaren '30. De 'Dot.Com/Internet' bubbel van 1996 - 2000 en de Subprime hypothekenbubbel van 2007 - 2009 leidden tot de ondergang van vele bekende technologiebedrijven respectievelijk financieele instellingen.

(NVIDIA) -- OEPS! EINDE VAN DE AI - HYPE IN ZICHT?

OEPS! WAT VOLGDE NA DE BUBBEL VAN 1921 - 1929. ZEG NOOIT NOOIT.

Ondertussen heeft China een enorm monetair stimuleringsprogramma aangekondigd, terwijl de Amerikaanse Federal Reserve de rente veel meer verlaagde dan verwacht. Zoiets heeft, op korte termijn, weliswaar een cyclische opleving op de beurzen tot gevolg, maar geeft ook aan in hoeverre een economische crisis dichterbij is gekomen. Er heerst kennelijk paniek bij de autoriteiten! Tegelijkertijd zijn de geopolitieke ontwikkelingen inmiddels drastisch verslechterd. De steeds hogere Goudprijs spreekt boekdelen.

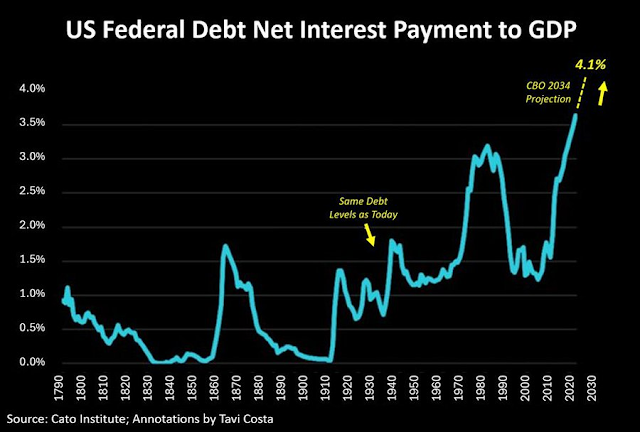

De gemiddelde levensstandaard is allang op zijn retour. De kosten van levensonderhoud zijn immers, om talloze redenen, helemaal de pan uitgerezen. Je zou bijna met dingen gaan gooien, zodra je de steeds hogere kosten voor bijvoorbeeld verzekeringen onder je ogen krijgt. De stijging van de staatschuld en de rentebetalingen daarop, hebben echter wel degelijk een vervaldatum. Wanorderlijke begrotingstekorten doen het financieele systeem wankelen, zoals de niet-gefinancierde belastingverlagingen van het Britse Mini-Budget in 2022 lieten zien. Alles hangt af van vertrouwen. Dat vertrouwen vervliegt zienderogen, zodra het voldoen aan verplichtingen (solvabiliteit) op de tocht komt te staan.

Zet je schrap! Elke teruggang in inflatie en rente is tijdelijk, Inflatie en rente staan te trappelen voor een nieuwe explosie naar NIEUWE hoogten. Reken maar op meerdere explosies (!). Zoiets veroorzaakt ook nieuwe hoogten in obligatie-rendementen en de dientengevolge nieuwe waardevermindering van vooral langlopend schuldpapier. Daarom zijn uitsluitend kortlopende obligaties als 'kasequivalent' ('contant geld') te verkiezen.

DIEDERIK SCHMULL, 28 September, 2024, Westcliff-On-Sea, ESSEX, U.K.

MEDEDELING: COMMENTAREN WORDEN NU, VOORDAT PLAATSING PLAATS VINDT, PREVENTIEF GECONTROLEERD. MEN MOET ALTIJD IN GEDACHTEN HOUDEN, DAT DIT BLOG VOORNAMELIJK GERICHT IS TOT DEGENEN, DIE BELANGSTELLING HEBBEN VOOR HET INTERNATIONALE BEURSGEBEUREN. DUS COMMENTAREN OVER COVID, W.E.F., 'KLIMAATVERANDERING' OF DE OORLOGEN, WORDEN MEESTAL NIET OP PRIJS GESTELD. HET STAAT IEDEREEN NATUURLIJK VRIJ OM PERSOONLIJK EEN BEPAALDE CULTUS AAN TE HANGEN, ZONDER ANDEREN DAARMEE LASTIG TE VALLEN.

MEN KAN TE ALLEN TIJDE EEN E-MAIL (DSCHMULL@GMAIL.COM) OF EEN TWEET (VIA TWITTER, @RICKSCHMULL) STUREN NAAR ONDERGETEKENDE.

Het Blog SCHMULLADDERTJEONDERHETGRAS heeft thans 6 soorten van lidmaatschap. WORD LID! U bent van harte welkom! Uw lidmaatschap geeft recht op persoonlijk advies, regelmatige Pamfletten, lunches, borrels en belangrijke artikelen. Zie voor nadere gegevens onderaan het Blog.

beste heer schmull

BeantwoordenVerwijderenis het herstelplan van draghi(eurobonds oa) een oplossing voor de stagnerende europese economie of een vorm van socialisme en ondemocratisch?

mvg dieter

@DIETER

VerwijderenHet rapport van Draghi (400 pagina's!) is een moedige poging om de EU uit het slop te helpen. De economische groei is immers allang ver beneden de maat. Maar de EU is geen land en hangt af van de bereidheid van alle kleine en grote 27 lidstaten. Draghi's voorstel kost jaarlijks 5% van het BBP, tegenover 1 tot 2% voor het Marshall Plan destijds. Tegelijkertijd is dit het begin van de 5-jarige cyclus van de EU-verkiezingen. Maar Macron van Frankrijk en Scholz van Duitsland zijn politiek ernstig verzwakt. Uitgifte van gemeenschappelijk schuldpapier is helemaal taboe voor Nederland en Duitsland. Zelfs von der Leyen is tegen. De kleine lidstaten geven ook geen goedkeuring aan een kapitaalmarkt-unie. Alleen een volgende grote schok, zoals COVID, dat NextGenEU tot gevolg had en zware kritiek kreeg, zou misschien kunnen leiden tot wat meer samenwerking. Het lijkt er daarom op, dat de 27 EU-lidstaten voorlopig afzonderlijk wat moeten bewerkstelligen. Maar het hoofdprobleem voor de EU zijn het aantal regels, die alles verlammen plus de mentaliteit van lage productiviteit, lange lunches, lange vakanties, vroege pensionering en liefst 4-daagse werkweek. Helaas is er nog steeds geen 'can-do' mentaliteit, zoals in Amerika. Men wil liever planeet aarde 'redden'. Men ontbeert de drijfveer om er iets van te maken, want dan wordt men toch zwart gemaakt. Dus de EU blijft op weg om een museum te worden, want ambitie behoort niet meer tot 'European values'.

DS

Ik zie Draghi (lees: EU ) niet als een moedige man. Zijn whatever it takes beleid heeft europa aan de rand van de afgrond gebracht

BeantwoordenVerwijderenBeste heer Schmull , is de inflatie "here to stay" , of verwacht u dat het anders gaat lopen ?

BeantwoordenVerwijderen@ANONIEM

VerwijderenDe kans is heel groot, dat de inflatie in de komende jaren weer gaat stijgen, terwijl de economie stagneert (stagflatie). Maar uiteindelijk stevent de wereld af op een onvermijdelijke kredietcrisis en deflatie.

DS

Graag ook uw visie mbt euro/dollar

BeantwoordenVerwijderen@ANONIEM

VerwijderenOp langere termijn, lijkt de Euro, wat na ruim 20 jaar nog steeds geen echte valuta is, aan terrein te verliezen. De vooruitzichten voor Euroland zijn beperkt, zolang de reguleringen economische activiteiten dreigen te verstikken. Dus de Dollar blijft Koning zonder noemenswaardige concurrentie, wat betreft rechtsstaat, verhandelbaarheid, militaire kracht en democratie. Op korte termijn kan men weinig voorspellen, omdat tientallen factoren een rol spelen.

DS

Bedankt voor uw uitstekende analyse. Deze auteur meent dat er momenteel een grootbank met ernstige problemen kampt en dat de acties van de Fed (renteverlaging en nu repo-ingreep) in dit licht moet worden begrepen. Link: https://justdario.com/2024/10/if-everything-is-awesome-why-there-is-at-least-one-large-bank-that-cannot-find-liquidity-in-the-open-market-anymore/

BeantwoordenVerwijderen@SYSTEEMCRISIS

VerwijderenFinancelot

@FinanceLancelot

·

Sep 30

Powell is back to pumping liquidity into the banking system like the banking crises in March 2023 and September 2019.

https://www.federalreserve.gov/econres/notes/feds-notes/what-happened-in-money-markets-in-september-2019-20200227.html

DS

Recessie afgewend heer Schmull ?

BeantwoordenVerwijderenhttps://www.zerohedge.com/markets/fed-asleep-wheel-again

@ANONIEM

VerwijderenAlle economische cijfers moet men, vooral in een verkiezingsjaar, met een korreltje zout nemen. Voorlopig zitten we nog in de stagflatie-fase. De inflatoire loonstijging valt met name tegen. Het z.g. McKelvey signaal geeft aan, dat de recessie al aan de gang is. We zitten nu in de gevaarlijkste periode ooit, omdat men niet voorbereid is op de ellende. die voor de deur staat. Een enorme wereldwijde kredietcrisis kan elk moment toeslaan. Dan zal blijken, dat alle welvaart van de laatste jaren 'nep' is geweest.

https://mishtalk.com/economics/continued-plus-long-term-unemployment-claims-suggest-recession-right-now/

DS

Dank voor u antwoord heer Schmull , maar de uiteindelijke deflatie , gaat dit ook gelden voor de eerste levensbehoefte zoals prijzen in de supermarkt ?

BeantwoordenVerwijderen@ANONIEM

VerwijderenHet ziet er voorlopig niet naar uit, dat de prijzen in de supermarkt zullen dalen. Maar velen zullen het zich niet kunnen veroorloven, waardoor men niet ontkomt aan distributiebonnen, zoals tijdens de Tweede Wereldoorlog vanaf 1939. De situatie zou kunnen worden verergerd door een bewust beleid om de boeren te ontmoedigen om te verbouwen, zoals nu al gebeurt in Groot-Brittannie. Dit alles in het kader van het belachelijke 'Net Zero'. Boeren krijgen nu al duizenden om hun akkerland braak te laten liggen. Schandelijk. Net Zero is een bewust beleid om de bevolking te verminderen om de 'planeet te redden'.

DS

Daar kun je niet tegenop preppen. Je kunt niet voor 1 of 2 jaar eten gaan inslaan. Dan maar in de rij gaan staan voor wat ze uitdelen. 18 miljoen monden voeden is een hele operatie. Daar kun je je oprecht zorgen om maken.

VerwijderenSupermarkten gaan het -volgens mij- moeilijk krijgen. Mensen worden bewuster van wat men koopt. Bij supermarkten zit alles in een zeer nauwe marge, dus een paar procent minder verkoop brengt hen al snel in de problemen.

VerwijderenZelf koop ik ondertussen al een jaar meer dan de helft van mijn voedingswaren bij een coöperatieve die rechtstreeks koopt van de boeren. De kwaliteit is pakken beter, en prijs kwaliteit is men goedkoper af.

Daar bovenop is er de tendens om weer meer te zelf te tuinieren.

Zelfs als maar 1% van de bevolking dit doet heeft dit al een enorm effect.

Uiteindelijk beslissen wij zelf met ons geld wat we -willen- eten, maar rommel daar bedank ik voor ;)

@ZORO

VerwijderenZelf tuinieren is 'slecht voor de planeet'. Zo worden we straks slaven van een Nieuwe Wereld Orde. Waanzin.

https://www.thewellnessway.com/study-claims-growing-your-own-food-may-be-worse-for-the-environment/

DS

Beste heer Schmull , wat vind u van het " pact for fhe future " van de VN , en wat gaat het voor ons betekenen ?

BeantwoordenVerwijderenhttps://www.zerohedge.com/geopolitical/un-pact-future-draws-concerns-over-ccp-backing

@ANONIEM

VerwijderenGelukkig is dit Pact, aangenomen door 193 VN-lidstaten, nog niet juridisch bindend. Het werd aangenomen, niet via een stemming, maar via de procedure van 'geen bezwaar'. Het digitale paspoort van de WHO kwam er in Mei j.l. niet door, waardoor het bij de VN terecht kwam. Maar dit is slechts de eerste stap naar planning en controle van de burger 'voor zijn eigen bestwil' . Tegelijkertijd willen de ontwikkelingslanden meer inspraak op o.a. internationale financiering van de internationale instellingen en zijn uit op het beperken van de voorrechten van de ontwikkelde landen. Dit alles onder leiding van China, die haar Social Credit systeem wereldwijd wil doordrukken. De weerstand hiertegen, met name door Amerika, is nu nog het struikelblok. Maar het verlies van soevereiniteit wordt door vele politici ('de nuttige idioten') als onvermijdelijk beschouwd. Bovendien zijn vele zaken, zoals het systeem van Centrale Banken, vroeger, ruim 100 jaar geleden, ook doorgedrukt. Dus de beweging naar een systeem, waar alle neuzen 1 kant op staan, zonder een lastige oppositie, is in gang gezet. De komende 'nep-democratie' wordt door velen toegejuicht, vooral door de degenen, die zich rekenen tot de elite, met hun geheime genootschappen. Dit is trouwens van alle tijden.

DS

Beste heer Schmull,

BeantwoordenVerwijderenWanneer gaat goud een correctie krijgen?

Het lijkt er op dat men eerder de rente nog verder wil verlagen om de economie een handje te helpen.

Daarmee zou goud nog een duw omhoog krijgen?

Of gaan we verrast worden door een rentestijging?

Alvast dank en vriendelijke groeten,

Sjors

@SJORS

VerwijderenEen structurele Goudhausse, met onderbrekingen, lijkt in gang gezet. Elke correctie lijkt tijdelijk. Sinds 2008, is de wereld in handen van de 'Go Big' beleidsmakers, die geloven in MMT (Modern Monetary Theory), waardoor echte recessies schijnbaar kunnen worden vermeden via kwantitatieve verruiming (QE) en steeds grotere begrotingstekorten en steeds hogere staatsschulden. Mocht bijvoorbeeld de obligatiemarkt rebelleren met hogere rendementen, dan worden die obligaties gewoon opgekocht. Japan wijst de weg. Iedereen wordt dus straks miljonair en enkelen worden trillionair. Ondergetekende is misschien ouderwets, maar dit alles lijkt op wat John Law had bedacht met onbeperkt krediet in de 18de eeuw. Na zijn spectaculaire populariteit, volgde de grootste Crash aller tijden.

Als het zover is, zal alles instorten, ook Goud. De wereld moet dan weer opnieuw beginnen.

https://en.wikipedia.org/wiki/John_Law_(economist)

DS

Hartelijk dank heer Schmull.

VerwijderenDe digitale euro / CBDC is dan het equivalent van onbeperkt krediet van John Law, als ik u goed begrijp?

Met Vriendelijke groeten,

Sjors

@SJORS

VerwijderenDe CBDC is nog steeds in een experimentele fase. Er zijn voorlopig nog teveel uitdagingen, wat betreft technologie en, niet in het minst, privacy. De EU heeft bijvoorbeeld een strikte privacy wetgeving, die dan eerst zou moeten worden veranderd.

De kwantitatieve verruiming (QE), wat niet echt gelddrukken is, maar een ruil van activa, die de liquiditeit vergroot, plus de ongedisciplineerde groei van begrotingstekorten en staatsschuld, lijken allemaal op het opblazen van een geldballon, die op een geven moment opeens leegloopt. Dus John Law zou meteen de overeenkomst met zijn ideeen herkennen. Helaas is er niemand, die de race-auto zonder remmen durft te vertragen, laat staan tegen te houden. Daarom vliegt alles straks helemaal uit de bocht.

DS

beste hr Schmull geld drukken is chartaal geld maar alsmaar meer schulden maken door de overheden is toch inhoudelijk hetzelfde?

Verwijderen@ANONIEM

VerwijderenChartaal geld is geld, dat fysiek tastbaar is. Het geld, dat beschikbaar komt, na kwantitative verruiming (QE), is voornamelijk 'giraal' en niet tastbaar. Echt 'gelddrukken' is trouwens verboden door de BIS, de baas van alle Centrale Banken. Als dat gebeurt, ontstaat er hyperinflatie, want geld wordt dan een 'hete aardappel'. Er is dus hoofdzakelijk sprake van een 'ruil' van illiquide activa (zoals obligaties) voor liquiditeiten, die men niet fysiek kan aanraken. Chartaal geld is slechts een klein gedeelte van het geld in omloop.

DS

ik ben niet duidelijk wat ik bedoelde. Geld drukken is irrelevant geworden naast verboden. De huidige samenleving verricht transacties giraal. MAAR het effect van meer schulden is toch feitelijk hetzelfde: giraal geld verliest haar koopkracht. Kijk maar naar goud en aandelen.

Verwijderen@ANONIEM

VerwijderenGiraal en chartaal geld verliezen over een langere periode hun koopkracht, vooral sinds elke band met iets tastbaars, zoals Goud, in sinds 1971 werd verbroken.

Schuld is niet hetzelfde als geld, want schuld is een financieele verplichting van een partij aan een andere partij. Maar er is een theorie, dat geld hetzelfde is als schuld/krediet, vooral als geld niet verbonden is met bijvoorbeeld Goud (z.g. 'fiatgeld''). Geldcreatie leidt automatisch tot kredietcreatie.

https://en.wikipedia.org/wiki/Credit_theory_of_money#:~:text=Proponents%20of%20these%20theories%2C%20such,a%20commodity%20such%20as%20gold.

DS

Beste heer Schmull'

BeantwoordenVerwijderenToch beginnen een hoop ondernemers het praatclubje (WEF) toch erg serieus te nemen!

https://youtu.be/6F6robTQrjk?si=ojLhvPXOJiH6z5lQ

Het zal dus niet lang meer gaan duren voordat we capitaalcontroles gaan krijgen heer Schmull!

Bedankt trouwens weer voor het voortreffelijke stuk dat u geschreven heeft!

Met vriendelijke groet'

Stefan Bijlsma.

@STEFAN BIJLSMA

VerwijderenEmigratie naar welk ander land en andere cultuur ook, heeft pas zin, als men niet te oud is en ook bereid is om een grote cultuurschok te verwerken. Het is traumatisch. Verder wordt bijna elke plek op aarde geconfronteerd met dezelfde problematiek. Niemand ontkomt aan de mogelijk tyranieke tentakels van de 'Common Digital Future' en de 'Global Digital Compact' van de Verenigde Naties, zojuist ondertekend zonder stemming, maar op basis van 'geen bezwaar' door 193 landen. Geen vrijheid meer over eigen handelen en over het zelf verkrijgen van informatie. De WEF is slechts een klein gedeelte van BIG BROTHER, die 'voor ons eigen bestwil' zal beslissen, wat men kan doen en laten. Wil men die vrijheid wel, dan is men machteloos. Er is zelfs kans, dat men het niet overleeft.

DS

Beste heer Schmull'

VerwijderenU heeft helemaal gelijk!

Dit wordt ook hier duidelijk omschreven in het stukje van een week later.

https://youtube.com/shorts/Q8aiG8agUf4?si=cPqtdVoOAEY4_n98

Ook een zeer interessant stuk om even naar te luisteren.

Het beste is je wat voorbereiden zolang dat mogelijk is en natuurlijk niet vergeten om heerlijk te blijven genieten van het mooie leven!

Bedankt voor u antwoord heer Schmull!

Met vriendelijke groet'

Stefan Bijlsma.

https://on.ft.com/40eMnCO

BeantwoordenVerwijderenMarcja

@MARCJA

VerwijderenWelke crisis ziet de hogere Goudprijs aankomen? Een crisis in staatsleningen, vanwege de stijgende begrotingstekorten en de kwantitatieve verruiming (QE) via een achterdeur? Of een Reset van het internationale financieele systeem? Of een wereldoorlog? Of een combinatie daarvan? Stel je voor, als de Goudprijs van geen ophouden weet en doorstoomt naar $ 10,000?

In ieder geval lijkt de verwachting van steeds lagere inflatie onzekerder te worden. Verder brokkelt de hegemonie van Amerika en van de Dollar af. Of is die vrees echt wel onterecht? De praktijk bevestigt dat niet.

Goud is een verzekering tegen het ondenkbare. Maar de overheden kunnen alles doen om de rol van dat Goud ('het echte geld') te verminderen, net zoals in 1933 en in 1971. Dat zelfde kan straks ook gelden voor Bitcoin. En dan maar hopen, dat men wordt gecompenseerd!

DS

beste heer schmull

Verwijderende macht van de vn staat toch juist onder druk ivm deglobalisering als gevolg van conflicten en oorlog? op wereldschaal een economische model neerzetten is dan toch onmogelijk ?

mvg dieter

@DIETER

VerwijderenIn de laatste 10 jaar, is de VN helemaal naar de hand gezet van vooral autocratische landen, zoals China en Rusland, terwijl de invloed van het Westen (G-7) duidelijk tanende is. China is actief om de de z.g. 'Global South' te promoten en te pushen ten koste van het Westen. Daarom zal Amerika en haar bondgenoten steeds meer moeten welgevallen, dat een autocratische manier van regeren wordt opgelegd door ondemocratische krachten, die lak hebben aan inspraak en juist hun bepaalde agenda willen doordrukken. In die agenda is vrijheid van meningsuiting ver te zoeken.

DS

bedankt voor het antwoord!

VerwijderenDe VN zit in een impasse. Als er al resoluties worden aangenomen dan worden ze niet uitgevoerd. De VS heeft met hun vetorecht in de veiligheidsraad al meerdere resoluties in relatie tot Israël tegengehouden. Dat Engeland en Frankrijk in de veiligheidsraad zitten, en bijvoorbeeld India (1,3 miljard inwoners) niet. En geen land uit Afrika en Zuid Amerika? Dan vraag ik me oprecht af wie dan eigenlijk de grootste invloed heeft in de VN. En laten we het aub niet over de vrijheid van meningsuiting hebben, want die staat in het westen meer onder druk dan in de rest van de wereld. Zie de rel rondom X.

BeantwoordenVerwijderenBeste heer Schmull , met de "Global South" bedoeld u daarmee de BRICS landen , die steeds meer invloed krijgen , en daarmee de hegenomie van de dollar in gevaar brengen ?

BeantwoordenVerwijderen@ANONIEM

VerwijderenDe Gobal South zijn voornamelijk de Ontwikkelingslanden. De Global North zijn de Ontwikkelde landen.

https://en.wikipedia.org/wiki/Global_North_and_Global_South#:~:text=According%20to%20UN%20Trade%20and,excluding%20Australia%20and%20New%20Zealand).

DS

Peter Schiff op ZeroHedge

BeantwoordenVerwijderenZoals Peter voorspelde, stijgen de lange termijn rentes. Hoewel renteverlagingen traditioneel als bearish voor goud worden beschouwd, bereikt goud voortdurend nieuwe hoogtes en verbijstert het de mediaklasse:

“ Ik zei dat wanneer de Fed de kortetermijnrente verlaagt, dat de bodem voor de langetermijnrente zal zijn en dat ze omhoog zullen gaan. En dat is precies wat er gebeurt. De langetermijnrente en de goudprijs stijgen tegelijk, wat het tegenovergestelde is van wat de meeste mensen denken. Ze denken dat hogere rentetarieven negatief zijn voor goud, maar goud gaat hoe dan ook omhoog. De reguliere financiële media hadden dit niet verwacht. Ze dachten dat wanneer de Fed de kortetermijnrente verlaagt, de langetermijnrentes zouden volgen in plaats van de andere kant op te gaan.”

Waarom is dit? De dollar is veroordeeld tot een toekomst van voortdurende devaluatie, en goud is de beste bescherming tegen de-dollarisatie.

“We hebben nog steeds een zwakke economie. Dat is niet waarom de rente stijgt. Rentes stijgen om dezelfde reden dat de goudprijs stijgt. Het is omdat de renteverlagingen van de Fed een vergissing zijn. De inflatiegeest is niet terug in de fles. We gaan een stijgende inflatie krijgen. We gaan torenhoge begrotingstekorten krijgen, dus grotere begrotingstekorten. We gaan meer schatkistpapier op de markt krijgen, die, zoals ik al zei, gemonetariseerd zullen worden.”

Peter vergelijkt de bewegingen van goud met de periode vóór 2008, toen de media en financiële experts zich niet bewust waren van toekomstige inflatie:

“ Ze gaven niets om goud toen het $495 per ounce was. En nu het $2.750 per ounce is, geven ze er nog steeds niets om omdat ze geen idee hebben wat het betekent , of als ze dat wel hebben, willen ze zeker niet dat hun publiek erachter komt. … Maar toen de Fed zijn kaarten liet zien en QE aankondigde, steeg goud. In eerste instantie waren er mensen — niet alleen ik — die zeiden: 'Dit is verschrikkelijk, dit gaat enorme inflatie opleveren. Je moet goud kopen.'

Hij herinnert ons eraan dat inflatie een bewuste beleidskeuze is die de politieke klasse bevoordeelt ten koste van de consument:

“ Het is een meltdown die wordt vermomd door inflatie. Nogmaals, dat is een van de redenen waarom politici inflatie leuk vinden, omdat mensen het gevoel hebben dat ze rijker zijn. Hun aandelenportefeuilles gaan omhoog. Ze krijgen een salarisverhoging. En dus denken ze dat de zaken goed gaan omdat de cijfers groter zijn, maar het is allemaal een illusie. Ze worden eigenlijk armer terwijl ze denken dat ze rijker worden. Dat is wat de politici willen.”

Het probleem met inflatoir beleid is dat het niet eeuwig kan duren, en als het faalt, zal de overheid gedwongen worden om failliet te gaan of de geldpersen aan te zetten. Tot nu toe kiezen politici ervoor om hun problemen weg te drukken:

“ Er zijn twee manieren waarop onze schuldeisers gaan verliezen. De ene is door een eerlijk faillissement, waarbij ze minder dollars krijgen. De andere is door inflatie, waarbij ze al hun dollars krijgen, maar minder koopkracht hebben.”

Met het oog op de naderende verkiezingen is Peter voorzichtig optimistisch over een Trump-presidentschap. In het beste geval zal Trump proberen de overheidsuitgaven in toom te houden, en zelfs op zijn slechtst zal hij beter zijn dan Kamala Harris:

"We gaan een crisis krijgen, ongeacht de uitkomst van deze verkiezingen. Ik zou liever Trumps team aan de macht hebben als het gebeurt dan het Harris-team. Niet dat ik er 100% zeker van ben dat het Trump-team het juiste gaat doen; ik ben er gewoon 100% zeker van dat het Harris-team het verkeerde gaat doen. Dus dat is in feite waar we staan, toch? En dus moeten we het minste kwaad nemen en hopen op het beste met Trump."

Klopt dit , heer Schmull ?

groetjes Jaap

@JAAP

VerwijderenMee eens. De eerste golf van inflatie- en rentestijging is voorbij, maar er volgen waarschijnlijk nog twee golven, net zoals in de jaren '70. Maar dan volgt deflatie. Het wordt een typische Boom/Bust. Maar misschien is het feest veel eerder afgelopen dan men verwacht. Daarom hebben slimmerikken, zoals Warren Buffett ruim $ 270 miljard in de vorm van kortlopende Treasuries (T-Bills). Nooit wachten tot de muziek stopt! Beter te vroeg dan te laat.

DS

Beste heer Schmull'

BeantwoordenVerwijderenOud nieuws natuurlijk voor u.

https://www.bnr.nl/column/columns-opinie/10559996/onhoudbare-overheidsfinancien-aanzienlijke-financiele-instabiliteit-ligt-voor-de-hand

Hopelijk blijft het Nederlandse pensioen potje gespaard. Maar ik ben bang van niet.

Waren we maar van de EU verlost. Maar alles moet blijkbaar kapot opzettelijk ben ik bang.

Met vriendelijke groet'

Stefan Bijlsma.

Vanaf 1 januari gaan de WEF gemeentes gewoon door met de zero emissie zones, ambtenaren krijgen het warm tussen de benen van dit gebeuren. Deze warmte geld niet voor het MKB en bijvoorbeeld een loodgieter of een stukadoor. Die worden geplukt en berooft van hun brood door de stijgende kosten, want dat is wat er gebeurt als je wegen verkleind en parkeerplaatsen verminderd, en de toegang voor bedrijfsauto’s sluit. Ga er vanuit dat er geprobeerd zal worden dit door te berekenen aan de klant. Straks is de loodgieter niet meer te betalen voor Jan met de pet. Alles is erop gericht om het MKB te vernietigen. Daarna alles kapot te belasten en kan je niet betalen, beslagname, van eerst je auto, daarna je huis…Welkom in Weffiestan!

Verwijderen(Geloof je me niet? Het gebeurt nu al in Londen)