DE LONT IS AANGESTOKEN

Een lont is een koord voor het aansteken van iets ontplofbaars, zoals een kruitvat. Een kruitvat is bijvoorbeeld de wereldschuld, die sinds de Grote Financieele Crisis tussen 2007 en 2009, is gestegen van $ 116.000 miljard naar $ 250.000 miljard in 2018, een stijging van ruim 100%, terwijl de wereldeconomie slechts toenam met een nominale 40%. Die wereldschuld is nu ruim driemaal zo groot als de totale waarde van de wereldeconomie (minstens 327% van het Bruto Nationaal Product). Dat zal toch niet waar zijn? Staat de wereld echt aan het einde van een 75-jarige Supercyclus van Schuld? Zou deze bom kunnen barsten?

De totale wereldschuld als percentage van de wereldeconomie: 327% in 2017.

Bij 'te veel' schuld, neemt de kans toe, dat het vertrouwen opeens vervliegt. Niemand weet, hoeveel schuld 'te veel' is. Dat verschilt van land tot land en hangt af van de economische situatie en de looptijd. Als de economische groei vermindert of als een recessie toeslaat, dan blijkt pas, wie meer of minder kwetsbaar is en wie wel of niet overeind kan blijven. Maar het is duidelijk, dat een steeds hogere schuld gezien moet worden als een ernstig waarschuwingssignaal. Bij excessieve schuld is er, op een gegeven moment, sprake van een negatief hefboomeffect ('negative multiplier'), waardoor de economische groei vermindert (!). Bovendien is er mettertijd steeds meer schuld nodig om dezelfde economische groei te bereiken:

Schuld is niets anders dan het vooruitschuiven van toekomstige vraag. Er is steeds meer schuld nodig om alleen al stil te staan.

De totale schuld van China, als percentage van haar economie, is in de afgelopen 10 jaar verdubbeld naar 300%. Tegelijkertijd is de totale schuld van Amerika, als percentage van haar economie, juist gedaald van 417% in 2008 naar 363% in 2018, mede dankzij de vermindering van hypotheekschuld bij particulieren, na de instorting van de bubbel in huizenprijzen tussen 2007 en 2009, en ondanks de stijging van de staatsschuld. De Amerikaanse economie groeide in de afgelopen 10 jaar met zo'n 30%:

https://www.nwcapitalsolutions.com/project/us-deleveraging-analysis-total-debt-to-gdp/

De totale Amerikaanse staatsschuld, als percentage van haar economie, is, daarentegen, in de afgelopen 10 jaar ruim verdubbeld naar 104.2% (2017), het hoogst sinds 1946. Dat is weliswaar het gemiddelde niveau (100%+) van de meeste ontwikkelde landen, maar de vraag rijst, hoe deze stijging in toom kan worden gehouden. De huidige economische groei van 3 tot 4%, welke werd aangezwengeld door belastingverlagingen van $ 1.500 miljard en dereguleringen over de gehele linie, is niet structureel van aard. Als die groei niet is vol te houden of als er een recessie opdoemt, dan kan de staatsschuld heel snel toenemen. De rentekosten van die staatsschuld stijgen in 2018 alleen al met 50% ten opzichte van 2017.

Na de Tweede Wereldoorlog kon Amerika haar staatsschuld, als percentage van de economie, verlagen van 119% in 1946 naar zo'n 31%, tijdens de periode van 1974 en 1981. Dat proces nam ruim 30 jaar in beslag, maar toen was er sprake van wederopbouw, geboortegolf en totale Amerikaanse hegemonie in de wereldhandel. De tijden zijn inmiddels veranderd. Nu excessieve schuld en vergrijzing, als zwaarden van Damocles, boven het hoofd hangen, is elke stijging van economische groei en inflatie tijdelijk. Eventuele niet-productieve staatsuitgaven voor infrastructuur en defensie lijken die excessieve staatsschuld alleen maar te vergroten.

De Amerikaanse staatsschuld (Treasuries) in handen van de prive-sector, als percentage van de economie.

De lonten in het kruitvat zijn de rentestijging en het terugdraaien van de extreme monetaire stimulering ('reverse-QE'). Niemand weet, hoe dat afloopt, maar 'normalisering' van het monetaire beleid is uiteindelijk positief, want anders gaat het financieele systeem failliet. Na 10 jaar van bellen blazen, met bubbels in talloze sectoren en een steeds afnemende meeropbrengst ('diminishing returns'), zijn de Centrale Banken nu wel gedwongen om van koers te veranderen, om het verlies van vertrouwen in het systeem voor te zijn.

Niemand moet enige illusie koesteren, dat het eenvoudig zou zijn om af te kicken van lachgas-verslaving. Wie wil winnen, moet pijn lijden ('no pain, no gain'). Sinds December, 2015, heeft de Amerikaanse Federal Reserve de rente (Federal Funds Rate) al 8 keer verhoogd van 0% naar 2.25% (September, 2018), maar de rente is nog steeds het laagst in 5,000 jaar. Dat is de voornaamste reden, waarom de waardering van de S&P 500 index nu, volgens sommige maatstaven, zoals de 'margin-adjusted' CAPE (Cyclically Adjusted Price/Earnings Ratio) van Hussman, hoger is dan het hoogtepunt van 1929, net voor de Crash en de daaropvolgende economische depressie.

Inmiddels zijn de aandelenmarkten van de Opkomende Landen (MSCI Emerging Markets) in 2018 al gemiddeld met 20% gedaald, afgezien van het bloedbad in hun valuta's. De Opkomende Landen zijn de eerste slachtoffers van een hogere Dollar, vanwege hun excessieve schulden in Dollars en vanwege het wegvallen van de reusachtige Carrytrade-transacties, waarbij men leent in landen met lage rente en investeert in landen met hoge rente. En dan te bedenken, dat de kudde van beleggers, een jaar geleden, enorm positief ('long') was op die Opkomende Markten en enorm negatief ('short') op de Dollar! Dat heeft men geweten. Het is nu waarschijnlijk, dat voorlopig elk herstel in Opkomende Markten een verkoopgelegenheid is en elke zwakte in de Dollar juist een koopgelegenheid. Hoe zouden de aandelenmarkten van de Ontwikkelde Landen eruit zien, als de rente nog eens 1% hoger staat? Het is al opvallend, hoe weinig aandelen in het afgelopen jaar behoorlijk hebben gepresteerd, wat niet ongewoon is, na 10 jaar van een opgaande markt.

Inmiddels zijn de aandelenmarkten van de Opkomende Landen (MSCI Emerging Markets) in 2018 al gemiddeld met 20% gedaald, afgezien van het bloedbad in hun valuta's. De Opkomende Landen zijn de eerste slachtoffers van een hogere Dollar, vanwege hun excessieve schulden in Dollars en vanwege het wegvallen van de reusachtige Carrytrade-transacties, waarbij men leent in landen met lage rente en investeert in landen met hoge rente. En dan te bedenken, dat de kudde van beleggers, een jaar geleden, enorm positief ('long') was op die Opkomende Markten en enorm negatief ('short') op de Dollar! Dat heeft men geweten. Het is nu waarschijnlijk, dat voorlopig elk herstel in Opkomende Markten een verkoopgelegenheid is en elke zwakte in de Dollar juist een koopgelegenheid. Hoe zouden de aandelenmarkten van de Ontwikkelde Landen eruit zien, als de rente nog eens 1% hoger staat? Het is al opvallend, hoe weinig aandelen in het afgelopen jaar behoorlijk hebben gepresteerd, wat niet ongewoon is, na 10 jaar van een opgaande markt.

Tegelijkertijd is het Amerikaanse consumentenvertrouwen extreem hoog en de Amerikaanse werkloosheid extreem laag (een 49-jarig laagtepunt), terwijl de totale schuld, als percentage van de economie, historisch gezien, de spuigaten is uitgelopen. Moet het beste dan nog echt komen? Dat kan men nooit uitsluiten. Helaas kent euforie bij speculanten soms geen grenzen. Kijk maar naar het Bitcoin-publiek, dat een jaar geleden zijn verstand verloor, omdat men een manier dacht te hebben uitgevonden om zijn eigen geld te drukken! Kijk maar de niet-te-stoppen computers, die nu 70% van de aandelenhandel beheersen en die dus de aandelenmarkten, met hun passieve strategieen, zouden kunnen opblazen.

De rente is nog superlaag, vooral in ontwikkelde landen buiten Amerika. Hogere rente is uiteindelijk positief voor de brave spaarders, de pensioenfondsen, de verzekeraars en de banken, die het fundament vormen van een stabiel financieel systeem. Maar het is zuur voor degenen, die op de pof leven of geleefd hebben.

Het doel is om die rentestand geleidelijk op te voeren naar een niveau, dat de inflatie beteugelt en tegelijkertijd de werkgelegenheid niet in gevaar brengt, de z.g. 'Neutrale Rente' ('R*'). Maar die Neutrale Rente blijft een slag in de lucht, want er is geen vrije markt, die de rente bepaalt. Toch heeft de Federal Reserve (FED) aangegeven, dat die rente in de buurt moet liggen van 3.0 tot 3.4%, liefst 2 jaar lang. Maar dan blijft de rente, in het komende jaar, nog elk kwartaal stijgen. Bovendien hinken de inflatiecijfers achter de werkelijkheid aan ('lagging indicators'), waardoor de Neutrale Rente waarschijnlijk wordt onderschat (!).

Van de 19 meest belangrijke Centrale Banken, zijn er 14, die nu bezig zijn om de rente te verhogen en slechts 5, die het nog even voor gezien houden. De ECB, bijvoorbeeld, verhoogde de rente in 2008 en in 2011, wat in beide gevallen een domme beleidsfout beek te zijn en meteen moest worden herzien. Voorlopig zal de ECB haar monetaire superstimulering moeten volhouden, nu Italie in de problemen zit, de olieprijs stijgt en de Europese economie, vergeleken met 2017, flink afkoelt. Die economische afkoeling (een dalende PMI - Purchasing Managers' Index) lijkt trouwens niet tijdelijk. Verder is er nu sprake van een ware vlucht uit Europese obligaties met hun waanzinnige negatieve rendementen, omdat de volgende Eurocrisis haar schaduw weer vooruitwerpt. De ECB is immers bijna de enige koper daarvan. Dit zou de Euro behoorlijk kunnen verzwakken, ondanks het handelsoverschot van de Eurozone.

De EURO/USD bevindt zich al 10 jaar in een neergaand trendkanaal en pariteit of lager (0.90?) is in zicht. Zie het Hoofd-en-Schouder patroon, dat kan duiden op een verdere daling. De Dollar is weliswaar 31% gestegen tegenover de voornaamste valuta's, sinds 2011, maar staat nog steeds 37% lager dan haar hoogtepunt in 1985. In tegenstelling tot de algemene mening, lijkt Koning Dollar in de komende jaren nog veel verder te zullen stijgen, vanwege de toenemende onzekerheid van andere valuta's, inclusief de Euro ('een sprong in het duister'-valuta), en vanwege de steeds hogere kosten voor het afdekken van het Dollarrisico.

Bovendien heeft de FED de monetaire stimulering via de opkoop van obligaties ('QE' - kwantitatieve verruiming) al in October van 2014 gestaakt en is sinds Maart, 2018, druk doende om die obligaties weer te verkopen ('QT' - kwantitatieve verkrapping). De verkoop daarvan is nu in de orde van $ 50 miljard per maand, $ 600 miljard op jaarbasis, wat betekent, dat de internationale liquiditeit met dat bedrag inkrimpt. Maar er is nog een lange weg te gaan, want er staat $ 4.300 miljard op de balans, 400% hoger dan 10 jaar geleden.

https://www.federalreserve.gov/monetarypolicy/bst_recenttrends.htm

De wereldwijde kwantitatieve verruiming ('QE') van $ 170 miljard per maand in 2017 zal aan het einde van 2018 zijn verminderd tot 0 (Nul!). Tegelijkertijd zal de FED vanaf October, 2018, het Amerikaanse begrotingstekort niet langer financieren. Toch lijken de recente Amerikaanse belastingverlagingen, tot dusver, hogere belastinginkomsten tot gevolg te hebben gehad, in tegenstelling tot de verwachting van vele sceptici. Betalen die belastingverlagingen zichzelf? Dat is goed nieuws voor degenen, die altijd waarschuwden tegen een, internationaal gezien, te hoog en concurrentie-verstorend belastingtarief, welke in de laatste jaren juist tot minder belastinginkomsten had geleid. Bovendien vond er een fenomenale repatrieering plaats van Amerikaanse winsten, die in het buitenland waren gestald om belastingredenen. Dit stuwde o.a. de binnenlandse investeringen omhoog (+19%), na jaren van stagnatie.

https://www.dlacalle.com/en/the-tax-cut-and-jobs-act-is-working-better-than-expected/

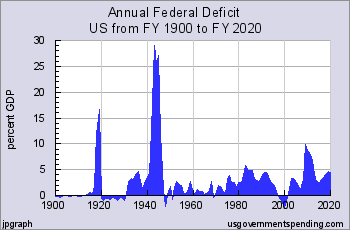

Overigens is het Amerikaanse begrotingstekort, als percentage van de economie (BNP), van ongeveer 4,2% in 2018, ruim 50% lager dan in 2010, toen de overheid het bankwezen te hulp moest schieten, en niet veel verschillend van het gemiddelde in de laatste 100 jaar, exclusief de periode direct na de Eerste en Tweede Wereldoorlog. Een verdere stijging van het huidige begrotingstekort zou wel eens mee kunnen vallen, ondanks de komende investeringen in infrastructuur ('de muur') en defensie, omdat Amerika steeds meer de structurele magneet is geworden voor het internationale Grote Geld.

De wereldwijde kwantitatieve verruiming ('QE') van $ 170 miljard per maand in 2017 zal aan het einde van 2018 zijn verminderd tot 0 (Nul!). Tegelijkertijd zal de FED vanaf October, 2018, het Amerikaanse begrotingstekort niet langer financieren. Toch lijken de recente Amerikaanse belastingverlagingen, tot dusver, hogere belastinginkomsten tot gevolg te hebben gehad, in tegenstelling tot de verwachting van vele sceptici. Betalen die belastingverlagingen zichzelf? Dat is goed nieuws voor degenen, die altijd waarschuwden tegen een, internationaal gezien, te hoog en concurrentie-verstorend belastingtarief, welke in de laatste jaren juist tot minder belastinginkomsten had geleid. Bovendien vond er een fenomenale repatrieering plaats van Amerikaanse winsten, die in het buitenland waren gestald om belastingredenen. Dit stuwde o.a. de binnenlandse investeringen omhoog (+19%), na jaren van stagnatie.

https://www.dlacalle.com/en/the-tax-cut-and-jobs-act-is-working-better-than-expected/

Overigens is het Amerikaanse begrotingstekort, als percentage van de economie (BNP), van ongeveer 4,2% in 2018, ruim 50% lager dan in 2010, toen de overheid het bankwezen te hulp moest schieten, en niet veel verschillend van het gemiddelde in de laatste 100 jaar, exclusief de periode direct na de Eerste en Tweede Wereldoorlog. Een verdere stijging van het huidige begrotingstekort zou wel eens mee kunnen vallen, ondanks de komende investeringen in infrastructuur ('de muur') en defensie, omdat Amerika steeds meer de structurele magneet is geworden voor het internationale Grote Geld.

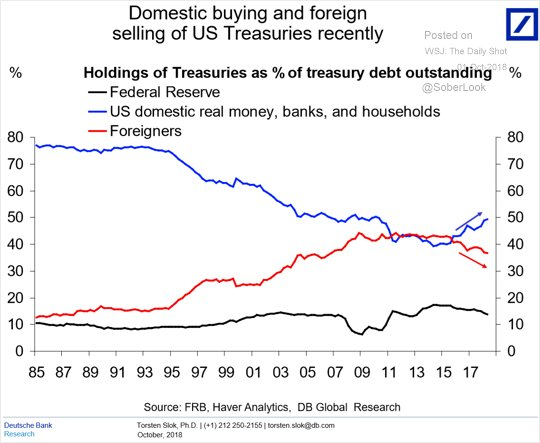

Opvallend is ook, dat Amerikaanse binnenlandse beleggers zelf, een steeds grotere rol spelen bij de financiering van het Amerikaanse begrotingstekort, net zoals vroeger ook het geval was. In de laatste jaren, is het bezit van Amerikaanse Treasuries, in binnenlandse handen, gestegen van 40% naar 50%, maar dat was ruim 30 jaar geleden nog tegen de 80%. Financieele instellingen moeten tegenwoordig immers voldoen aan veel strengere kapitaalregels.

Amerikaanse binnenlandse beleggers financieren nu grotendeels het begrotingstekort zelf, net zoals ruim 30 jaar geleden.

Het percentage van Amerikaanse Treasuries, in bezit van buitenlanders, vermindert geleidelijk, maar is nog steeds 100% hoger dan 25 jaar geleden. Vele landen staan onder druk om kapitaalvlucht tegen te gaan en zijn gedwongen om hun devaluerende valuta's te verdedigen door een deel van hun valutareserves, waaronder Treasuries, te verkopen. Zo heeft China, ondanks kapitaalcontroles, toch 25% van haar valutareserves verloren door kapitaalvlucht. Vandaar de spectaculaire Chinese aankopen van onroerend goed, kunst, zeldzame wijnen en bedrijven in het buitenland. China is nu bezig om daar een stokje voor te steken en vele vermogende Chinezen 'verdwijnen' voor onbepaalde tijd, net zoals het geval was in Saoedie Arabie. Een staat, die geld nodig heeft, krijgt altijd haar geld; laat daar nooit enige twijfel over bestaan!

De Chinese valutareserves:

De Chinese valutareserves zijn 25% lager dan 4 jaar geleden. De economische groei is waarschijnlijk al veel lager dan de officieele cijfers (staatsgeheim!), maar dat zet haar enorme schuldenlast wel onder druk. Afbouw van die schuldenlast is wel een doelstelling, maar momenteel een brug te ver, die tot instabiliteit zou leiden. China heeft al genoeg last van de handelsoorlog met Amerika, die steeds meer lijkt om een strijd om de toekomstige hegemonie in de wereld.

De devaluatie van de Chinese YUAN in 2015 had een forse aderlating in de valutareserves tot gevolg. De recente devaluatie van zo'n 6%, nu de economische groei tegenvalt, kan de valutareserves verder op de tocht zetten, ondanks kapitaalcontroles en 'minder corruptie'. Een bepaalde positie in valutareserves wordt beschouwd als het absolute minimum, dat, hoe dan ook, zal moeten worden verdedigd: in het geval van China, waarschijnlijk tenminste $ 1000 miljard.

Terwijl de Amerikaanse economie veel sterker lijkt dan verwacht, is het mogelijk, dat de monetaire 'verkrapping' ook veel ingrijpender wordt. Daardoor stijgen de rendementen van 10-jarige en 30-jarige Treasuries even verder, met een dienovereenkomstige waardedaling. Deze ontwikkeling is echter niet gedreven door inflatie, maar door de financieringsbehoefte van de Treasury op korte termijn. Het aantal record 'short'-posities in Treasuries is alleen maar groter geworden, wat op een gegeven moment zou kunnen leiden tot een 'short squeeze', waarbij de 'shorts', die gokken op een stijging van rendementen, worden gedwongen om hun posities af te dekken. Lange Treasuries zijn nu goedkoop en bieden steeds meer een gunstig aankoopmoment. Aandelen en onroerend goed zijn opgeblazen en vaak juist peperduur.

De i-Shares 20+ Year Treasury Bond ETF (TLT) (Niet meer verkrijgbaar in de EU):

De TLT heeft in de laatste 2 jaar wat tegenwind door de economische Trump-hausse. Misschien probeert men deze hausse aan de gang te houden tot de verkiezingen van 2020, maar de economische afkoeling, die daarop volgt, is onvermijdelijk. De wereld staat onder structurele deflatoire druk en ook Amerika zal daaraan niet kunnen ontkomen. De echte glorietijd van Lange Treasuries ligt nog voor ons.

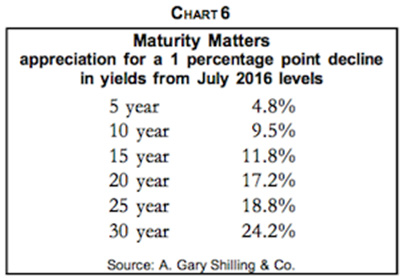

De potentieele winst bij een daling van Treasury-rendementen.

Hoe langer de looptijd, des te groter de potentieele winst (en omgekeerd!).

De langere termijn vooruitzichten voor Langere Treasuries blijven onveranderd positief. Elke stijging van economische groei en inflatie is tijdelijk, vanwege de excessieve schuldenberg, de wereldwijde overcapaciteit en de vergrijzing. Alle voorwaarden voor structurele groei en inflatie, zoals tijdens de naoorlogse economische hausse tussen 1948 en 1981, zijn niet aanwezig en keren voorlopig ook niet terug. De laagste punten in langere Treasury-rendementen, met een dienovereenkomstige waardestijging, liggen nog voor ons. zodra de wereld wordt geconfronteerd met een gedwongen, pijnlijke schuldsanering. Vergeet een zachte landing! Of er zou een wonder moeten gebeuren.

In tegenstelling tot de interpretatie van sommige helderzienden, is het neergaande trendkanaal van rendementen in Langere Treasuries nog volledig intact, tenzij er een wonder gebeurt, dat de excessieve schuldenlast zou verminderen, waardoor structurele economische groei en inflatie weer vrij baan zouden krijgen.

In een voorgaande periode van excessieve schuld, gebeurde er inderdaad een wonder: de Goudkoorts van Californie van 1848 tot 1855, die een menigte van 300,000 gelukzoekers aantrok uit de gehele wereld, tientallen miljarden Dollars opleverde en de toenmalige Amerikaanse schuldencrisis, naar aanleiding van de gigantische spoorweghausse vanaf 1827, verijdelde.

Maar tegenwoordig dromen sommigen van een potentieele Monetaire Reset, waarbij schuld zou worden kwijtgescholden. Schuld van de een is echter het bezit van de ander, waardoor kwijtschelding tot een financieele ramp zou leiden bij alle financieele instellingen, die schuldpapier in bezit hebben. Zelfs het eeuwige noodlijdende Griekenland wacht nog steeds op enige kwijtschelding van haar schuld, maar het wankele Europese bankwezen heeft nooit het lef gehad om dat proces in gang te zetten. In plaats daarvan, is het 'verlengen en mooi weer spelen' ('extend and pretend'), wat de klok blijft slaan.

Anderen, vooral socialistische idealisten, dromen van echt 'helikoptergeld' ('money for the people'), wat geldschepping zou zijn 'uit de dunne lucht'. Kwantitatieve verruiming ('QE'), is immers een verruiling van activa ('asset swap'), die de geldhoeveelheid niet verhoogt. Maar 'helikoptergeld' zou de geldhoeveelheid echt uitbreiden en daarvoor is een wetswijziging vereist. In het conservatieve Amerika kan men zo'n wetswijziging gerust vergeten. Maar sommige landen met een bepaalde losbandige cultuur, zouden daarmee wellicht willen experimenteren. Zoiets is uiterst gevaarlijk, want, als men eenmaal daaraan begint, raakt het einde spoedig zoek. Geld wordt dan een 'hete aardappel', waarvan de omloopsnelheid hand over hand toeneemt. De levensstandaard van de bevolking stort dan in en er ontstaat een extreme schaarste aan eerste levensbehoeften, precies het tegenovergestelde van wat de socialistische profeten hadden voorgespiegeld. Zimbabwe, bijvoorbeeld, had, op een gegeven moment, een bankbiljet van 100.000 miljard, dat maar 2 Dollarcent waard was! Vele landen, die zich waagden aan dat experiment, hebben geen andere keus dan om uiteindelijk hun eigen valuta te vervangen door een andere vreemde valuta. Meer dan 10 landen hebben, al of niet gedwongen, de Dollar als valuta overgenomen ('Dollarization') en 15 landen gedeeltelijk. Het nadeel is, dat zij dan volledig afhankelijk zijn van het monetaire beleid van Amerika.

Er zijn ook velen, die uitkijken naar een andere wereldvaluta dan de Amerikaanse Dollar, vooral om begrijpelijke, politieke redenen. Maar het kredietsysteem in de wereld is nog steeds gebaseerd op de Dollar. De meeste schuld is in Dollars, omdat obligaties in andere valuta's veel minder verhandelbaar zijn. Verder zijn 88% van alle handelstransacties en 62.25% van alle valutareserves in Dollars. De grote Amerikaanse financieele markten zijn ideaal voor het internationale Grote Geld. De totale waarde van Amerikaanse Treasuries is 10 maal zo groot als die van de Duitse staatsobligaties ('Bunds'). Daarom is zo'n 50% van alle Treasuries in handen van het buitenland. De totale beurswaarde van de Amerikaanse aandelenmarkten is tweemaal zo groot als die van Europa. En er zijn geen kapitaalcontroles, zoals in China en talloze andere landen.

Bij de volgende financieele crisis, zal de rol van de Dollar alleen maar in belang toenemen. Amerika is met 3% van de wereldbevolking, 20% van de totale wereldvraag en is verreweg de koploper in Bruto Nationaal Product per hoofd van de bevolking: $ 59,000 (Wereldbank - 2017) tegenover $ 39,000 in het Verenigd Koninkrijk, $ 38,000 in Japan, $ 36,000 in de Eurozone, $ 8,800 in China (bevolking: 1.4 miljard mensen) en $ 1,900 in India (bevolking: 1,3 miljard mensen). China zou, naar schatting, gedurende 30 jaar, met 10% per jaar moeten groeien om Amerika te evenaren. De hegemonie van Amerika en de Dollar zal nog heel lang onomstreden blijven, ondanks alle indianenverhalen.

Verder worden de Speciale Trekkingsrechten (SDR's) van het IMF, al decennialang, steeds weer van stal gehaald. Maar de toekomst van het IMF, waar Amerika de meeste stemmen heeft, is allerminst zeker. Een wereldvaluta vereist nu eenmaal de ruggesteun van een sterk militair, democratisch land, met onafhankelijke rechtspraak, en vrij kapitaalverkeer. Een controversieel bureaucratisch apparaat, zoals het IMF, zal nooit enige kans maken op een wereldvaluta, want de markt zal die niet accepteren.

De Amerikaanse Dollar is, als reserve-valuta, sinds 2001 enigszins gedaald van 71.5% naar 62.25%. De Euro staat op 20.26%, terug van 28%, voordat de Eurocrisis in 2012 uitbrak, en de Chinese Renminbi (RMB) staat op een bijna verwaarloosbaar 1.84%, mede vanwege kapitaalcontroles.

https://wolfstreet.com/2018/09/30/us-dollar-global-reserve-currency-hegemony-chinese-rmb-yuan-euro/

Dus als een wonder uitblijft, dan kan men niets anders doen, dan afwachten tot de schuldenbom ontploft. En als het een en ander eenmaal 'knakt', dan zal de wereld geen keus hebben om weer, gedurende een hele lange tijd, de tering naar de nering te zetten en, net zoals vroeger, de schulden geleidelijk af te bouwen.

Ondertussen kan men zich wel degelijk voorbereiden op de komende moeilijke tijden: sparen, sparen, sparen en proberen om krediet, wat andermans geld is, te versmaden of zo spoedig mogelijk te verminderen. Dat kan nu nog, wanneer het voor de wind gaat. Want dat is de enige koers, waarin, bij het zeilen, gijpen mogelijk is. Gijpen is het grootzeil van de ene kant van de boot naar de andere kant laten gaan. Het grootste gevaar bij zeilen is immers een ongecontroleerde klapgijp, die de mast kan doen breken door een plotselinge windvlaag. Want dan valt het doek en is het 'finito'.

Aanbevolen literatuur: A TEMPLATE FOR UNDERSTANDING BIG DEBT CRISES (Ray Dalio, Bridgewater Associates, met een beheerd vermogen van $ 160 miljard ). Te bestellen als gratis PDF via: https://www.principles.com/

MEDEDELING: het Blog SCHMULLADDERTJEONDERHETGRAS heeft thans 6 soorten van lidmaatschap (zie hiernaast). Word lid! U bent van harte welkom. Uw lidmaatschap geeft recht op persoonlijk advies, regelmatige Pamfletten, lunches, borrels en belangrijke artikelen.

DIEDERIK SCHMULL 7 October, 2018 Westcliff-On-Sea, ESSEX, U.K.

De langere termijn vooruitzichten voor Langere Treasuries blijven onveranderd positief. Elke stijging van economische groei en inflatie is tijdelijk, vanwege de excessieve schuldenberg, de wereldwijde overcapaciteit en de vergrijzing. Alle voorwaarden voor structurele groei en inflatie, zoals tijdens de naoorlogse economische hausse tussen 1948 en 1981, zijn niet aanwezig en keren voorlopig ook niet terug. De laagste punten in langere Treasury-rendementen, met een dienovereenkomstige waardestijging, liggen nog voor ons. zodra de wereld wordt geconfronteerd met een gedwongen, pijnlijke schuldsanering. Vergeet een zachte landing! Of er zou een wonder moeten gebeuren.

In tegenstelling tot de interpretatie van sommige helderzienden, is het neergaande trendkanaal van rendementen in Langere Treasuries nog volledig intact, tenzij er een wonder gebeurt, dat de excessieve schuldenlast zou verminderen, waardoor structurele economische groei en inflatie weer vrij baan zouden krijgen.

In een voorgaande periode van excessieve schuld, gebeurde er inderdaad een wonder: de Goudkoorts van Californie van 1848 tot 1855, die een menigte van 300,000 gelukzoekers aantrok uit de gehele wereld, tientallen miljarden Dollars opleverde en de toenmalige Amerikaanse schuldencrisis, naar aanleiding van de gigantische spoorweghausse vanaf 1827, verijdelde.

Maar tegenwoordig dromen sommigen van een potentieele Monetaire Reset, waarbij schuld zou worden kwijtgescholden. Schuld van de een is echter het bezit van de ander, waardoor kwijtschelding tot een financieele ramp zou leiden bij alle financieele instellingen, die schuldpapier in bezit hebben. Zelfs het eeuwige noodlijdende Griekenland wacht nog steeds op enige kwijtschelding van haar schuld, maar het wankele Europese bankwezen heeft nooit het lef gehad om dat proces in gang te zetten. In plaats daarvan, is het 'verlengen en mooi weer spelen' ('extend and pretend'), wat de klok blijft slaan.

Anderen, vooral socialistische idealisten, dromen van echt 'helikoptergeld' ('money for the people'), wat geldschepping zou zijn 'uit de dunne lucht'. Kwantitatieve verruiming ('QE'), is immers een verruiling van activa ('asset swap'), die de geldhoeveelheid niet verhoogt. Maar 'helikoptergeld' zou de geldhoeveelheid echt uitbreiden en daarvoor is een wetswijziging vereist. In het conservatieve Amerika kan men zo'n wetswijziging gerust vergeten. Maar sommige landen met een bepaalde losbandige cultuur, zouden daarmee wellicht willen experimenteren. Zoiets is uiterst gevaarlijk, want, als men eenmaal daaraan begint, raakt het einde spoedig zoek. Geld wordt dan een 'hete aardappel', waarvan de omloopsnelheid hand over hand toeneemt. De levensstandaard van de bevolking stort dan in en er ontstaat een extreme schaarste aan eerste levensbehoeften, precies het tegenovergestelde van wat de socialistische profeten hadden voorgespiegeld. Zimbabwe, bijvoorbeeld, had, op een gegeven moment, een bankbiljet van 100.000 miljard, dat maar 2 Dollarcent waard was! Vele landen, die zich waagden aan dat experiment, hebben geen andere keus dan om uiteindelijk hun eigen valuta te vervangen door een andere vreemde valuta. Meer dan 10 landen hebben, al of niet gedwongen, de Dollar als valuta overgenomen ('Dollarization') en 15 landen gedeeltelijk. Het nadeel is, dat zij dan volledig afhankelijk zijn van het monetaire beleid van Amerika.

Er zijn ook velen, die uitkijken naar een andere wereldvaluta dan de Amerikaanse Dollar, vooral om begrijpelijke, politieke redenen. Maar het kredietsysteem in de wereld is nog steeds gebaseerd op de Dollar. De meeste schuld is in Dollars, omdat obligaties in andere valuta's veel minder verhandelbaar zijn. Verder zijn 88% van alle handelstransacties en 62.25% van alle valutareserves in Dollars. De grote Amerikaanse financieele markten zijn ideaal voor het internationale Grote Geld. De totale waarde van Amerikaanse Treasuries is 10 maal zo groot als die van de Duitse staatsobligaties ('Bunds'). Daarom is zo'n 50% van alle Treasuries in handen van het buitenland. De totale beurswaarde van de Amerikaanse aandelenmarkten is tweemaal zo groot als die van Europa. En er zijn geen kapitaalcontroles, zoals in China en talloze andere landen.

Bij de volgende financieele crisis, zal de rol van de Dollar alleen maar in belang toenemen. Amerika is met 3% van de wereldbevolking, 20% van de totale wereldvraag en is verreweg de koploper in Bruto Nationaal Product per hoofd van de bevolking: $ 59,000 (Wereldbank - 2017) tegenover $ 39,000 in het Verenigd Koninkrijk, $ 38,000 in Japan, $ 36,000 in de Eurozone, $ 8,800 in China (bevolking: 1.4 miljard mensen) en $ 1,900 in India (bevolking: 1,3 miljard mensen). China zou, naar schatting, gedurende 30 jaar, met 10% per jaar moeten groeien om Amerika te evenaren. De hegemonie van Amerika en de Dollar zal nog heel lang onomstreden blijven, ondanks alle indianenverhalen.

Verder worden de Speciale Trekkingsrechten (SDR's) van het IMF, al decennialang, steeds weer van stal gehaald. Maar de toekomst van het IMF, waar Amerika de meeste stemmen heeft, is allerminst zeker. Een wereldvaluta vereist nu eenmaal de ruggesteun van een sterk militair, democratisch land, met onafhankelijke rechtspraak, en vrij kapitaalverkeer. Een controversieel bureaucratisch apparaat, zoals het IMF, zal nooit enige kans maken op een wereldvaluta, want de markt zal die niet accepteren.

De Amerikaanse Dollar is, als reserve-valuta, sinds 2001 enigszins gedaald van 71.5% naar 62.25%. De Euro staat op 20.26%, terug van 28%, voordat de Eurocrisis in 2012 uitbrak, en de Chinese Renminbi (RMB) staat op een bijna verwaarloosbaar 1.84%, mede vanwege kapitaalcontroles.

https://wolfstreet.com/2018/09/30/us-dollar-global-reserve-currency-hegemony-chinese-rmb-yuan-euro/

Dus als een wonder uitblijft, dan kan men niets anders doen, dan afwachten tot de schuldenbom ontploft. En als het een en ander eenmaal 'knakt', dan zal de wereld geen keus hebben om weer, gedurende een hele lange tijd, de tering naar de nering te zetten en, net zoals vroeger, de schulden geleidelijk af te bouwen.

Ondertussen kan men zich wel degelijk voorbereiden op de komende moeilijke tijden: sparen, sparen, sparen en proberen om krediet, wat andermans geld is, te versmaden of zo spoedig mogelijk te verminderen. Dat kan nu nog, wanneer het voor de wind gaat. Want dat is de enige koers, waarin, bij het zeilen, gijpen mogelijk is. Gijpen is het grootzeil van de ene kant van de boot naar de andere kant laten gaan. Het grootste gevaar bij zeilen is immers een ongecontroleerde klapgijp, die de mast kan doen breken door een plotselinge windvlaag. Want dan valt het doek en is het 'finito'.

Aanbevolen literatuur: A TEMPLATE FOR UNDERSTANDING BIG DEBT CRISES (Ray Dalio, Bridgewater Associates, met een beheerd vermogen van $ 160 miljard ). Te bestellen als gratis PDF via: https://www.principles.com/

MEDEDELING: het Blog SCHMULLADDERTJEONDERHETGRAS heeft thans 6 soorten van lidmaatschap (zie hiernaast). Word lid! U bent van harte welkom. Uw lidmaatschap geeft recht op persoonlijk advies, regelmatige Pamfletten, lunches, borrels en belangrijke artikelen.

DIEDERIK SCHMULL 7 October, 2018 Westcliff-On-Sea, ESSEX, U.K.

Een prachtige column heer Schmull,

BeantwoordenVerwijderenToch een paar kritische vragen:

1. Lange Treasuries zijn nu goedkoop en bieden steeds meer een gunstig aankoopmoment..... dit vertelde u een reeks van jaren geleden al, so whats new?

2.De rentekosten van die staatsschuld stijgen in 2018 alleen al met 50% ten opzichte van 2017..... hoe kunnen de VS die rentekosten omlaag krijgen bij een recessie, want zijn de staatsinkomsten een stuk minder.

mvg//Harold

@HAROLD:

Verwijderen1. Inderdaad, maar het gaat om de langere termijn. Om het

grote plaatje in ogenschouw te nemen, kijk eens naar de

Chart van BofA Nerrill Lynch: HOW TIGHTENING CYCLES END:

(onderaan het artikel):

https://www.nzz.ch/finanzen/wenn-die-musik-ausklingt-ld.1426465

Zodra de cyclus van monetaire verkrapping eindigt (na nog

eens 1 of 2% renteverhoging?) -- en zoiets eindigt

meestal als er iets echt misgaat -- dan storten de

rentes weer prompt inelkaar, dalen de Treasury-rendementen,

vooral die van de 30-jarige. Maar op korte termijn

hebben we te maken met tijdelijke doorbraken van

trends, die de beweging versterkt, terwijl de 'shorts'

nog meer exploderen. Opeens draait het. (Ook de

'shorts' bij Goud rijzen de pan uit, dus dat kan

op een gegeven moment ook een heftige tegenbeweging

ontketenen).

2. De rentekosten zullen voorlopig voor iedereen

blijven stijgen, inclusief de Amerikaanse overheid.

Maar bij de volgende recessie, dalen die weer. Het

lijkt erop, dat het begrotingstekort dan extra

zou kunnen stijgen, vooral als infrastruktuur en

defensie worden aangezwengeld. Dat wordt een spannende

periode, maar men moet daarover heen kijken. Met

populisten als Trump moet men nu eenmaal erop

rekenen, dat de verkiezingsbeloften voorgaan en dat

een sobere staatshuishouding even op de achterbank

moet blijven zitten.

DS

Dank voor uw antwoord. Als langere termijn maar niet levenslang wordt :-)

VerwijderenHarold

een erg mooi en interessant column en ook niet al te lang!

BeantwoordenVerwijderenimmers, niet enkel voor leken, zelfs voor experts is de 'kern van de zaak' toch wel belangrijk! hopelijk blijft dit blog ook interessant voor de langetermijnbelegger die de kortetermijntrends en de techniciteit ( charts ) links wilt laten liggen! laten we niet vergeten dat de chartvolgers zeker een ( kapitaalkrachtige? ) minderheid is en blijft.

ook leuk is het feit dat vele strekkingen op de korrel worden genomen en gefileerd en niet enkel de socialistische en distributieve strekkingen! soms werden in het verleden de distributieve strekkingen nogal eenzijdig aangevallen en zweeg men nogal over de vele mislukkingen en gruwelen van de kapitalistische systemen of beter autocratisch-kapitalistische systemen ( veredelde militaire dictaturen? ).

er wordt een aantal keren over een mogelijk 'wonder' gesproken, zijn er dan indicaties van paranormale fenomenen in de markten die thans zouden spelen?

nogmaals gefeliciteerd voor het mooie werk!

België

@ANONIEM:

VerwijderenDe wonderen zijn de wereld niet uit en het is nog zeker

mogelijk, dat de Centrale Banken, in opdracht van de

politici, de aandelenhausse aan de gang te houden, door

nieuwe monetaire stimuleringsprogramma's, waarbij

de halve economie als het ware wordt 'genationaliseerd'.

Als dan het aantal aandelen nog verder vermindert,

terwijl er een muur van liquiditeit een thuis zoekt,

dan beleven we een herhaling van 1927 tot 1929. Want

dan kan het 'slimme geld' op die nieuwe top verkopen,

voordat de dag des oordeels aanbreekt.

DS

Er is een wereld schuld-bubbel. Tegenover elke schuld staat een obligatie. De meeste obligaties zitten bij de superrijken ( daarin is ook geheel toevallig een wereld-bubbel) en die zitten niet op afwaardering te wachten, en zullen liever bv. onroerend goed willen. Dat geldt blijkbaar ook voor de Italiaanse Staat, die weliswaar 2400 Mrd. schuld heeft maar ook 1200 Mrd. aan bezittingen. De NL staat heeft alles al verpatst (behalve "ons" pensioen). Italie kan niet uit de euro, omdat het dan een zware concurrent wordt van Duitsland.

BeantwoordenVerwijderenGeachte heer Schmull, wie speelt "the long game" slimmer, wie zit in de problemen?

@ANONIEM:

VerwijderenDe meeste obligaties zitten in uw pensioenfonds, niet

bij die enkele superrijken. De wereldwijde obligatie-

markt is zo'n $ 100.000 miljard waard (95% in USD),

terwijl de wereldwijde aandelenmarkt zo'n

$ 66.000 miljard waard is (50% in Amerika).

De superrijken hebben allang vele huizen en jachten en

vaak geen vaste verblijfplaats, want men wil elkaar

ontmoeten op enkele favoriete plekken op bepaalde

tijden van het jaar en, als het even kan, elkaar

het balletje toespelen. Zolang alles goed gaat.

Italie is weliswaar in de Eurozone, maar de ECB zal

op een gegeven moment toch die gigantische schuld

op haar balans moeten nemen, anders valt de Euro.

Er zijn nog enkele lidstaten, die dat ook willen en

Nederland en Duitsland zullen dat moeten slikken,

anders is het 'finito'. U bent, indirect, aandeelhouder

van de ECB en u wordt straks niet eens gevraagd om

'solidair' te worden met uw mede-Europeaan, want

het gebeurt gewoon buiten u om. De EU en de Eurozone

zijn immers 'vredesprojecten' en al het andere is

bijzaak.

DS

Prachtig verhaal, ik neem aan dat we daar 12 oktober verder over praten !! Wat denkt u van deze mening, kent u de man?https://www.zerohedge.com/news/2018-10-08/crash-coming-fred-hickey-sees-gold-gains-money-printing-never-works

BeantwoordenVerwijderenmarcja

@MARCJA:

VerwijderenIk volg HICKEY al jaren. Hij is echter een expert in

Technologie en een Contrarian. Daarom is zijn positieve

visie op Goud wat voorbarig geweest, maar men toegeven,

dat de Bearmarkt in Goud en Goudmijnaandelen al sinds

2011 aan de gang is. Het kan geen kwaad om te kopen,

maar alleen voor de langere termijn. De steeds hogere

reeele rente is funest voor Goud en Goudmijnaandelen.

Men zal geduld moeten opbrengen, maar de hoge 'short'-

posities garanderen een soort bodem.

De Crash in Technologie is eigenlijk al aan de gang,

maar het kan ook een langer proces zijn dan vroeger,

want de sector is zo rijk en machtig.

DS

Zou de lont nu daadwerkelijk aangestoken zijn in de aandelenmarkten ?

BeantwoordenVerwijderenof gaat het om de zoveelste koopopportuniteit die zich aandient...

Beurzen wereldwijd in de min, wat is er aan de hand?

BeantwoordenVerwijderenhttps://www.nu.nl/economie/5509013/beurzen-wereldwijd-in-min-er-hand.html?redirect=1

De AEX is 10% gedaald vanaf het hoogste punt 574 in juli 2018 naar 517 vandaag. Vooral deze week gaat het hard.

VerwijderenMaar als het aan Trump ligt komt er nog een groot feest op de beurs, een herhaling van 1927 tot 1929.

Hij heeft de FED voor gek verklaard met hun rentestijgingen:

https://www.nu.nl/economie/5507753/trump-de-fed-helemaal-gek-geworden.html

Ongehoord dat een Amerikaanse president zich bemoeit met het beleid van de FED. Dit verwacht je van Erdogan maar niet van de baas in het Witte Huis.

of Trump gelijk heeft in deze is een andere zaak; maar uiteraard mag en moet Trump zich bemoeien met het beleid van de FED, waarom is hij anders president? u bent gebrainwasht door propaganda-media die van weinig of niets kaas hebben gegeten en totaal illegitiem zijn, om niet te zeggen zwaar crimineel.u mag een 'schaap' of kuddedier zijn, maar niet op andermans kosten.

BeantwoordenVerwijderenGeachte Heer Schmull; hartelijk dank voor weer een nieuwe, ijzersterke, column.

BeantwoordenVerwijderenMag ik, na de perikelen van de afgelopen dagen op de wereldwijde beurzen, voorzichtig stellen dat Donald Trump er nu toch eventjes een beetje naastzit, met zijn stelling dat de onrust wordt veroorzaakt door de 0,25 procentpunt renteverhoging van de FED, vorige maand ("I don't like what the FED is doing, I don't think we have to go as fast"). Ligt de werkelijke oorzaak van de onrust op de beurzen niet bij China, die momenteel enorme hoeveelheden schuldpapier dumpt ? Als China zo doorgaat met de uitverkoop van Amerikaans schuldpapier, dan schieten de financieringskosten naar mijn mening voor de VS omhoog en dat maakt de Amerikaanse staatsschuld dan weer op termijn onhoudbaar.

Graag uw mening.

Met vriendelijke groet,

Willem.

@WILLEM:

VerwijderenVergeet alle retoriek. Dat is voor algemene consumptie,

vooral om de verkiezingen in November te beinvloeden en

om in 2020 herkozen te worden.

De FED kan echter wel 'pauzeren' (de renteverhoging in

December uitstellen) en daardoor de markten, waaronder

ook de EM, wat ademruimte te geven.

CHINA is al jaren bezig om haar positie in Treasuries

te verminderen, uit pure noodzaak. Kapitaalvlucht en

corruptie, plus een tekort aan Dollars voor haar

Dollarschulden. Dat was ook de reden voor de forse

devaluatie van de RMB in 2014. Nu weer: een devaluatie

van 15 tot 20% is bij deze handelsoorlog onvermijdelijk.

De kwestie is: wanneer. Dat is deflatie exporteren en

zal de wereldmarkten hard treffen. Net op het moment,

dat China haar valutamarkt niet manipuleert! Maar niet heus.

Het 'dumpen' en masse van $ 1000 miljard aan Treasuries

is echter zeer onwaarschijnlijk, want dan snijden ze

zichzelf in de vingers. Maar de FED zal geen enkele

moeite hebben om dat van China even over te nemen en

toe te voegen aan de $ 4000 miljard in hun bezit. Toch

zal de binenlandse vraag voldoende blijken om dat op te

vangen.

De realiteit is, dat NIEMAND de staatsschuld financiert

door Treasuries te kopen. De Treasury krijgt niet meer

geld daardoor. Lang verhaal, maar een eeuwig misverstand.

Een land met zijn eigen valuta, in een systeem van

vrije wisselkoersen, heeft helemaal geen staatsleningen

nodig voor de financiering van haar staatsschuld. Die

zijn er voor de vorm.

P.S.: De recente RMB-devaluatie is inmiddels al 8%!

DS

@WILLEM:

VerwijderenDit is de mening van JOE MONACO van MONACO CAPITAL:

With all the current “chaos” in the media, I have to complete my thought and tell you what I am convinced is going on.

The People’s Republic of China has three major objectives right now: 1) Hurt the USA, 2) Prop-up their currency, and

3) Obtain cash to stimulate their economy. Therefore, given the fact that U.S. treasuries are getting clocked, but

utilities are rallying, I am convinced the jump in interest rates is due to the Chinese selling vast amounts of their

treasury holdings. By selling them they, 1) push U.S. interest rates higher which, hurts the U.S. consumer and possibly

President Trump’s approval rating right before an election, 2) They get billions of U.S. dollars, allowing them make

open market purchases of the renminbi, which supports its value in international markets, and 3) with all those

renminbi they can now freely spend inside the country of China to stimulate their economy. With one transaction

they accomplish three major objectives. This is the only thing that makes sense to me. And if I am right, once that

selling subsides we are in for one major rally in the U.S. financial markets.

Interessant!

https://raymondjames.bluematrix.com/docs/pdf/6d19195b-6a00-43bc-b097-7b3b3787ddd9.pdf

DS

sorry, maar wat u nu zegt, klopt helaas niet. de Amerikaanse tekorten worden wel degelijk gefinancierd met treasuries, evenals de herfinanciering van de bestaande schuld.

BeantwoordenVerwijderenakkoord, de FED kan geld drukken voor de schatkist, maar om te stellen dat dit zomaar lukt of gegarandeerd is, is véél te kort door de bocht.de Fed heeft véél angst voor een implosie van de dollar, daarom verhoogt ze de rente.

ik wil hier geen alternatieve thesen ontwikkelen, want dit zou u en de lezer te ver voeren, maar de dollar is lang niet zo zeker als velen beweren!

kijk, beleggen is ook vaak supporteren voor zijn eigen keuzes en dit mag, is legitiem en wellicht zelfs noodzakelijk als men het echt meent met zijn beleggingen, maar soms ontwaar ik iets teveel favoritisme voor de Amerikaanse zaak en de dollar.

Volgens Jim Rogers is ook de dollar géén safe haven, maar hij verwacht wel dat het een tijdelijk toevluchtsoord wordt!

Verder is dit wel een zéér sterke column.

China heeft vele zwaktes, maar ook een aantal sterktes.

Trouwens, de wereld heeft deflatie nodig! Lage prijzen zijn een zegen voor een maatschappij en zolang er reële rente is en de kapitaalgoederenvooraad aangroeit, is er op dat vlak géén probleem, dat kan ook met negatieve rente!

Hopelijk zijn mensen met andere politieke meningen ook welkom als lid.

een sympathisant die het niet kan laten ( te? ) kritisch op te treden

er is hier teveel gesupporter voor de dollar en de USA!

BeantwoordenVerwijderenmen moet er eerlijk voor uitkomen dat men supportert omdat men er zelf grotendeels in belegd is.

china en rusland zijn wellicht nog erger dan de USA, maar de USA is ook een schurkenstaat als men louter op de feiten afgaat, en niet op de fabulaties en hallucinaties van de MSM.

er wordt hier over alles kritisch geschreven, behalve over de dollar en de USA! deze blog is zéér mooi, maar de propaganda voor de usa en de dollar zijn storend en een bron van ergernis.

men zou beter kritisch zijn naar alle landen i.p.v. de USA zo te sparen!

@ANONIEM:

VerwijderenKritiek op dit Blog is juist welkom! Kritiek toont aan,

dat men over de materie nadenkt.

De lidstaten van de Eurozone hebben hun eigen valuta

opgegeven, waardoor hun staatsleningen wel degelijk

hun tekorten moeten financieren. Die lidstaten zitten

gevangen in een systeem, vergelijkbaar met de oude

Goudstandaard en we weten allemaal hoe dat afliep.

Als de tekorten, om welke reden dan ook te hoog oplopen,

dan is het einde oefening.

De wereld is 'Dollarized', zoals bovenstaand artikel

probeert uit te leggen. Dat is een feit. Probeer maar

eens te betalen in Timboektoe: de Euro is niet welkom,

want dan moeten die weer worden omgewisseld in USD.

Goederen en grondstoffen zijn in USD geprijsd.

Ondergetekende is al decennia van mening, dat excessieve

schuld en vergrijzing uiteindelijk leiden tot

deflatie. Japan is de rest van de wereld 15 jaar

vooruit. Daar is al enkele decennia (milde) deflatie.

Vele dorpen buiten Tokio zijn bijna onbewoond. Oost-

Nederland gaat die kant ook op, tenzij de waterspiegel

stijgt en iedereen de Randstad moet verlaten.

Dit Blog constateert gewoon, dat de macht van Amerika

ernstig wordt onderschat, niet in het minst door

Amerika zelf. China, met een economie, die zwaar is

gefinancierd, en een angstig politiek systeem

(XI is 'benoemd' voor het leven) en Rusland, met

een economie, die kleiner is dan Texas en waarvan

de bevolking voor 25% alcoholist is, zijn papieren

tijgers.

Ondergetekende heeft in Amerika gestudeerd en gewerkt.

Vandaar mijn optimisme, omdat ik in staat ben om

te vergelijken. 90% van de vernieuwingen in de

wereld zijn van Amerika afkomstig, omdat dat land

de juiste mentaliteit heeft van vooruitkijken en

keihard werken: geen vakantie en geen siesta.

Jim Rogers is vroeger geniaal geweest, maar na zijn

verhuizing naar Singapore (waar hij huurt), is zijn

visie helaas gekleurd. Hij slaapwandelt in een

situatie, waarbij China hetzelfde lot overkomt als

het toenmalige overmoedige Japan in 1989: instorting,

ook van dat ondemocratische systeem.

DS

hartelijk dank voor het erg interessante en verduidelijkende antwoord!

Verwijderenniet iedereen heeft gereisd en dan ook nog niet-toeristische regio's bezocht.of gecommuniceerd met personen van andere werelddelen en delen van de wereld. de kunst is dan ook nog te spreken met opmerkzame mensen, maar het is vaak gevaarlijk om al te openlijk over politiek te spreken in vele delen van de wereld.

men moet tussen de regels kunnen lezen en opmerken waarover men niet durft te spreken, maar ik denk dat dit in Nederland en België ook zo is, maar hier is het nog 'subtieler' en daardoor nog 'valser'.

beschrijvingen van persoonlijke ervaringen, eventueel geabstraheerd omwille van noodzakelijke privacy-overwegingen zijn zéér nuttig voor ons als lezer-sympathisant omdat ze ons helpen dingen te realiseren.

immers, het is moeilijk door jarenlange en decennialange propaganda en gewenning héén te kijken, immers de hersenstructuren zijn veranderd en passen zich niet aan in een wip.

het Amerikaanse systeem heeft inderdaad een aantal sterktes die moeilijk doordringen tot in Europa, het best bekijkt men hiervoor you-tube-filmpjes van gewone en ongewone Amerikanen.

maar er zijn ook een aantal héél grote zwaktes...

de handelstarieven van 25 procent tegen China vanaf 2019 zijn te laag!

BeantwoordenVerwijderenhet zou forser moeten zijn, dan zal het ook allemaal sneller opgelost zijn.

met 25 procent vanaf 2019 zullen de Chinezen in hun spreekwoordelijke bunkers kruipen, i.p.v. zich over te geven en te schikken!

tenzij het de bedoeling is om het een beetje te rekken om ook militaire en binnen-lands politieke issues in de onderhandeling te betrekken.

Nog niet eerder vertoond: De EU gaat de begroting van Italië afkeuren.

BeantwoordenVerwijderenhttps://www.euractiv.com/section/economic-governance/news/commission-prepares-to-reject-italys-budget/

https://twitter.com/DonArturito/status/1052966105449459712 :-)

VerwijderenGoud kopen dan maar?

BeantwoordenVerwijderenIk zou de TLT kopen.....

Verwijderengeachte Heer Schmull,

BeantwoordenVerwijderendank voor deze blog/website. een zéér lovenswaardig en hopelijk ook voor uzelf voldoeninggevend initiatief!

staan we niet aan de vooravond van algeheel communisme in de wereld?

immers, de kapitalisten hebben er de laatste 70 jaar weinig of niets van gebakken, tenzij voor zichzelf.er is nu zoveel bekend over corruptie, dat iedereen begint te denken dat ieder vermogen, hoe klein ook, het resultaat van fraude, corruptie, misbruik en uitbuiting is.

China staat aan de deur met een 'nieuw' systeem en de USA lijkt hier niet op voorbereid en lijkt ook niet echt bereid om de confrontatie aan te gaan. Of durft dit in ieder geval niet aan.

Ik vrees dat wederom hetzelfde gebeurt als in het verleden, een crimineel kapitalistisch syteem wordt vervangen door een crimineel communistisch systeem.

Men had beter gezorgd voor een deftig inkomen en behuizing voor éénieder.

Graag uw bedenkingen.

dank bij voorbaat

@ANONIEM:

VerwijderenCHINA is een opgeblazen schuldballon, vergelijkbaar met

Japan in 1989. Sindsdien is het, nog steeds rijke, Japan

in een (milde) deflatie, die moet worden bestreden door

een monetair superstimuleringsbeleid, die lijkt op

een totale nationalisatie van alle activa.

CHINA loopt naast zijn schoenen, net zoals Japan destijds,

maar het is een kwestie van tijd, dat de schijnstabiliteit

plaatsmaakt voor een instorting. De beursindex van Shanghai

is reeds bezig met de instorting en is sinds 2007 met 59%

gedaald. Huizenprijzen in de grote steden zijn, alleen

dit jaar al, met 20% gekelderd en er vinden overal rellen

plaats van kopers, die terugstorting eisen van hun

koopsom. China staat aan de vooravond van de tweede

grote devaluatie van de RMB van 15 tot 20% (inmiddels

al 8%), wat deflatie zal veroorzaken in de gehele

wereld.

Zal China de hegemonie in de wereld van Amerika

overnemen? Voorlopig is dat 'wishful thinking',

maar een conflict ligt voor de hand. Er is immers

een militaire overeenkomst tussen Amerika en

Taiwan, net zoals de 'geheime' overeenkomst tussen

Groot-Brittannie en Belgie, die GB opeens de

Eerste Wereldoorlog induwde, toen Belgie werd

aangevallen door Duitsland.

De grootste corruptie vindt juist in communistische

dictaturen plaats, niet in landen met een parlementaire

democratie. De reden, dat steeds meer landen autocratisch

worden is de toenemende verzwakking van hun maatschappij.

Amerika, echter, wordt steeds sterker en zal, na de

volgende recessie/depressie, haar hegemonie in de

wereld bevestigen. Maar het is bijna zeker, dat dan

isolationisme en nationalisme de boventoon voeren,

waardoor iedereen in de rest van de wereld steeds meer

voor zichzelf zal moeten zorgen, vooral in militair

opzicht.

De mens is niet perfect en is, door de eeuwen heen,

gedreven door hebzucht, geld en macht. Geen enkel

politiek systeem kan dat helaas veranderen. Om te

overleven, sluit men compromissen, vaak tegen

zijn eigen instinct in.

DS

bedankt voor uw antwoord.

BeantwoordenVerwijderentoch kan men er niet omheen dat vrijwel alles in de wereld momenteel aan alle kanten kraakt!

dit lijkt een goede zaak.

@ANONIEM:

VerwijderenU bent maar gedurende een hele korte tijd op deze wereld.

Gelooft u mij, het heeft altijd gekraakt, er is altijd

ergens oorlog, hongersnood, natuurramp, etc. Het verschil

met vroeger is 'informatie': tegenwoordig is iedereen

meteen op de hoogte. Bovendien kent de Westelijke

wereld al 70 jaar vrede, wat uniek is. In de tijd

van uw grootvader, kraakte het pas echt!

DS

beste,

BeantwoordenVerwijderenis het waar dat men in Japan de onhoudbare schuldsituatie destijds simpelweg heeft opgelost door héél véél schuldenaars van hypotheken te laten huren in ruil voor afstand van hun eigendom/woonst?

weet u daar het fijne of de grote lijnen van?

vg,

een sympathisant

@SYMPATHISANT:

VerwijderenDat is nieuw voor mij. Dat zou afschrijving van schuld

zijn, wat erg onwaarschijnlijk is. Maar de overheid kan

wel schuld op de boeken nemen tot de afloopdatum en dan

verdwijnt die ook.

DS

geachte,

BeantwoordenVerwijderenwat kan de VS trouwens nog doen tegen China, tenzij ze kiest voor een totale oorlog?

louter met grondtroepen maken ze géén schijn van kans, want China is véél te groot en heeft een véél te grote potentiële militaire mankracht, omgekeerd ligt dit zelfs gunstiger voor de Chinezen;

ze kunnen de handelswegen over zee van China blokkeren en eventueel sancties uitvaardigen tegen China daar hun marine nog sterker is dan de Chinese. dit zou in de praktijk neerkomen op een oorlogsverklaring.

ze hebben mogelijk nog een streep voor met hun luchtmacht, maar dit is niet geheel zeker.

en last but not least zijn we dan aanbeland bij een nucleaire, totaal destructieve oorlog tussen beide landen.

vergeet niet dat China niet bezet is door de VS terwijl Japan feitelijk nog steeds bezet is door de VS.de situatie is dus niet geheel vergelijkbaar!

vg,

@ANONIEM:

VerwijderenJapan heeft delen van China meerdere malen bezet. Reeds

vanaf 1895 (Mantsjoerije) en weer vanaf 1931. China heeft

daarvan een enorm trauma overgehouden.

Het gaat er niet om, wat Amerika kan doen, maar wat China

zou willen doen. China wil stabiliteit en geleidelijke

uitbreiding van macht, zie Macau en Hong Kong. Nu volgt

de Zuid-Aziatische zee en Taiwan, maar het kan nog

decennia duren, voordat dat China in de schoot valt

zonder oorlog. Mijn gevoel zegt, dat Amerika gewoon

afwacht tot China een schuldencrisis krijgt,

vergelijkbaar met Japan in 1989. Bovendien is

de Chinese bevolking aan het inkrimpen, vanwege

het langdurige een-kind-beleid. Het aantal

werkenden is al enkele jaren aan het dalen.

De huidige jonge generatie is allang vergeten, dat

als Amerika Japan en Duitsland niet had verslagen,

dan sprak iedereen in Europa nu Duits en iedereen

in Azie nu Japans. Dus Amerikaanse 'bezetting' is niet het

juiste woord en is beledigend.

Als de wereld ooit te maken krijgt met de hegemonie

van China, dan is het uit met de pret: zo edelmoedig

en goedgeefs als Amerika zal het communistische China

nooit zijn. China ziet zichzelf als de bron van alle

beschaving en kijkt neer op die domme Westerlingen.

Geen Westerling, die iets begrijpt van China.

DS

Deze reactie is verwijderd door een blogbeheerder.

BeantwoordenVerwijderenBuy low, sell high! Een contraire mening over China:

BeantwoordenVerwijderenChinese technologieaandelen worden al maanden met het huisvuil buiten gezet. Vele populaire namen staan vandaag 30% tot zelfs 50% lager.

Redenen:

-Oplopende spanning over de escalatie van het handelsconflict tussen China en de Verenigde Staten

-Een vertraging van de Chinese economie

-De daling van de yuan

Toch zijn dit vooral tijdelijke tegenslagen voor deze bedrijven, en al zeker niet van die orde om waarderingen te halveren.

Chinese technologieaandelen zullen de komende jaren en decennia profiteren van enkele seculaire positieve trends waar men vandaag totaal geen rekening mee houdt.

-De Chinese economie groeit nog steeds met 6% à 6,5% per jaar

-Steeds meer Chinezen bevinden zich in de consumerende middenklasse (nu al 400 miljoen en groeiende)

-Meer en meer Chinezen krijgen toegang tot het internet en shoppen online

Wie vandaag Chinese technologieaandelen koopt, koopt als het ware de Google, Facebook, Amazon, Netflix, … van 10 jaar geleden.

Slim Beleggen 19-10-2018

@ANONIEM:

VerwijderenPas op voor CHINA. Dat is nu een Bearmarkt, omdat het

land veel heeft te verliezen. Het is een 'non-market

economy', die de regels van de WTO met voeten heeft

getreden. Onlangs werd er weer een Chip gevonden in

Chinese hardware, die door Westerse bedrijven wordt

gebruikt. Een Chinese spion is net uitgeleverd uit

Belgie aan Amerika. De les is: vermijdt Chinese

bedrijven bij de produktieketen. En reken er maar niet

op, dat China haar businessmodel opeens kan veranderen.

DS

WETENSCHAPPERS KOMEN MET EEN CONCLUSIE; “VAN KATTEN HOUDEN IS EEN TEKEN VAN HOGE INTELLIGENTIE.”

BeantwoordenVerwijderenhttps://leeshet.nl/wetenschappers-komen-met-een-conclusie-van-katten-houden-is-een-teken-van-hoge-intelligentie/2108213727/?fbclid=IwAR0gm_k5rIAV28jkJi9mnYR45WIpGt5b6O5fzCFbX0aUmD1gyg5y518KR18

Rob

@ROB:

VerwijderenHet laatste wat ik ooit wilde, was een huisdier. Ik wilde

niet gebonden zijn aan de verzorging daarvan. Bovendien

was ik vaak op reis.

Maar MiauMiau werd bij mij 'tijdelijk' achtergelaten. Zij

wilde eerst ook niets van mij weten, want zij wachtte op

haar oude baas, die echter naar het buitenland vertrokken

was. Toen zij zich dat eenmaal realiseerde, gaf zij mij,

midden in de nacht, het 'hoofdje', wat betekende, dat ik

nu haar nieuwe baas was. Vanaf dat moment, 9 jaar

geleden (zij is 12), was zij grandioos gezelschap. In dit

stadium van mijn leven, is zij een 'wonder' in huis.

Zij groeide op op een boot en is sindsdien uitsluitend

thuis, dus zij is anders dan het gemiddelde huisdier.

Daarom staat het huis vol met speelgoed!

Mijn ervaring is echter, dat de meeste mensen waarschijnlijk

niet het geduld kunnen opbrengen om een huisdier te

begrijpen. Elk dier is verschillend en vergt een andere

aanpak. MiauMiau heeft gelukkig een uniek karakter

en is superverstandig. Dus zij heeft mijn leven enorm

verrijkt.

DS

Ik word altijd erg blij als ik uw filmpjes zie met MiauMiau.

VerwijderenAandoenlijk.....

Rob

Over het algemeen wordt toch gedacht dat een kat een vrij 'autonoom' dier is dat grosso modo weinig interactie aangaat met de mens.

VerwijderenDat is zeker niet het geval bij MiauMiau en bij deze kat:

Verwijderenhttps://twitter.com/sarperduman/status/1044141705765814272

Rob

Kent U de filmpjes van de heer Schmull?

Verwijderenhttps://www.youtube.com/user/RickSchmull/videos

Volgens mij zou Dhr. Schmull toch iets moeten doen met zijn interesse en inzicht in dieren en de natuur! ( cfr. twitter )

VerwijderenMisschien verhalen schrijven over dieren of dergelijke?

Of contact opnemen met David Attenboroug( schrijfwijze? ).

@ROB @ANONIEM:

VerwijderenKatten hebben een vrij slechte reputatie, omdat zij

van nature op jacht zijn naar reptielen, vogeltjes,

muizen, etc. Daarom werden zij erg hoog geacht in

het oude Egypte, maar in het Belgische IEPER was

er een traditie van Kattenwerpen van de Halletoren

om de voortplanting van katten tegen te gaan.

http://www.kattenstoet.be/nl/pagina/497-511/het-kattenwerpen.html

Katten zijn kennelijk ook verantwoordelijk voor

het verdwijnen van verschillende hondenrassen:

honden zijn als de dood voor katten, wat helaas

niet overal wordt gerealiseerd. Bovendien

beseffen maar weinigen, hoe gevaarlijk huisdieren

kunnen zijn voor kleine kinderen. Triest.

MiauMiau is echter voornamelijk binnenshuis en

uitsluitend onder begeleiding, buitenshuis. Zij is

daarom nooit betrokken geweest bij gevechten met

andere katten (sommige katten verliezen daardoor

een oor) en gelukkig nooit geraakt door een auto

(wat herhaaldelijk voorkomt). Verder zijn er

in Engeland minstens 40.000 vossen, die het af en

toe gemunt hebben op katten, die weinig kunnen

uitrichten als ze pech hebben.

DS

Ik kom vaak in Indonesië, heb daar 9 straatkatten geadopteerd. Katten zijn rein volgens de islam, honden daarentegen zijn HARAM. Zwart is haram en dus schopt men tegen alle zwarten katten en honden. :-( Echt vreselijk wat ik daar allemaal zie...

Verwijderenhttps://ghurabalbayn.wordpress.com/2014/03/17/katten-honden-en-de-profeet/

weet u soms wat het statuut van een vreemde-deviezenrekening is in België en Nederland of in het Westen in het algemeen?

BeantwoordenVerwijderenwordt dit gewoonlijk beschouwd als deel van de boedel van de bank of eerder als een 'tegoed in bewaring' zoals de stukken op een effectenrekening?

nog een technische vraag, als men treasuries of andere hoogwaardige staatsobligaties op korte termijn ( pakweg tot 2, 3 jaar duratie ) bezit, dan kan er toch een probleem ontstaan op het moment dat men die tijdelijk moet laten uitbetalen op een bancaire rekening. de bedoeling is immers toch banktegoeden zovéél mogelijk te vermijden.

dank bij voorbaat

@ANONIEM:

VerwijderenElk deposito is een krediet aan de bank en valt dus onder

de boedel van de bank. Maar zolang het bedrag maar lager

is dan het gegarandeerde bedrag onder het deposito-

garantiestelsel, is er niets aan de hand. Voor grotere

bedragen zal men moeten spreiden over meerdere banken,

maar wel erop letten, dat die banken niets met elkaar

te maken hebben. Onderdelen van dezelfde bank vallen

slechts eenmaal onder het dgs.

Deposito's in vreemde valuta vallen tot een bepaald bedrag

onder het dgs, maar niet noodzakelijkerwijs van het land,

waar men woonachtig is. Hangt van de bank af.

Bij uitbetaling van kortere staatsobligaties is er geen

probleem, zolang het bedrag maar lager is dan het

gegarandeerde dgs-bedrag. Is dat wel het geval, dan

spreiden of direct herbeleggen.

DS

maar ja, dat dgs is niets of weinig waard bij een totale en algemene crisis.

BeantwoordenVerwijderenzoals u reeds eerder zei, het is een 'wassen neus', dat dgs.

of het dan zin heeft om vermogens zo te versnipperen, beheersmatig althans, is mij ten zeerste de vraag.

misschien voor instituties e.d., maar voor de particulier?

keep it simple, dan is het al moeilijk genoeg...

N.B.: is het normaal dat men zowel kan reageren als beantwoorden hier? ik vroeg mij dit af; ik kan zowel reageren als beantwoorden. hopelijk geen fout of anomalie in het systeem.

@ANONIEM:

VerwijderenHet DGS is in Nederland veel minder een 'wassen neus'

dan in Italie. In de praktijk zal de Nederlandse

staat kunnen bijspringen, want er zijn genoeg middelen.

Nederland is heel rijk. De Italiaanse staat heeft echter

die middelen niet (de Italiaanse bevolking wel -- die

is rijk), dus daarom is er zo'n kapitaalvlucht uit

Italie (via Target2).

DS

bij systemische explosie is vrijwel géén enkel land noch rijk genoeg om dergelijke verplichtingen na te leven, helaas.

Verwijderenals ik de kat van dhr. Schmull zie en hoe hij ermee omgaat, moet ik denken aan het kortverhaal ' Floere het Fluwijn ' van Ernest Claes ( Belgisch schrijver ).

BeantwoordenVerwijderenEen zéér treffende, misschien wel héél realistische beschrijving van een hermelijn of een dergelijk dier.

https://www.boekmeter.nl/book/51122

geachte, wat de omvang van de wereldschuld betreft volgens uw stuk ( 250000 miljard dollar ), wat is de bron/zijn de bronnen voor dit cijfer?

BeantwoordenVerwijderenis dit niet véél meer dan 327 procent schuld van het bruto wereld product in dollar, zelfs naar koopkrachtpariteiten?

misschien een beetje en muggezifterige vraag, maar het is toch wel belangrijk dat de cijfers een zekere benadering zijn van de werkelijkheid!

@ANONIEM:

VerwijderenDe autoriteit op de wereldschuld is de McKinsey Global

Institute, die vele publicaties heeft laten verschijnen

over dit onderwerp:

https://www.mckinsey.com/business-functions/strategy-and-corporate-finance/our-insights/visualizing-global-debt

Ook de Wereldbank en het IMF leveren regelmatig bijdragen

over de wereldschuld, die dus niet moet worden bekeken

als absolute cijfer, maar altijd als percentage van

de economie en vooral ten opzichte van de groei daarvan.

DS

Moody's wilt zichzelf weereens indekken en geeft Italië een ( véél? ) te lage rating.

BeantwoordenVerwijderenTypisch Moody's en consoorten, eventjes het blazoen oppoetsen voor het geval het misgaat!

We zouden iets véél ojectiever moeten hebben dan die politieke, tendentieuse, laffe ratings van die belachelijke kredietagentschappen.

Die baseren hun oordelen op de stemming en draaien net voor bedrijven failliet gaan hun kazak. Ze hebben dan zogezegd gewaarschuwd!

De waarheid is dat italië eindelijk een beetje democratischer lijkt te worden en de waanzinnige E.U. de rug toekeert.

Shame on Moody's, het State Department en de Treasury, zo valselijk te werk gaan om de EU-mislukking toch maar in de lucht te houden!

Het zal wel waar zijn, de EU en de Navo zijn wellicht bedenksels van de Amerikanen.

@ANONIEM:

VerwijderenKredietbeoordeelaars zoals S&P en Moody's hebben veel

invloed, omdat instituten bijna niet beleggen zonder

een kredietbeoordeling.

Maar zij worden of betaald door degene, die beoordeeld

wordt of door abonnees. Daarom kunnen zij niet echt

onafhankelijk zijn. Een ander systeem is tot nu toe

nooit gelukt. Hetzelfde systeem geldt voor accountants,

die door de bedrijven zelf worden betaald. Zolang

men zich daarvan bewust is, dan neemt men zo'n

beoordeling met een korreltje zout.

Uw eigen instinct is Goud waard!

DS

geachte Heer,

BeantwoordenVerwijderenbent u nog steeds supporter van Donald Trump? ik vind dat hij vele steken laat vangen en meer en meer handelt als een regimeknechtje. ik denk dat hij steeds meer supporters aan het verliezen is. misschien heeft hij een iets mindere periode.

@ANONIEM:

VerwijderenNatuurlijk ben ik het vaak niet eens met de uitspraken

en beslissingen van President Trump. Maar hij is nu

eenmaal nooit een politicus geweest en heeft ook

in zijn leven nooit een baas boven zich gehad, behalve

zijn strenge vader (die slaap beschouwde als tijd-

verknoeierei).

De wereld is op weg naar een Nieuwe Wereldorde en

Trump's instinct heeft dat opgemerkt. Daarom verliet

hij zijn miljardairs bestaan, werkt keihard - ondanks

zijn leeftijd - en verwezenlijkte de droom van iedere

Amerikaan om President te worden, terwijl niemand

dat voor mogelijk hield (behalve hijzelf). Hij had

die job echt niet nodig en zeker niet alle stress (wat

hij echter ziet als een uitdaging).Lees zijn boeken

er maar op na (zoals: 'Think Big And Kick Ass').

De laatste opinie-peilingen zijn heel positief voor

Trump, vooral van de 'geregistreerde' kiezers, die

geneigd zijn om echt te stemmen. Helaas is Europa

over het algemeen slecht geinformeerd door de

reguliere media, die geen kaas hebben gegeten van

de enorme onvrede onder de 'gewone' Amerikanen.

Mensen zonder een universiteitsopleiding zijn

allang genegeerd door de halfintellectuele elite,

die hen betiteld als 'deplorables' (schande!).

Sinds December, 2017, is hij 7% gestegen in de

peilingen en staat bijna net zo hoog als tijdens

zijn inauguratie in Januari, 2017, wat voor een

zittende President indrukwekkend is.

Trump heeft reeds $ 100 miljoen aan donaties bijelkaar

voor zijn herverkiezing in 2020. Go Trump.

Europeanen zouden eerder naar zichzelf moeten kijken:

de dronkelap van een zoenende JUNCKER wordt gedoogd

door de elite, wat alleen mogelijk is, omdat de EU

ondemocratisch is en lak heeft aan de gemiddelde

Europese kiezer. Zie, halfintellectuele elites

denken te weten, wat goed is voor het volk, liefst

zonder het te vragen.

DS

Trump laat zich echt leiden door de belangen van zijn zaken-imperium. dit is, zo géén schande, toch wel een ramp!

Verwijderen@ANONIEM:

VerwijderenPresident TRUMP had gisteravond weer een grote bijeenkomst

in het teken van de tussentijdse verkiezingen voor het

Congress (Midterms), dit keer in HOUSTON, Texas.

Maar de zaal had slechts een capaciteit van 18,000 en

er waren 100,000 (gratis) tickets besteld. Buiten

de arena waren TV-schermen voor degenen, die niet

binnen konden komen:

https://www.youtube.com/watch?v=jSS6-mQfIrE

Het enthousiasme is typisch voor dit soort bijeenkomsten,

die steeds vaak 30,000 tot 50,000 trekken. Michael

Moore, de linkse comediant, die ook Trump's overwinning

had voorspeld, stelt nu, dat de Democraten de steun

voor Trump weer ernstig onderschatten, omdat de

kiezers op Trump er niet openlijk voor uitkomen

en daardoor door de opiniepeilingen worden gemist.

DS

wat is er mis met michael moore?

VerwijderenSo touching!

BeantwoordenVerwijderenhttps://twitter.com/sarperduman/status/1054215922641223680

de kat van dhr. schmull is blijkbaar een zéér populair onderwerp.

BeantwoordenVerwijderenmaar ter zake; wat denkt u van de bananenrepubliek België waar werkelijk alle infrastructuur aan het instorten/invallen is?

werkelijk alles lijkt daar te verbarsten en verbrokkelen. wat moet men in een dergelijk geval doen als belegger. afwachten of letterlijk zijn biezen pakken?

vriendelijke groet,

@ANONIEM:

VerwijderenBELGIE is weer een voorbeeld van een land, dat weinig

middelen heeft, terwijl de Belgen zelf vrij rijk zijn.

Toch is de staatsschuld als percentage van het BNP sinds

1995 gedaald van 130.5% naar 103.1% in 2018, wat duidt

op aanhoudende bezuinigingen. In Nederland daalde die,

in dezelfde periode, van 73.5% naar 56.7%.

De vraag is, wanneer de EU-bestedingsbeperking ooit

ten einde loopt, zodat er weer een noemenswaardige

economische groei volgt. De EU-werkeloosheid is 2 maal

zo hoog als in Amerika, maar Europa ziet nog steeds

geen reden om de belastingen te verlagen en de regels

te versoepelen.

Dat beleid verandert pas, als het politieke midden

verder inkrimpt ten gunste van extreem rechts en extreem

links, zoals in Italie. Bovendien moet Europa straks

rekening houden met fors hogere militaire uitgaven.

Misschien komt de diensplicht weer terug, net zoals

nu in Frankrijk voor alle 16-jarigen vanaf 2019.

DS

de realiteit is dat de belastingen juist véél te laag zijn, zodat er fundamenteel te weinig distributie is van inkomen met bestedingsmoeilijkheden en dus ook te lage rente als gevolg.

Verwijderende dienstplicht in Frankrijk is een ramp en bewijst enkel wat dhr. Macron is, een ordinaire domme criminele man die in weinig onderdoet voor Arabische prinsen en dergelijk gespuis! Dat is ook de reden dat de EU zal verdwijnen, de meeste van de eu-landen zijn tuig.

de mensen die sedert 2011 de visie van deze blog volgen, zijn er aan voor de moeite of lijken er aan te zijn voor de moeite.

BeantwoordenVerwijderener moet toch één of andere (redeneer)fout zitten in de theorieën van Dhr. Schmull.

@ANONIEM:

VerwijderenGeen adviseur is perfect. Maar sinds 2011 wees ik met name

op de mogelijkheid, dat inflatie laag zou blijven, ondanks

de monetaire stimulering (QE). Dat was toen heel

contrair, want Jan en Alleman sprak over hyperinflatie.

Daarom was ik ook, tegen de algemene mening in,

voorzichtig met Goud en alle grondstoffen.

Wat ik onderschatte, was de (tijdelijke) activa-inflatie

in aandelen en onroerend goed. Ook de tijdelijke

tegenwind in kwaliteitsobligaties is soms vervelend,

maar dit Blog is voor de langere termijn, geen Tipblad.

DS

ja, maar uw twitter is wel héél short-term geöriënteerd.

Verwijderendaar gaan uw retweets van het ene uiterste naar het andere.

ik vind uw tweet-account ( eigenlijk-verzachting ) niet goed omwille van die reden.

Bij de bank is het altijd kopen en niet verkopen. U adviseert i.p. hetzelfde, wel aandelen,obligaties en goud kopen, maar nooit verkopen.

BeantwoordenVerwijderenWe hebben een aantal keren een top gehad oa in obligaties, dus een prachtig uitstap moment om later goedkoper in te stappen. Waarom geeft u niet dit soort adviezen, maar beroept u zich altijd op de langere termijn ?

@ANONIEM:

VerwijderenMijn mening over obligaties, met name op Treasuries, is

onveranderd positief, ondanks de regelmatige tegenwind,

zoals nu. Dat komt, omdat het Westen op langere termijn

het Japanse scenario achterna loopt en er sprake zal

zijn van structurele lagere rente en obligatie-rendementen.

In de volgende recessie, ookal duurt dat misschien nog

jaren, beleven we weer Deflatie.

In het Japan-scenario is de rente gedaald van 8% in 1980

tot 0% in 2018 (38 jaar), vanwege excessieve schuld,

overcapaciteit, deflatie en vergrijzing. Japan is het

Westen gewoon 15 jaar vooruit.

Goud is een verzekering tegen het ondenkbare en daarom

een wegleggertje. Aandelen zijn voor trading en de

verkoop daarvan, moet iedereen voor zichzelf uitmaken.

Suggesties en ideeen betekenen niet, dat men eeuwig

moet blijven zitten. Er is hier een stuk van eigen

verantwoordelijkheid.

DS

'Suggestie' of 'Idee' voor de titel van een volgende column:

BeantwoordenVerwijderen"DE BESTE BOOT GEMIST..."

Dat kan een mooi artikel worden in het kader van transparante zelfreflectie over beleggen in de afgelopen 10 jaar ;)

Uw visie op (verschuivingen in) machtsverhoudingen in de wereld vind ik daarentegen altijd zeer verrijkend op dit blog.

Wouter

Deze reactie is verwijderd door een blogbeheerder.

VerwijderenDeze reactie is verwijderd door een blogbeheerder.

BeantwoordenVerwijderenDeze reactie is verwijderd door een blogbeheerder.

BeantwoordenVerwijderenze zijn u aan het testen, mijnheer schmull.

BeantwoordenVerwijderenlicht andere visie op de us, mijn inziens véél realistischer dan de liefdesverklaringen hier.

BeantwoordenVerwijderenhttps://youtu.be/CfTwx_SaUx4

Trump zegt 'misschien' spijt te hebben van benoeming Fed-voorzitter:

BeantwoordenVerwijderenhttps://www.nu.nl/economie/5531018/trump-zegt-misschien-spijt-hebben-van-benoeming-fed-voorzitter.html

Als het aan Trump ligt wordt de schuldenberg van Amerika alleen nog maar groter!

gelijk heeft hij, er is nood aan véél méér schuld dan vandaag de dag, zolang de belastingen te laag blijven, ik zou zeggen, op weg naar 1000 procent schuld!

BeantwoordenVerwijderentrouwens het systeem laten doorslagen door teveel schuld is de beste manier om totale overvloed voor iedereen te bereiken!

BeantwoordenVerwijderenNiemand is verplicht de bijdragen van heer Schmull te lezen, laat staan zich hierop te baseren voor investeringen of het beheer van eigen vermogen;

BeantwoordenVerwijderengeachte Heer Schmull: dank voor de gewaardeerde analyses en verduidelijkingen;

laat u niet kisten door de enkele criticasters!

zo is dat , de beste stuurlui staan altijd aan wal !

VerwijderenHelemaal mee eens! Uw analyses kloppen mijns inziens nog steeds met de huidige ontwikkelingen..

VerwijderenElizabeth

men ziet aan de reacties dat men buitengewoon

BeantwoordenVerwijderenzenuwachtig begint te worden op de markten. er moet stoom

afgelaten worden.

wat te denken van de fusie van de Duitse regionale banken?

kan een fusie dit wegpoetsen, nee! kan een fusie dit nog wat langer verbergen? wellicht wel, want er zijn dan minder pottenkijkers en men kan gecoördineerd misleiden en frauderen.

@ANONIEM:

VerwijderenAls Duitsland weigert om haar bankwezen en met name

Deutsche Bank, te 'redden', dan breekt de hel los

in de financieele wereld. De Duitse mentaliteit

is vaak 'eigen schuld, dikke bult' (zie Griekenland,

zie Italie), zonder de gevolgen daarvan te overwegen.

De probleemleningen zijn vaak het gevolg van

handjeklap onder de politici in het verleden.

De antipathie tegen de elite lijkt pas begonnen.

DS

Merkel in “Jewishnews”: “Duitsland wordt een islamitische staat. De Duitsers moeten ermee leren leven”.

BeantwoordenVerwijderenhttps://dailypaper.org/2018/10/merkel-in-jewishnews-duitsland-wordt-een-islamitische-staat-de-duitsers-moeten-ermee-leren-leven/

hou toch op met die paniekzaaierij. u had hier 30 jaar geleden aan moeten denken en werkelijke oplossingen moeten voorstellen. mensen zijn te laf, zwak en mentaal zwak om de reële problemen te benoemen en het regime in vraag te stellen en dan schieten ze maar op zwakke minderheden.daar hebben ze toch niets van te vrezen.