DE NEERWAARTSE SPIRAAL

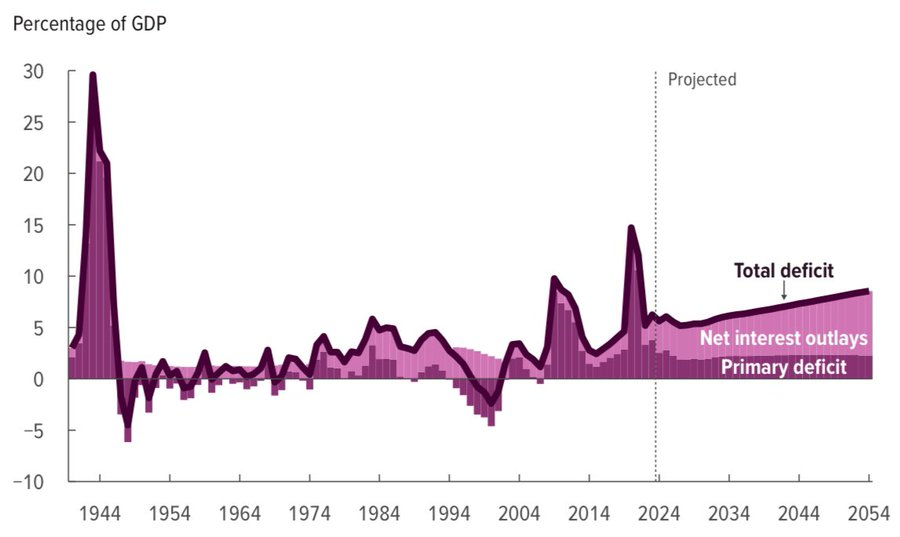

De staatshuishouding van de wereld is in een dolgedraaide, neerwaartse spiraal ('doomloop') terecht gekomen. De kans op een economische crisis blijft toenemen, zolang niemand nog geinteresseerd is om de broekriem aan te halen ('de tering naar de nering' zetten). Een ernstige vertrouwenscrisis doemt op, die de internationale kapitaalmarkt in rep en roer kan brengen. De wal keert het schip! De financiering van het gemiddelde land, laat staan van het gemiddelde bedrijf en de gemiddelde burger, zou wel eens kunnen afstevenen op een noodtoestand zonder weerga. 'Teveel' schuld leidt nu eenmaal opeens tot een neerwaartse spiraal.

Hoe hoger de staatsschuld, des te waarschijnlijker leidt dat tot economische stagnatie. De schijnbare paradox! Die economische stagnatie heeft dan nog hogere overheidsuitgaven, nog hogere staatsschuld en nog hogere rente tot gevolg. Maar die halen de economie niet uit het slop. Integendeel! Pas als men in staat is om het roer om te gooien en de staatshuishouding weer onder controle kan krijgen via o.a. erg impopulaire bezuinigingen en belastingverhogingen, is er kans om het schip van staat eindelijk recht te trekken.

Maar moedige beleidsmakers, die door de zure appel heen durven te bijten, zijn nu eenmaal, zeker nu, dun gezaaid. Bepaalde noodlottige ontwikkelingen komen echter vanzelf op een keerpunt en stoppen dan onverwachts. Daarom is het belangrijk om regelmatig stil te staan bij de algemene verwachting. Die huidige algemene verwachting is, dat inflatie, zij het op een lager tempo, blijft voortduren zolang het oog reikt. Bijna niemand kan zich voorstellen, dat de draaimolen van steeds hogere prijzen ooit ophoudt. Toch is dat in het verleden, om allerlei redenen, wel steeds gebeurd.

Een 'Boom-Bust' scenario is een verschijnsel, dat herhaaldelijk terugkeert. Om te voorkomen, dat men daarvan het slachtoffer wordt, moet men nu leren bij te sturen. Bij een extreem gevoel van vreugde over een bepaalde gebeurtenis, behoort men tegelijkertijd naar zoiets proberen te kijken met een gezonde dosis scepsis. Niets is eeuwig! Dus extra voorzichtigheid is geboden. Beter te vroeg handelen dan te laat.

De wereld staat wel degelijk aan het eind van de exponentieele explosie van de kredietcyclus. Niemand weet hoelang dit nog kan worden volgehouden, voordat een herstructurering van de schuld onvermijdelijk wordt. Elke generatie maakt zoiets mee. Een deflatoire 'Bust' met dalende prijzen ligt voor ons. Om te overleven, is het zaak om het, bijna ondenkbare, altijd in gedachten te houden. Net op het moment, dat men denkt, dat het allemaal niet zo'n vaart zal lopen en dat er een zachte of zelfs geen landing voor de deur staat, slaat het noodlot vaak toe.

Voorlopig lijkt er een nieuwe golf van inflatie en rentestijging te gaan plaatsvinden. Maar dit zijn de laatste stuiptrekkingen van een economie, die voornamelijk afhangt van onafgebroken kredietexpansie en monetaire stimulering. Als de muziek opeens onverwachts stopt, dan zal men opnieuw moeten beginnen. Natuurlijk zal de overheid altijd proberen om het uur van de waarheid uit te stellen. Maar er is een grens aan alle kunst en vliegwerk. De huidige, met schuld beladen, maatschappij, kan eigenlijk niet meer tegen een stootje van nog meer inflatie en hogere rente. Economische stagnatie en inflatie (stagflatie) zouden wel eens de voorbodes kunnen zijn van de definitieve neergaande spiraal.

De neergaande spiraal kan, op den duur, niet worden voorkomen. Maar er zijn, in de komende jaren, wel enkele opzienbare beleidsbeslissingen te verwachten, voordat het zover is. Die beslissingen zouden vergeleken kunnen worden met het einde van de inwisselbaarheid van de Dollar met Goud in 1971.

Tegenwoordig zijn de Dollar en het Amerikaanse handelstekort veel te hoog, terwijl het handels- en kapitaal-overschot van bijvoorbeeld China een doorn in het oog is geworden bij vele Amerikaanse beleidsmakers. Vooral de gigantische kapitaalstromen van niet-Amerikaanse partijen naar Amerika dragen bij tot een 'overgewaardeerde' Dollar. De Amerikaanse economie is nu eenmaal, relatief gezien, uiterst aantrekkelijk voor het internationale kapitaal. Daarom ligt het voor de hand, dat de toeggang tot de Amerikaanse markt zou kunnen worden belast met een 'market access fee'. Opeens zouden niet-Amerikaanse producten veel kostbaarder worden voor Amerikanen. Dit zou kunnen bijdragen tot een lagere Dollar en een lager Amerikaans handelstekort. De volgende fase in de 'deglobalisering'! De Amerikaanse markt vertegenwoordigt 25% van de wereldeconomie met 5% van de wereldbevolking. Bovendien is de Amerikaanse aandelenmarkt ruim 61% van de totale internationale aandelenmarkt-kapitalisatie.

Tegelijkertijd veroorzaken de hoge rentekosten van de staatsschuld hevige ergernis bij talloze Amerikaanse bestuurders. Denk 'out- of - the box' (buiten de kaders)! Daarom moet men, op een gegeven moment, rekening houden met een eenzijdige verlaging van het rendement (yield) van U.S. Treasuries als onderdeel van een Reset van de staatsschuld. Zo'n maatregel is mogelijk, omdat U.S. Treasuries, als het fundament van het internationale financieele systeem, hun gelijke niet kennen.

Zo is het nu eenmaal ('it is what it is')! Berust er dus maar in.DIEDERIK SCHMULL, 30 October, 2024, Westcliff-On-Sea, ESSEX, U.K.

MEDEDELING: COMMENTAREN WORDEN NU, VOORDAT PLAATSING PLAATS VINDT, PREVENTIEF GECONTROLEERD. MEN MOET ALTIJD IN GEDACHTEN HOUDEN, DAT DIT BLOG VOORNAMELIJK GERICHT IS TOT DEGENEN, DIE BELANGSTELLING HEBBEN VOOR HET INTERNATIONALE BEURSGEBEUREN. DUS COMMENTAREN OVER COVID, W.E.F., 'KLIMAATVERANDERING' OF DE OORLOGEN, WORDEN MEESTAL NIET OP PRIJS GESTELD. HET STAAT IEDEREEN NATUURLIJK VRIJ OM PERSOONLIJK EEN BEPAALDE CULTUS AAN TE HANGEN, ZONDER ANDEREN DAARMEE LASTIG TE VALLEN.

MEN KAN TE ALLEN TIJDE EEN E-MAIL (DSCHMULL@GMAIL.COM) OF EEN TWEET (VIA TWITTER, @RICKSCHMULL) STUREN NAAR ONDERGETEKENDE.

Het Blog SCHMULLADDERTJEONDERHETGRAS heeft thans 6 soorten van lidmaatschap. WORD LID! U bent van harte welkom! Uw lidmaatschap geeft recht op persoonlijk advies, regelmatige Pamfletten, lunches, borrels en belangrijke artikelen. Zie voor nadere gegevens onderaan het Blog.

DE PINGUINS VAN ANTARCTICA -- FASCINERENDE KUDDEGEEST!

https://www.youtube.com/watch?v=4PwDFddpo4c

What would $5k invested each year grow to by the age of 65 (assuming 8% annual return)? Beginning at… |

Age 25: $1.30 million Age 30: $862k Age 35: $566k Age 40: $366k Age 45: $229k Age 50: $136k

|

HET WERELDWIJDE STEENKOLENVERBRUIK OP EEN NIEUW RECORD IN 2023, VANWEGE AZIE.

Heer Schmull, kan u aan deze leek uitleggen hoe uw volgende zin concreet in het werk zou kunnen gaan?:

BeantwoordenVerwijderen"Daarom moet men, op een gegeven moment, rekening houden met een eenzijdige verlaging van het rendement (yield) van U.S. Treasuries als onderdeel van een Reset van de staatsschuld."

En wat de directe en indirecte impact daarvan kan zijn?

Dank!

@HADEWYCH VON MISES

VerwijderenDe eventuele HERSTRUCTURERING van de staatsschuld zou leiden tot een instorting van de waardering daarvan.

JEFF GUNDLACH (vermogen - $ 1,6 miljard) van DOUBLELINE (vermogen onder beheer - $ 91 miljard) stelt het volgende --

So, I’ve got this crazy idea that I want to buy only the lowest coupon treasuries, zeros if possible. Because if I have a very low coupon treasury, I don’t have to worry about being restructured. I worry that the federal government might be forced to restructure the Treasury debt. People say that’s impossible… That it is a contract… It’s illegal.

And I say, well, don’t you remember the mortgages back in 2007 2008 2009. It was illegal to modify those mortgages. It was in the prospectus of trillions of dollars of mortgage-backed securities, that these mortgages cannot be modified. But they did it.

The Federal Reserve Act of 1913 makes it illegal for the Federal Reserve to buy corporate bonds, but in 2020, they started doing it. They didn’t have to buy very much because just by doing it, the market repriced aggressively because the Fed was putting its unlimited balance sheet behind buying corporate bonds. That is perceived to be huge buying power, so they can underwrite this market. And so that happened, even though it was illegal.

It’s unconstitutional to cancel student debt, but $7.7 billion of it was cancelled yesterday, in one day alone.

So, the fact that something is viewed as a contract doesn’t mean it won’t happen because it’s been happening with regularity over the last several years, so what if, and I’m not predicting this… What if the Treasury says, hey, we’ve got all these bonds out there, and some of them are quite old and some are paying 4%, 5%, 6%?

They come out and say, “We’re in a jam.”

What if the Fed then decides that they are going to cap the yield on all Treasury’s at 1%?

If you own a 6% coupon, 20-year bond, and it gets reset down to 1%, I’m not predicting it’ll happen, but it might… If it does, you’ll lose at least 50% of your value.

People haven’t figured this out. This is a real risk.

Vooral de pensioenfondsen zouden hierdoor hard worden getroffen.

https://www.cmgwealth.com/ri/on-my-radar-gundlachs-investment-thesis/

DS

Dankuwel voor deze verheldering!

VerwijderenBeste heer Schmull. Ik vraag me af in welke assets je dan moet schuilen in zo'n neergaande spiraal. Goud, cash, kortlopende Nederlandse staatsobligaties? Met vriendelijke groet, Arjan

BeantwoordenVerwijderen@ARJAN

VerwijderenDe voorkeur gaat uit naar kortlopende Nederlandse staatsobligaties en kortlopende US Treasuries en dan steeds doorrrollen. Verder bankdeposito's tot de depositogarantie, in verband met de EU-Bail-in wetgeving bij verschillende banken, Gouden munten en baren bij een vertrouwd adres, liefst op naam en nummer en nooit thuis, en enkele defensieve aandelen met een historie van betrouwbare dividenden.

DS

Beste heer Schmull , economische vooruitzichten beter nu Trump de winnaar is ?

BeantwoordenVerwijderenAandelen weerspiegelden ook de verwachting dat Trump de financiële regulering zou versoepelen, crypto zou omarmen en producenten van fossiele brandstoffen zou steunen.

https://www.zerohedge.com/markets/markets-erupt-dow-futures-1300-dollar-soars-after-historic-trump-three-peat

@ANONIEM

VerwijderenOndergetekende is, in tegenstelling tot de meeste Europeanen, al ruim 9 jaar een enthousiast supporter van Donald Trump, ondanks alles. De hoofdreden is, dat hij de typische Amerikaanse mentaliteit vertegenwoordigt van optimisme, wat onontbeerlijk is als men in Amerika woont en werkt, zoals ondergetekende gedurende vele jaren. Als men somber en terneergeslagen is, dan heeft men 'issues' en de gemiddelde Amerikaan wil dan niets met zo iemand te maken hebben. De 'can-do' mentaliteit. Dat was juist de reden om uit Europa te emigreren.

Daarom heeft Europa een probleem. Europese reguleringen maken het veel moeilijker om successen te boeken. Succes wordt in Europa veel minder op prijs gesteld dan in Amerika, waar succesvolle burgers juist worden aanbeden.

Geen wonder, dat ondergetekende vandaag, 6 November, met tranen in de ogen, de schitterende overwinning van Trump viert. Alle anti-Trump indoctrinatie heeft averechts gewerkt!

Kisin op X slaat de spijker op zijn kop --

Americans are extremely practical people. They care about what works, not what sounds good. In Europe, we produce great writers and intellectuals. In America they produce (and attract) great engineers, businessmen and investors. Because of this, they care less about Trump's rhetoric than you do and more about his policies than you do.

https://x.com/KonstantinKisin/status/1854151133385613690

Het is daarom aan te nemen, dat de Amerikaanse MELT-UP wordt voortgezet. Uiteindelijk wordt dat helaas gevolgd door een MELT-DOWN, net zoals 1929 - 1930. Want toen werd de Smoot Hawley Tariff Act door het Congress goedgekeurd. Die tariefmuren veroorzaakten o.a. de Grote Economische Depressie van de jaren '30. Diezelfde tariefmuren dreigen weer op te doemen tijdens een Trump Administration. Dus men moet heel voorzichtig zijn, als men meegesleurd wordt in de draaikolk van de euforie, die nu waarschijnlijk volgt. Een meer dan normale kasgeldpositie, nu alles peperduur is geworden, is nu raadzaam, wat maar enkelen aanbevelen.

DS

Bedankt heer Schmull , voor u uitgebreide antwoord.

Verwijderengeachte heer Schmull,

BeantwoordenVerwijderenIs het al tijd om de uraniumaandelen of ETF weer op te pakken en zo ja de uraniumminers of de juniors? Hoor graag. ik denk dat de afgelopen dagen weer duidelijk is geworden dat wind en zon onvoldoende zekerheid bieden in de EU en schat in dat ook Trump wel meer kernenergie zal willen. Groet Streetrunner

@STREETRUNNER

VerwijderenAbsoluut. Het aantal kernreactoren, vooral die van de nieuwe generatie (Generation IV vanaf 2030), zal in de komende decennia overal scherp toenemen. Vooral China's expansie lijkt indrukwekkend. Deze trend is niet onopgemerkt gebleven. CAMECO (CCJ) is in de laatste 4 jaar met 500% gestegen. Verder liggen vele uraniumreserves in exotische gebieden, zoals Niger (coup!) en Kazakhstan. Er is ook een ETF voor uraniumjuniors van Sprott (URNJ). Dus voor de langere termijn kan een relatief speculatieve belegging zeker zin hebben.

DS

Dag meneer Schmull,

BeantwoordenVerwijderenHet gaat nu wel erg hard met die Bitcoin. Gaan de reguliere banken hier geen last van krijgen? Het lijkt wel of alle jongeren Bitcoin bezitten. De koersstijging van MicroStrategy is ook ongekend.

@ANONIEM

VerwijderenVele reguliere banken, vooral die on-line, zijn allang betrokken bij digitaal geld, zoals Bitcoin. Niemand wil die boot missen in een klimaat, waarin speculatie hoogtij viert. Bovendien is Trump nu ook overstag, terwijl zijn Vice-President, J,D, Vance, allang belegde in Crypto's. 'The golden age for Crypto currencies' is al aangekondigd. Elon Musk (netto vermogen - $ 300 miljard) was ook allang heel actief op dit gebied (Dogecoin - plus 78% deze week!). We moeten afwachten, hoe dit allemaal eindigt. Jurrien Timmer van Fidelity voorspelt, dat Bitcoin in 2033 zelfs $ 1 miljoen waard zou kunnen zijn op basis van het aantal gebruikers (Metcalfe's law)(https://en.wikipedia.org/wiki/Metcalfe%27s_law). Verder geloven sommigen, zoals Tom Lee (Fundstrat), dat Bitcoin een strategische rol kan spelen bij het beheersen van de staatsschuld -- https://coingape.com/fundstrats-tom-lee-bitcoin-could-offset-us-deficit-serve-as-treasury-reserve/ .

DS

We zullen zien.

DS

dat betekend dat er een ponzi systeem (Crypto nieuwe intreders bepalen de koers niet het product zelf, namelijk software) bestaat dat iedereen rijk maakt??? Net als de befaamde tulp in de 17de eeuw? Dat eindigde niet best!

VerwijderenDank voor uw antwoord, info en natuurlijk ook uw artikelen. We leven in een bijzondere tijd.

Verwijderen@ANONIEM

VerwijderenGold is the money of kings, Silver is the money of gentlemen, barter is the money of peasants, debt is the money of slaves, bitcoin is the money of fools

DS

Deze is heel erg goed heer Schmull.

VerwijderenBen het helemaal met u eens!

Bedankt trouwens weer voor het voortreffelijke stuk wat u weer heeft geschreven.

Met vriendelijke groet'

Stefan Bijlsma.

https://charleshughsmith.blogspot.com/2024/11/the-cost-of-owning-home-is-soaring.html?m=1

BeantwoordenVerwijderenBeste heer Schmull'

BeantwoordenVerwijderenWat holt Nederland toch hard achteruit.

Letterlijk en figuurlijk!

Wij hebben straks niets meer te vertellen in ons eigen land. Weggejaagd door een soort volk wat zijn eigen cultuur boven onze cultuur verheerlijkt!

De geschiedenis herhaald zich hopelijk niet maar ik hou mijn hart vast!

De euro gaat ook door het putje! Hoge inflatie in Europa als we geen recessie of depressie krijgen!

Met vriendelijke groet'

Stefan Bijlsma.

@STEFAN BIJLSMA

VerwijderenNederland is vooral afhankelijk van de economische situatie van Duitsland. Die is niet erg rooskleurig, maar de komende Duitse verkiezingen kunnen alles opeens veranderen. TRUMP's verkiezing zou wel eens voor Europa positief kunnen uitpakken. Het verwachte bedrijfsvriendelijke klimaat in Amerika met behoorlijke belastingverlagingen plus het opdoeken van talloze reguleringen zou de gehele wereldeconomie ten goede komen. Nederland in het bijzonder is enorm afhankelijk van die wereldhandel, die dan de wind mee krijgt. Er is ook nu eindelijk uitzicht op het einde van Oekrainische oorlog, met waarschijnlijk het opgeven van wat grondgebied, zoals de Krim en Donetsk, zoals destijds aanbevolen door wijlen Kissinger. Dan heeft Europa weer kans op alle voordelen van vrede, inclusief lagere energieprijzen. Natuurlijk schermt Trump met tariefmuren, maar dat lijkt deel van zijn onderhandelingstactiek. Verder krijgt men ook steeds meer genoeg van de miljardenverslindende klimaatcultus, waardoor er kapitaal vrijkomt voor de gemiddelde burger, die tot nu toe gebukt gaat onder een prijsniveau, dat minstens 30% hoger ligt dan enkele jaren geleden. Ook moet men de mogelijk drastische bezuinigingen van de Amerikaanse bureaucratie ( een-derde?) door Elon Musk niet onderschatten, want dat krijgt navolging in Europa. Argentinie heeft al aangetoond, hoeveel effect dat heeft op de staatsbegroting (inflatie in nauwelijks 1 jaar van 25% naar 4%!). Uiteindelijk zal Europa wel meer moeten betalen voor o.a. defensie (Ierland besteedt slechts 0.24% van haar BBP!), maar daar komt ook ruimte voor.

DS

Geachte Diederik

VerwijderenAls u verwachtingen kloppen , dan begrijp ik hieruit , dat economisch gezien we in rustiger vaarwater terecht gaan komen. Dus geen wereld recessie/depressie met deflatie in de komende jaren ?

Albert

Beste heer Schmull'

VerwijderenWe blijven ook zeker positief. En hopelijk krijgt u gelijk. De keuze van de USA was overduidelijk!

En Trump heeft ook dik en dik gewonnen. Het is te hopen dat wij ook En andere koers gaan varen in Europa. We moeten afscheid nemen van dat linkse woke volk en die klimaat waanzin! Hopelijk is het al niet te laat!

Bedankt heer Schmull voor u heldere uitleg!

Met vriendelijke groet'

Stefan Bijlsma.

@ALBERT

VerwijderenDe schitterende overwinning van TRUMP opent de deur voor een wereldwijde economische hausse en een MELT-UP in alle markten, behalve die van obligaties, die het moeilijk zullen krijgen door een nieuwe golf van inflatie. Maar het lijkt wel helaas op een BOOM/BUST scenario, zoals 1928/1929, gevolgd door de jaren '30.

DS

Heer Schmull, dan zouden we (na Covid19) alsnog de Roaring (ipv Pooring) Twenties krijgen, zoals in de jaren 1920-29 nà de Spaanse Griep-epidemie van 1918-20? Maar mankeren we dan geen Silent Depression à la 1920-1921? Of moeten we nu toch nog eerst een serieuze dip (eurocrisis 2.0? recessie in de VS?) verwerken?

Verwijderen@HADEWYCH VON MISES

VerwijderenIn 2008 wankelde het financieele systeem. Sindsdien is het klassieke monetair beleid verlaten. Dat werd nog erger, nadat COVID de kop opstak. Daarna kregen opeens aanhangers van MMT vrij spel --

https://blogs.lse.ac.uk/lsereviewofbooks/2020/06/22/book-review-the-deficit-myth-modern-monetary-theory-and-the-birth-of-the-peoples-economy-by-stephanie-kelton/

Dus nu is de kans heel groot, dat TRUMPENOMICS een ware Euforie veroorzaakt, die los staat van de werkelijke economie -

https://www.worldfinance.com/strategy/government-policy/the-global-effects-of-trumpenomics

We zullen zien.

DS

Ik vermoed dat het einde van de oorlog in Oekraïne pas in zicht komt als Rusland haar doelen heeft bereikt. Trump of wie dan ook kan daar geen enkele rol van betekenis in spelen. De Russen hebben onderhand wel door dat het westen niet te vertrouwen is (Minsk 2), Totale overgave beeindigt de strijd, of Europa moet zich er nog mee willen bemoeien, dan duurt het wat langer. Het eindresultaat verandert er niet door.

VerwijderenI'm German.

BeantwoordenVerwijderen16 years ago, the EU and US economies were neck and neck.

Today, the US economy is 50% larger than the entire EU combined.

Here's the devastating truth behind Europe's ongoing economic suicide 🧵:

https://x.com/itsolelehmann/status/1856759960648257765

Duitsland zou 600 miljard euro hebben bespaard als...

VerwijderenDuitsland was trouw gebleven aan kernenergie, het zou 600 miljard euro hebben bespaard en meer elektriciteit hebben geproduceerd zonder CO₂-uitstoot.

https://x.com/VanEmmerickKris/status/1857430857293664292

BeantwoordenVerwijderenIf you really want to "ensure [our] tax dollars will be spent wisely," find the $20+ TRILLION the Department of Defense has stolen from American taxpayers. (1/7)

In this clip from a recent interview with Shannon Joy (

@ShannonJoyRadio

), investment banker,

https://x.com/SenseReceptor/status/1857875370529128842

Heerlijk is X! Watch 2007 video of Senator Joe Biden clarifying that 2024 President Joe Biden has committed an impeachable offense by authorizing US supplied and targeted missiles to attack the sovereign country of Russia.

BeantwoordenVerwijderenhttps://x.com/RepThomasMassie/status/1859265474095165541

Beste heer Schmull,

BeantwoordenVerwijderenHoe groot acht u de kans dat Japan weer een poging aat wagen om de rente te verhogen? De laatste keer veroorzaakte dat nogal een paniek met de 'carry-trade' en Japan CPI (core) is sterker dan men verwachtte. Zit het er realistisch gezien nog in of was dat de laatste stuiptrekking mbt een rate hike met al de damage/chaos die dit teweeg bracht?

Mvg

@ANONIEM

VerwijderenSinds Maart, 2024, is de Japanse rente, na 17 jaar, niet meer negatief. Die negatieve rente was nooit positief voor de binnenlandse economie. Het was een belasting voor Japanse banken om het aantal banken te verminderen. Deposito's kregen nooit negatieve rente. Krediet werd extra belast en krediet werd duurder. Daardoor werd de stijging van bankkrediet bij kleinere banken, gedurende tientallen jaren, tegengehouden. Eigenlijk zou de rente fors moeten stijgen om enig effect te hebben, maar de Bank of Japan, in tegenstelling tot de Ministry of Finance, is niet geinteresseerd in het wel en wee van de Japanse economie. Alles draait om de Japanse Yen. De Yen daalde zelfs NA de eerste rentestijging. De BOJ is echter onafhankelijk en sterilizeert de valuta om de Yen relatief zwak te houden (door Yen te verkopen en USD te kopen). Amerika ziet Japan dus als bondgenoot om de USD relatief sterk te houden, vooral na de gigantische Amerikaanse Kwantitatieve Verruiming (QE) van 2019 en om de Ministry of Finance in de wielen te rijden. Bovendien groeit het totale Japanse bankkrediet nu sneller dan dat van de Amerikaanse FED. Daarom is de rol van de rente relatief beperkt. Verder is en blijft de Yen Carry Trade zo enorm groot, als financierder van handel en markten, want de beleidsmakers willen ervoor zorgen, dat de Yen en de Japanse rente relatief zwak blijven tegenover de rest van de wereld.

DS

Bitcoin is the money of fools, gaf u aan. Maar daamee qualificeert u dan nu toch ook uw favoriet dhr. Trump? Hoe moet ik dat zien, mijnheer Schmull? Zie ook het artikel in deze link:

BeantwoordenVerwijderenVan een dubbeltje naar (bijna) een ton, steeds meer voet aan de grond voor bitcoin - https://nos.nl/l/2545394

Arno

@ARNO

VerwijderenDe marktprijs van iets betekent niet, dat het ook zoveel waard is. Talloze zaken raken op den duur uit de gratie en worden 'gevallen engelen'. Maar er is niets zo verrukkelijk als iets, wat niets waard is, zoals Bitcoin, omhoog wordt gestuwd met een bijna godsdienstige passie. Discussies hierover met degenen, die een hersenspoeling hebben ondergaan, zijn verloren tijd. Zelfs als Bitcoin op weg is van $ 98,000 naar $ 13 miljoen in 2045 (Saylor van MicroStrategy), dan bevinden de Bitcoin-gokkers zich op uiterst glad ijs, want 'het is te mooi om waar te zijn'. De geschiedenis leert, dat zoiets altijd uiteindelijk heel triest eindigt.

Natuurlijk heeft TRUMP zijn scepsis tegenover Cryptos laten varen, omdat vele van zijn kapitaalkrachtige supporters allang hevig betrokken zijn bij dit speculatieve spel (net zoals de kettingbrieven van de jaren '70 en net zoals elke stoelendans), waardoor hij aan Crypto-gokkers uitzicht biedt aan een regiem met weinig of helemaal geen regels. Daarom kon hij de verkiezingen winnen met een relatief klein budget (slechts eenderde van dat van de oppositie).

Over 10 of 20 jaar of wel veel eerder, eindigt Bitcoin en elke andere Crypto op NUL. Men kan kopen, maar niet meer verkopen. De HODLERS ('hold on for dear life') met $ 10 miljoen 'winst' of meer (50% van de 'wallets'!) weigeren nu al om te verkopen. Dus als de wind eenmaal draait, om welke reden dan ook, dan wordt dat een ongelooflijk schouwspel van onverzadigbare hebzucht. Maar het kan ook zijn, dat de macht achter de schermen (NSA, deel van de CIA? NSA was de uitvinder van de hash algorithm -- SHA-2, hetzelfde als die van Bitcoin -- SHA256 --) opeens besluit om het gehele zooitje in beslag te nemen, want het was altijd al een honingpot ('honey pot') voor arme dwazen net zoals Epstein island voor naieve beroemdheden, die gemakkelijk konden worden gechanteerd, en de A-listers, die niet genoeg konden krijgen van de 'freak-off parties' met minderjarigen van Sean 'DIDDY' Combs.

Dus houd je beide voeten op de grond!

DS

https://www.kitco.com/news/article/2024-11-22/texas-proposes-gold-and-silver-backed-currencies-compete-fiat-money

BeantwoordenVerwijderenhttps://www.mcoscillator.com/learning_center/weekly_chart/sunspots_a_driver_of_unemployment/

BeantwoordenVerwijderen

BeantwoordenVerwijderenVanaf 2025 wil

@Minister_FIN

de forfaitaire rendementen op overig vermogen verhogen naar 7,66%. Dat komt neer op 2,75% vermogensbelasting 😳 ! Reden is het compenseren vd belastingtegenvaller in box3 agv de tegenbewijsregeling. Waar is

@VVD

in GODSNAAM mee bezig ?

https://x.com/RBwoningmarkt/status/1867684392803434652

https://x.com/jacksonhinklle/status/1871255220891873661

BeantwoordenVerwijderenGeachte heer Schmull, wat voor invloed heeft dat voor de koers van de IDR?

Gr, Rob