DE LONT IN HET KRUITVAT

Inmiddels is het totale rendement van de 30-jarige U.S. Treasury en dat van de 10-jarige U.S. Treasury, sinds de Grote Financieele Crisis in 2008, in rook opgegaan. De waardedaling, in de laatste 3 jaar, bedroeg liefst 50% respectievelijk 25%. De lont van 'monetaire verkrapping' door middel van een scherp hogere rente en van kwantitatieve geldverkrapping heeft dus zijn uitwerking op de obligatiemarkt niet gemist. Ook de markt van onroerend goed is niet onberoerd gebleven. De beurskoersen, echter, lijken nog steeds extra kwetsbaar. De vermindering van speculatieve posities, die zich hadden opgestapeld tijdens de periode van nul- en negatieve rente, neemt wat meer tijd in beslag. Laat er geen misverstand over bestaan --- de lont is aangestoken. De knal volgt nog. Er is geen enkele garantie, dat het traditionele herstel in beurskoersen aan het eind van het jaar en tijdens een Amerikaans verkiezingsjaar (2024) werkelijk doorgaat.

Natuurlijk lijkt de 30-jarige U.S. Treasury nu veel aantrekkelijker geprijsd. Na een dramatische periode van scherp stijgende rendementen van Treasuries met korte looptijden, vindt er, historisch gezien, een fors herstel plaats in Treasuries met langere looptijden. Maar vergeet niet, dat zo'n herstel waarschijnlijk gepaard gaat met aanzienlijke wisselvalligheid ('volatility'). De zeer onzekere geopolitieke situatie kan roet in het eten gooien. Dat laatste is door de financieele markten vaak lastig in te schatten.

(StLOUISFED) - DE RENTE OP DE STAATSSCHULD STIJGT EXPONENTIEEL.

(WOLFSTREET) - HET RENDEMENT VAN DE 30-JARIGE U.S. TREASURY IS, VOOR HET ERRST IN 16 JAAR, OMHOOG GESCHOTEN NAAR 5%!

In tegenstelling tot de algemene verwachting, is er voorlopig nog bar weinig terecht gekomen van een verbeterde stemming in de obligatiemarkt. Niemand hecht veel geloof aan de officieele inflatiecijfers. Vele prijzen zijn, in de afgelopen 10 jaar, met 100% gestegen, niet met 10% of zo. Centrale Banken blijven zelf immers netto-verkopers van hun eigen staatsleningen, die zij in portefeuille hebben, om die hardnekkige inflatie in toom te houden. Dat proces is pas begonnen! Detox heet dat. Het financieele systeem moet worden ontdaan van alle monetair verruimende gifstoffen, anders is het einde daarvan in zicht. Ontwenningsverschijnselen? Wen er maar aan!

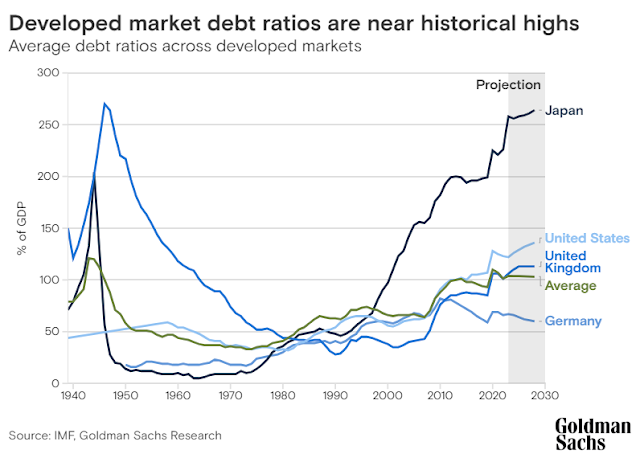

Bovendien lopen begrotingstekorten nu al uit de hand. Dat komt ook, vanwege de steeds stijgende rentekosten van de staatsschuld. Die rentekosten stijgen nu veel sneller dan de staatsschuld zelf, terwijl de belastinginkomsten achterblijven. Staatsleningen zijn alleen te slijten tegen steeds hogere rendementen, met een dienovereenkomstige waardedaling voor bestaande staatsleningen. Geloof het of niet, de rit naar een normale rente is pas begonnen. Erger nog, de wereld is op weg naar rentes, die veel hoger zijn dan normaal. Naarmate men minder kredietwaardig wordt, moet men dokken. Als gevolg daarvan, wordt de wereld nu ruw wakker geschud.

(UBS) - GLOBAL YIELDS AT DECADE-HIGHS!

De Centrale Bank van Argentinie, een land met 45 miljoen inwoners en een jaarlijkse inflatie van ruim 100%, moest de rente onlangs verhogen naar 133%. Tussen 1880 en 1929, beleefde het land een ongekende economische groei. In 1913, behoorde het tot een van de rijkste landen ter wereld. Ondanks haar instabiliteit sinds de jaren '30, was het Bruto Nationaal Product per hoofd der bevolking tot 1962, hoger dan die van Oostenrijk, Italie, Japan en Spanje. Toch is het land, in het verleden, regelmatig in gebreke gebleven, met de ene devaluatie na de andere. Dit zou een waarschuwing moeten zijn voor degenen, die de stricte regels voor een staatshuishouding met voeten durven te treden. Wanbetaling wordt dan het eeuwige spook.

Nu de algemene rente eindelijk 'normaliseert', kan men, in ieder geval, lekker opgewekt achterover gaan zitten en genieten van een aardige vergoeding. Het rendement van een Treasury, met een looptijd van 3 maanden, is nu al boven de 5%. Er zit nog veel meer in het vat. Over 3 maanden is het weer kassa, baby. De rente blijft, voor onbepaalde tijd, in de lift. Kasgeld, zoals 3-maands staatsleningen, is koning als de wereld dreigt te verzuipen in een tsunami van schuld. De markt voor schuldpapier heeft geen ruimte meer voor een schappelijke rente. De wereld is veranderd. Geld uitlenen is riskanter geworden.

Of is de boodschap van de obligatiemarkt juist positief? Hogere obligatierendementen verdisconteren vaak ook een mogelijk economisch herstel. De recessie van begin 2021 lijkt immers voorbij. De Amerikaanse consumentenbestedingen vallen mee. De winst en omzet van het Amerikaanse bedrijfsleven hebben, ondanks alles, een record hoogte bereikt. De productiviteitsgroei is indrukwekkend en zou wel eens kunnen blijven verrassen in verband met o.a. Artificial Intelligence (AI), digitalisering en automatisering. Verder moet de huidige trend naar een oorlogseconomie ook niet worden vergeten. Het angstgevoel voor een 'onvermijdelijke' recessie is straks wellicht voorbij. Wie weet!

Verder moet het toch duidelijk zijn, dat het 'gratis geld', gedurende bijna 14 jaar, eigenlijk een funest monetair beleid is geweest. Alle discipline verdween. Krediet liep de spuigaten uit. Investeringen kwamen terecht in onproductieve activa. Het leidde tot wilde speculatie op allerlei gebied. Waanzinnige ongelijkheid in vermogen en inkomen was het gevolg. Grote bedrijven werden, via fusies en overnames, nog veel groter en het midden- en kleinbedrijf werd uitgehold. De middenklasse, die de basis vormt van een ontwikkelde maatschappij, krijgt het straks hard te verduren, zodra de explosie in huizenprijzen een 'eendagsvlieg' blijkt. Daarom viel de economische groei ook heel erg tegen vergeleken met die in de jaren '80 en '90, toen de rente veel hoger was. Toen de onafwendbare inflatie eenmaal de kop op stak, was het sprookje uit. Schaam u, Centrale Bankiers en politici!

Staat de wereld weer eens in brand? Is die lange lont ook aangestoken? Bij een wereldbrand is het meer dan ooit zaak om zelf voor de nodige afleiding te zorgen. Ze doen maar. Laat het uitrazen. Er is geen kruid tegen gewassen. Propaganda en hersenspoeling verkorten het leven en kosten te veel energie. Men kan beter een stuk hardlopen.

Er zijn talloze manieren om het gevoel van machteloosheid kwijt te raken. Dus men moet zich allereerst bewust zijn van de eigen onmacht om enige invloed uit te oefenen op de gang van zaken. Daarna loslaten. Wees niet bang. Men wil niet overgeleverd worden aan wat anderen doen of niet doen. Iedereen heeft nu eenmaal een eigen agenda. Soms is er sprake van collectieve waanzin. Dan raakt de wereld uit haar evenwicht. Gok erop, dat het meevalt. Maar wees wel voorbereid.

(READER'S DIGEST)

DIEDERIK SCHMULL, 18 October. 2023, Westcliff-On-Sea, ESSEX, U.K.

MEDEDELING: COMMENTAREN WORDEN NU, VOORDAT PLAATSING PLAATS VINDT, PREVENTIEF GECONTROLEERD. MEN MOET ALTIJD IN GEDACHTEN HOUDEN, DAT DIT BLOG VOORNAMELIJK GERICHT IS TOT DEGENEN, DIE BELANGSTELLING HEBBEN VOOR HET INTERNATIONALE BEURSGEBEUREN. DUS COMMENTAREN OVER COVID, W.E.F. OF DE OORLOGEN, WORDEN MEESTAL NIET OP PRIJS GESTELD.

WELGEMANIERDHEID STAAT OP DIT BLOG VOOROP IN VERBAND MET MOGELIJKE AANSPRAKELIJKHEID VOOR REACTIES.

MEN KAN TE ALLEN TIJDE EEN E-MAIL (DSCHMULL@GMAIL.COM) OF EEN TWEET (VIA TWITTER, @RICKSCHMULL) STUREN NAAR ONDERGETEKENDE.

Het Blog SCHMULLADDERTJEONDERHETGRAS heeft thans 6 soorten van lidmaatschap. WORD LID! U bent van harte welkom! Uw lidmaatschap geeft recht op persoonlijk advies, regelmatige Pamfletten, lunches, borrels en belangrijke artikelen. Zie voor nadere gegevens onderaan het Blog.

Hopelijk vinden er in 2023 weer enkele presentaties plaats. Het wordt hoog tijd om alle Blogleden en Bloglezers nog eens persoonlijk te woord te staan!

(BLOOMBERG) - DE OLIEPRIJS LIJKT IN DE KOMENDE JAREN SCHERP TE ZULLEN STIJGEN. ONDANKS ALLES, IS EEN PRIJSSTIJGING VAN 100% VOOR 2030 NIET UITGESLOTEN.

(BILELLO) - VALUTA-DEVALUATIES TEN OPZICHTE VAN DE AMERIKAANSE DOLLAR IN DE LAATSTE 10 JAAR!

Beste heer Schmull,

BeantwoordenVerwijderenAs many of you know, I have been uncomfortable about how extremely data-dependent this #FederalReserve has been, and remains...especially given the obvious point that its tools operate with a lag (together with its lack of strategic vision and an inappropriate Monetary Policy Framework).

This discomfort increases at economic/technical inflection points.

Wat vindt u van de aanhoudende kritiek van Mohamed El Arian op de FED'S policy?

Mvg

As many of you know, I have been uncomfortable about how extremely data-dependent this #FederalReserve has been, and remains...especially given the obvious point that its tools operate with a lag (together with its lack of strategic vision and an inappropriate Monetary Policy Framework).

This discomfort increases at economic/technical inflection points.

@ANONIEM

VerwijderenGoede vraag! Het probleem bij 'data dependent' is, dat vele 'data' onbetrouwbaar zijn gebleken en onderhevig zijn aan herziening, soms wel meerdere malen. Dat verklaart, waarom het monetaire beleid de plank vaak misslaat. Werkloosheidscijfers zijn berucht om hun twijfelachtigheid. Maar ook inflatiecijfers, die meestal niet overeenkomen met de realiteit. Als de FED de rente te laag hield, vanwege inflatiecijfers, die later weer worden herzien en moeten worden verhoogd, dan ontstaan er gevaarlijke bubbels, zoals die van huizenprijzen. Verder gelooft toch bijna niemand in de cijfers van het Bruto Nationaal Product, die een slag in de lucht kunnen blijken te zijn. Het beleid moet juist vooruitkijken, net zoals de meeste partijen gedwongen zijn om te doen!

DS

Heer Schmull, hoe zwaar moet de steeds hogere rente wel niet wegen op commercieel (en ander) vastgoed, hoe diep zitten pensioenfondsen op verlies op hun Treasuries, enz. ? Hoelang nog vóór deze explosieve cocktail een implosie van het financiële systeem volgt? Mijn vraag: trekken Centrale Banken dan de kaart van de bail-out? En zal dat blijken de foute kaart te zijn? En wie doet het licht uit?

BeantwoordenVerwijderen@HADEWYCH VON MISES

VerwijderenBij een faillissement gaat het licht vanzelf uit. Men wordt een pariah en alle deuren gaan dicht. Tenzij anderen vrezen te worden meegesleurd, want dan komt er een soort Bailout. Zie Griekenland. Dat land beleefde een economische depressie van 10 jaar (2007 - 2017), nadat daarvoor het BNP per hoofd der bevolking, 10 jaar lang, jaarlijks met liefst 30% gestegen was. Na een feest, komt de kater. Ondanks de 'hulp' van het IMF, ging het land toch 'failliet' in 2015. De les was, dat economische groei, welke gefinancierd was met excessieve schuld, uiteindelijk in tranen eindigt. Als de (meestal zwakke!) beleidsmakers tijdig op de rem hadden gestaan en paal en perk hadden gesteld aan excessief krediet, dan was dat nooit gebeurd. Dus degenen, die hopen op een massieve Bailout bij de volgende crisis, hebben niets geleerd van het verleden. Voorlopig is de wereldeconomie weliswaar verzwakt, maar Amerika, met slechts 3% van de wereldbevolking, zorgt ervoor, dat de trein nog in beweging blijft. Zelfs China laat het nu afweten, want XI wil terugkeren naar de pure ideologie van Mao. Momenteel vindt er een herhaling plaats van de jaren '70, met steeds hogere rente en hardnekkige inflatie, maar de kans, dat dat wordt gevolgd door een mini-depressie, gelijk aan 1980 tot 1982 of zelfs iets veel groters, is heel groot. Dus -- schuld afbouwen!

DS

https://zensecondlife.blogspot.com/2023/10/hard-landing.html?m=1

BeantwoordenVerwijderenbeste heer schmull

BeantwoordenVerwijderenu zegt hoge rente en hoge inflatie, kunnen overheden dan nog wel aan hun verplichtingen voldoen in verband met sociale progamma's? is belastingverhoging dan weer een optie?

mvg dieter

@DIETER

VerwijderenDe overheid kan altijd aan haar verplichtingen voldoen, want zij heeft het monopolie over de geldschepping. Maar die geldschepping is juist de oorzaak geweest van de te hoge inflatie. De prioriteit is dus nu de bestrijding van inflatie. Dat is niet pijnloos. Dat betekent ook, dat bezuinigingen en belastingverhogingen onontkoombaar worden. Daarom is er een hele sobere periode op komst. Net zoals de periode na de Tweede Wereldoorlog. Het duurde heel lang, voordat de oorlogsschuld, als percentage van de economie, eindelijk weer daalde. Verder zijn alle beloftes natuurlijk niet automatisch, als de omstandigheden veranderen. Dat betekent, dat stijgende pensioenen en de klimaatzwendel, zoals Net Zero, zullen moeten worden bijgesteld. Belastingverhogingen, hoe impopulair ook, zijn onvermijdelijk. Na de Tweede Wereldoorlog werden hogere inkomens met 70% + belast. Tenslotte komen er 'tijdelijke' ingrepen in de rente, zoals Yield Curve Control (YCC), om de stijging van de rente tegen te houden plus prijscontroles op alles. Maar dat laatste leidt tot schaarste. Toch zal de overheid, gedurende enige tijd, alles proberen.

DS

Beste heer Schmull,

BeantwoordenVerwijderenWe aanschouwen op dit moment een historische val van US long term treasuries. Hoewel ik de mechanics begrijp van waarom dit gebeurt vraag ik me wel af wanneer er een moment komt om in te stappen of zijn deze assets op de medium term 'uninvestable'?

Mvg

@ANONIEM

VerwijderenAls er een harde landing zou komen, dan schitteren de Lange Termijn Treasuries. Vooralsnog laat zo'n scenario op zich wachten. Zou zoiets echt gebeuren, terwijl er oorlogen woeden en verkiezingen in 2024 aanstaande zijn? Mijn vermoeden is, dat de onzekerheden zo groot zijn, dat alles nog niet is ingeprijsd. Maar men kan altijd een begin maken met een positie. Gestaffelde aankopen lijken het beste.

DS

U bedoelt wellicht het kruitvat. Bij mijn weten is Kruidvat een Nederlandse winkelketen.

BeantwoordenVerwijderen@WILLEM

VerwijderenExcuses! Is inmiddels gecorrigeerd.

DS

https://www.msn.com/nl-nl/geldzaken/nieuws/economie-trekt-aan-in-2024-koopkracht-stijgt/ar-AA1iCqsw

BeantwoordenVerwijderenIk zie niet in hoe , u wel ?

@ANONIEM

Verwijderen'Voorspellen is moeilijk, vooral van de toekomst.' (Niels Bohr).

S&P Global hanteert vele verschillende scenarios, maar is over het algemeen vrij voorzichtig geweest. Zij hadden allang gerekend op een wereldrecessie, zoals vele anderen. Maar die lijkt uitgesteld. Toch hebben we al een 'rolling recession' achter de rug in verschillende sectoren. Nederland is zonder meer een rijk land, maar zeer gevoelig voor de wereldeconomie. Dus die verwachte wereldrecessie moet men niet uitsluiten, eventueel na de Amerikaanse verkiezingen in 2024.

DS

Ik weet het niet wat ik nu allemaal nog moet geloven , hoor al jaren dat er een grote crisis aankomt , vergelijkbaar met de jaren 30 , maar verlopig gebeurd er helemaal niets.

Verwijderen@ANONIEM

VerwijderenYardeni -- From a rolling recession to a rolling recovery.

https://moneylifeshow.libsyn.com/edward-yardeni-rolling-recessions-yes-but-also-rolling-recoveries

Stilte voor de storm?

DS

Heer Schmull, u hebt het niet zo voor een 'debt jubilee' (toch?), maar wat vindt u van deze video (vanaf 8'10"), waarin ook een 'government debt jubilee' opgeworpen wordt?

BeantwoordenVerwijderenhttps://www.youtube.com/watch?v=qn9YkwX0Hew

@HADEWYCH VON MISES

VerwijderenEr komt echt geen Debt Jubilee. Er komt, in de komende 5 tot 10 jaar, een vermindering van de schuld, als percentage van het BNP, net zoals na de Tweede Wereldoorlog. Dat wordt bereikt door een combinatie van hogere belastingen, bezuinigingen en verandering van de beloftes van de overheid, zoals een hogere pensioenleeftijd, etc. Maar op korte termijn wordt die schuld juist veel hoger, omdat de economie wordt straks bepaald door hogere defensie-, infrastructuur- en klimaatzwendel-uitgaven. Lees liever de veel meer deskundige JOHN MAULDIN --

https://www.mauldineconomics.com/frontlinethoughts/debt-catharsis

Verschillende artikelen over de Supercycle of Debt zijn de moeite waard.

DS

Dank!

BeantwoordenVerwijderenAlleen Nederland heeft een stikstof probleem: https://twitter.com/Miss_Royal73/status/1718354232036770280?s=20

BeantwoordenVerwijderenBuckle up! World war 3 is coming:

BeantwoordenVerwijderenWhat did Einstein say about World War 3?

Albert Einstein is often quoted as having said: "I know not with what weapons World War III will be fought, but World War IV will be fought with sticks and stones".

https://x.com/Schizointel/status/1718206918215299362?s=20

Gaat dit gevolgen hebben voor de dollar ?

BeantwoordenVerwijderenhttps://www.zerohedge.com/commodities/de-dollarization-china-completes-first-digital-yuan-purchase-cross-border-oil

@ANONIEM

VerwijderenDe trend om olie te betalen in YUAN, zoals China doet bij de olie uit Rusland, is voorlopig geen bedreiging voor de Dollar. De YUAN is tegenover de Dollar in 2023 scherp gedaald, zoals alle valuta's trouwens. De Dollar is King, want er zijn geen kapitaalcontroles, zoals bij de Yuan en de Roebel, terwijl de markt voor Yuan buiten China nog relatief beperkt is.

DS

Tipping point in 2025? (volgens James Türk)

BeantwoordenVerwijderenhttps://www.fgmr.com/heading-toward-another-us-government-default/

Maarten Verheijen schrijft daarover het volgende:

Als je het relatief bekijkt, injecteert Yellen 8% aan fiscale stimulus in de economie. Of anders gezegd: de Amerikaanse economie zou 8% kleiner zijn wanneer de overheidsuitgaven beperkt zouden zijn tot de belastingontvangsten.

8%! Dat is nogal wat. Zelfs tijdens de kredietcrisis daalde het BNP maar een kleine 5% en dat was genoeg om heel het financieel systeem in een zwart gat te trekken.

De VS leeft op te grote voet en financiert de alsmaar oplopende tekorten met alsmaar stijgende schulden. En aangezien er steeds minder kopers zijn voor die schulden, stijgt de rente.

Tot in 2025 het feest wel moét aflopen als er meer dan 30% van de belastinginkomsten betaald moet gaan worden aan rente.

Wouter

@WOUTER

VerwijderenKenmerkend voor de Amerikaanse mentaliteit, in tegenstelling tot die van de meeste andere landen, is, dat men niet terugschrikt voor harde maatregelen, als het zover is. Dus reken maar op vuurwerk in de komende paar jaar om de Amerikaanse hegemonie veilig te stellen, ongeacht de schijnbare gevolgen, vooral voor andere landen. 'Doormodderen' is nooit vol te houden en wordt in Amerika veel minder geaccepteerd dan elders. Dat komt, omdat Amerikanen geneigd zijn om de knoop door te hakken en weer met een schone lei te beginnen. Daarom is een herhaling van de economische depressie van de jaren '30 eerder te verwachten dan hyperinflatie.

DS

Heer Schmull, we focussen vaak op een (al dan niet) machtswissel VS/China, maar wat is uw visie op (beleggen in) India?

BeantwoordenVerwijderenDank voor uw inzichten!

@ANONIEM

VerwijderenINDIA is al heel lang favoriet bij vele institutionele beleggers. In de laatste jaren, is het ene optimistische researchrapport na de andere verschenen. Maar de SENSEX-index is in de laatste 15 jaar reeds gestegen met 600%. Dus voorzichtigheid is geboden. INDIA is een thema voor de langere termijn voor degenen, die het avontuur niet schuwen.

https://tradingeconomics.com/india/stock-market

INDIA - 2031 GROWTH OUTLOOK (Morgan Stanley)

https://www.morganstanley.com/ideas/investment-opportunities-in-india#:~:text=Investing%20in%20India%20is%20a,energy%20shortages%20and%20commodity%20volatility.

DS

BREAKING: Iowa's Citizens Bank closed by federal regulators, 6th U.S. bank failure this year

BeantwoordenVerwijderenIT BEGINS 👀👀👀

@ANONIEM

Verwijderenhttps://www.fdic.gov/resources/resolutions/bank-failures/failed-bank-list/citizensbank.html#:~:text=On%20Friday%2C%20November%203%2C%202023,a%20financial%20institution%20is%20closed.

DS