MET LEDE OGEN

Is het leven tegenwoordig misschien een beetje te spannend? Men zou vele ontwikkelingen met lede ogen kunnen aanzien. De prijzige aandelenmarkten blijven tegenwoordig maar stijgen ('Melt-Up') op basis van hogere waarderingen (hogere koers/winstverhoudingen), alsof er geen vuiltje aan de lucht is. Meer dan 40% van de reele winstgroei van het Amerikaanse bedrijfsleven tussen 1989 en 2019 was te danken aan lagere rentekosten en lagere belastingen (Smolyansky, - 'End of an Era', Juni, 2023). Plus de goedkope productiekosten in China speelden een belangrijke rol. Dat is niet voor herhaling vatbaar! De S&P aandelenindex heeft net de sterkste stijging in 26 jaar achter de rug en is hoger dan voordat de rentestijging begon! De NASDAQ 100 index, met vooral technologieaandelen, is in 38 jaar nog nooit zo scherp omhooggegaan! De ecoomie valt mee. Er is nog geen recessie. Maar de algemene mening schijnt te zijn, dat de rentestijging nagenoeg voorbij is. Velen verkeren in de waan, dat zelfs een rentedaling voor de deur staat. Ontgoocheling is echter waarschijnlijker!

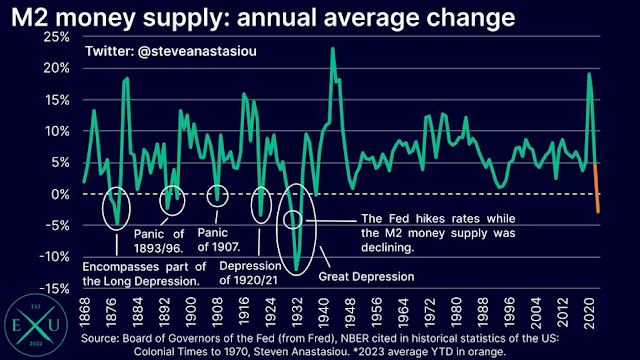

(FIDELITY) - DE AMERIKAANSE FEDERAL RESERVE - -DE RENTESTIJGING EN DE VERMINDERING VAN DE STIMULERENDE ACTIVA VAN DE BALANS (QUANTITATIVE TIGHTENING - QT). QT VERNIETIGT GELD. DE NIEUWE CYCLUS! DOET HET NOG STEEDS NIET VOLDOENDE PIJN?

De vrees voor een recessie lijkt steeds meer te verdwijnen. De scherpste rentestijging in tientallen jaren werd terzijde geschoven. Zelfs de recente winstdalingen en de stijging van energie- en voedselprijzen mochten de pret niet deren. Ook de gepeperde loonstijging is niet mals, vanwege de laagste werkloosheid in 50 jaar (!). Inflatie is echter een veelkoppige draak, waardoor een eventueel uitstel van de Grote Rentedaling, waar men zo op rekent, kan leiden tot grote teleurstelling bij de optimisten. Rentedaling is wellicht, op korte termijn, de illusie van de eeuw, ondanks tekenen van desinflatie! De economische groei valt immers nog mee. De rentestijging lijkt pas voorbij, als de recessie toeslaat. Maar sommigen, zoals J.P.Morgan, schijnen een recessie nu uit te sluiten. Dat werd destijds ook beweerd over Duitsland, waar men tegenwoordig met de harde realiteit wordt geconfronteerd.

(BLOOMBERG, ROSENBERG) - DE DRAMATISCHE RENDEMENTS-EXPLOSIE IN DE 30-JARIGE JAPANSE STAATSLENING (JGB). DE BANK OF JAPAN (BOJ) HEEFT AL TWEEMAAL GEPROBEERD OM DEZE STIJGING TE VERTRAGEN. MAAR EEN NIEUW TIJDPERK VAN DUUR GELD IS AANGEBROKEN, DOORDAT INFLATIE UIT DE HAND LIEP.

Net zoals de illusie, dat de Bank of Japan haar rentebeleid ('Yield Curve Control' - YCC) nooit zou normaliseren. Dat gebeurt, nota bene, nu! Dat laatste kan leiden tot de afwikkeling van 'carry trades', die proberen te profiteren van het verschil in rente tussen verschillende valuta's. Zo'n afwikkeling is een potentieele tegenwind in de financieele markten. Overigens begonnen de markten onlangs te twijfelen aan het Goudlokjesscenario ('Goldilocks'). Zet je schrap!

Daarom is de gemiddelde belegger nu totaal onvoorbereid op de komende economische, laat staan politieke, stormen. Wat men vaak onderschat is, dat monetaire maatregelen pas, na een enorme vertraging, effect sorteren. Een economie, die beladen is met zo'n excessieve schuld, is kwetsbaar en wankelt snel. Benieuwd, hoeveel domme dingen sommigen hebben uitgespookt met het 'gratis geld' van de laatste 10 jaar? De risico's van speculatief gedrag worden straks opeens duidelijk. Bovendien lijken de cijfers van de werkelijke schuld van het bedrijfsleven en de overheid te worden onderschat. De verleiding tot creatief boekhouden met geflatteerde cijfers was en is aanzienlijk.

(St.LouisFED) - DE INKRIMPING VAN DE GELDHOEVEELHEID (M2) IS MOGELIJK EEN WAARSCHUWINGSSIGNAAL. ONDERSCHAT DIT NIET! DIT BLIJFT VOORLOPIG AAN DE ORDE, ZOLANG DE FEDERAL RESERVE HAAR BALANS INKRIMPT (QUANTITATIVE TIGHTENING - QT), WAT LEIDT TOT EEN VERLIES VAN BANKDEPOSITO'S BIJ DE BANKEN EN EEN VERSNELDE SCHULDAFBOUW IN HET ALGEMEEN.

Als de rendementen van langere termijn staatsleningen en obligaties onverhoopt verder zouden stijgen, met een dienovereenkomstige waardedaling, dan zouden de rentekosten voor de overheid, het bedrijfsleven en de burger zeer pijnlijke vormen kunnen aannemen. Een 'zachte' of zelfs geen economische landing wordt, in zo'n geval, een waanidee. Mocht de daling van de inflatie tegenvallen, vanwege bijvoorbeeld hogere energieprijzen door een eventuele productiebeperking, dan blijven de hogere obligatie-rendementen roet in het eten gooien. Bovendien zijn de hogere rendementen van de, nagenoeg risicoloze, Treasuries, nu uiterst concurrerend met riskante activa, zoals aandelen. laat staan dividendloze grondstoffen.

De enorme uitgifte van o.a. Amerikaanse staatsleningen (Treasuries), op steeds hogere rendementen, vooral na de recente ratingverlaging van AAA naar AA+, zou voorlopig een exponentieele groei in de Amerikaanse staatsschuld tot gevolg kunnen hebben. Een rendementsstijging van 1% van de 30-jarige Amerikaanse Treasury veroorzaakt een 25% waardedaling van een bestaande Treasury daarvan. Dat verklaart de koersinstorting van de i-Shares 20+ Year US Treasury Bond ETF (TLT / IDTL). Een belegging in kortlopende US Treasuries, van minder dan 1 jaar, verdient voorlopig verre de voorkeur.

(STOCKCHARTS)(AUG, '23) - DE CRASH VAN DE iSHARES 20+ Year US Treasury Bond ETF (TLT/IDTL)

Gedurende de laatste 3 jaar, was de waardedaling van Amerikaanse Treasuries en obligaties in het algemeen, het ergst in de geschiedenis. Daardoor lijken Centrale Banken, op papier, technisch failliet. Maar, als uitgevende instellingen van het geld, kan dat mettertijd weer worden terugverdiend door middel van hun muntrechtinkomsten (z.g. seigniorage). Banken, verzekeraars en pensioenfondsen kunnen hun papieren verliezen van hun obligatieportefeuilles echter pas verminderen, als de rente weer eens daalt.

(FEDERAL RESERVE) - HET RENDEMENT VAN DE 30-JARIGE US TREASURY IS WELISWAAR ONLANGS GESTEGEN, MET EEN DIENOVEREENKOMSTIGE WAARDEDALING, MAAR STAAT, HISTORISCH GEZIEN, NOG ERG LAAG (CHART MIST DE LAATSTE 13 JAAR!).

(BLOOMBERG) - HIERUIT BLIJKT, DAT DE MARKT EROP GOKT, DAT DE RENDEMENTEN VAN 10-JARIGE TREASURIES BLIJVEN STIJGEN ('SHORT-POSITIE' IS EEN BAISSE-TRANSACTIE). MAAR MOCHT ER TOCH EEN RECESSIE PLAATSVINDEN, DAN MOETEN DEZE BAISSE-TRANSACTIES WEER WORDEN GEDEKT/GEDRAAID EN VOLGT ER EEN SCHERPE WAARDESTIJGING VAN 10-JARIGE TREASURIES EN ANDERE LANGLOPENDE OBLIGATIES.

Beleggers schenen, tot nu toe, ook de verslechterende fundamentals van de magische technologie-aandelen te negeren. De Philadelphia Semiconductor index (SOX) is dit jaar al met 53% omhooggegaan, terwijl de wereldwijde omzet van halfgeleiders in 2023 met ruim 21% is gedaald. Dit is onrustwekkend. Is er nog teveel geld in omloop of heeft men zijn verstand verloren?

Als dure aandelen steeds maar duurder worden, omdat men zijn nek uitsteekt, brengt dat risico's met zich mee. De angst om de boot te missen (Fear of Missing Out - FOMO) steekt zijn kop weer op. Maar dat is een riskant klimaat. Men had gerekend op een recessie, die maar niet is komen opdagen en was daarom, begin 2023, defensief belegd. Daarom werd, later dit jaar, het roer weer omgegooid naar een meer agressief beleggingsbeleid. Zoiets zou men met lede ogen moeten aanzien. Men is in slaap gesust door de lage volatiliteits (VIX) - oftewel 'angst-index. De stilte voor de storm? 'Zeker' weten!

DIEDERIK SCHMULL

6 Augustus, 2023, Westcliff-On-Sea, ESSEX, U.K.

(J.P.MORGAN)(1Q2023) - DE TOTALE ACTIVA VAN DE GEMIDDELDE AMERIKAANSE CONSUMENT ZIJN IN DE LAATSTE 15 JAAR VERDUBBELD. PARTICULIERE SCHULDEN LIJKEN BESCHEIDEN, VERGELEKEN MET HET BESCHIKBARE INKOMEN. EEN INDRUKWEKKENDE MOMENTOPNAME, VEROORZAAKT DOOR EEN GIGANTISCHE VERSCHUIVING VAN ACTIVA VAN DE OVERHEID NAAR DE PARTICULIERE SECTOR. DAAROM ZIJN DE FINANCIEEN VAN DE OVERHEID ZO VERSLECHTERD. REKEN ER MAAR OP, DAT DE OVERHEID HAAR FINANCIEELE POSITIE ZAL MOETEN VERBETEREN TEN KOSTE VAN DE PARTICULIERE SECTOR.

(YOG) -

(SNOOPY) -

MEDEDELING: COMMENTAREN WORDEN NU, VOORDAT PLAATSING PLAATS VINDT, PREVENTIEF GECONTROLEERD. MEN MOET ALTIJD IN GEDACHTEN HOUDEN, DAT DIT BLOG VOORNAMELIJK GERICHT IS TOT DEGENEN, DIE BELANGSTELLING HEBBEN VOOR HET INTERNATIONALE BEURSGEBEUREN. DUS COMMENTAREN OVER COVID, W.E.F. OF DE OORLOG WORDEN MEESTAL NIET OP PRIJS GESTELD.

WELGEMANIERDHEID STAAT OP DIT BLOG VOOROP IN VERBAND MET MOGELIJKE AANSPRAKELIJKHEID VOOR REACTIES.

MEN KAN TE ALLEN TIJDE EEN E-MAIL (DSCHMULL@GMAIL.COM) OF EEN TWEET (VIA TWITTER, @RICKSCHMULL) STUREN NAAR ONDERGETEKENDE.

Het Blog SCHMULLADDERTJEONDERHETGRAS heeft thans 6 soorten van lidmaatschap. WORD LID! U bent van harte welkom! Uw lidmaatschap geeft recht op persoonlijk advies, regelmatige Pamfletten, lunches, borrels en belangrijke artikelen. Zie voor nadere gegevens onderaan het Blog.

Hopelijk vinden er in 2023 weer enkele presentaties plaats. Het wordt hoog tijd om alle Blogleden en Bloglezers nog eens persoonlijk te woord te staan!

Heer Schmull, wat kan de impact zijn van de student loan debt repayment DAN WEL forgiveness?

BeantwoordenVerwijderenEn mbt uw column: kan het wel eens een deflatoire depressie worden?

@HADEWYCH VON MISES

BeantwoordenVerwijderenDe Student Loan Debt moet worden betaald en kan niet wolrden kwijtgescholden, zoals Biden wilde -

https://www.nerdwallet.com/article/loans/student-loans/federal-student-loan-forbearance-extended-yet-again

Er zijn weliswaar 44 miljoen mensen bij betrokken, maar de invloed daarvan is relatief beperkt, omdat zij geen beslissende factor zijn bij de consumentenbestedingen.

Een deflatoire depressie is uiteindelijk, of zelfs plotseling, mogelijk en velen, die ik hoogacht, zijn die mening toegedaan. Maar 2024 is een verkiezingsjaar, dus de kans is kleiner.

DS

De laagste werkloosheid in 50 jaar schijnt niet helemaal te kloppen :

BeantwoordenVerwijderenhttps://charleshughsmith.blogspot.com/2023/08/fooled-by-what-we-measure-enlightened.html?m=1

@ANONIEM

VerwijderenWerkloosheidscijfers zijn overal erg onbetrouwbaar. Die cijfers zijn politiek geladen en worden vaak beinvloed. Maar het is wel zo, dat het geboortecijfer is ingestort en dat oudere werknemers langer moeten werken om de touwtjes aan elkaar te knopen. Dus voorlopig moet men rekening houden met

een lastige loonstijging, waardoor vele bedrijven in de knel komen.

DS

Dank wederom Diederik, voor deze column. Ik heb een vraag aan jou en wellicht ook aan andere lezers. Ik heb al jaren het idee , dat de toenemende "complexiteit " van eigenlijk alles, ooit de ondergang van de mensheid wordt.

BeantwoordenVerwijderenIk hoef hier denk ik niet verder de kwetsbaarheid van allerlei technologieën toe te lichten. Een van de dingen waar ik echt van denk, dat het ooit fout gaat, betreft de bankrekeningen. Ik denk, dat we op een dag geconfronteerd worden met een enorme hack waarbij vele bankrekeningen geplunderd zijn. Dan zou het naar mijn inschatting zo kunnen zijn dat van de ene op de andere seconde , bij iedereen in de hele wereld, het vertrouwen in het financiële systeem verdwenen is. ...met onvoorstelbare gevolgen voor de economie. Wat denkt u....is dit een mogelijk scenario??? Dank....

@ANONIEM

VerwijderenMen maakt zich onnodig zorgen over bankdeposito's, zolang die maar gedekt zijn door een depositogarantiestelsel. Bij grotere bedragen moet men kortlopende staatsleningen kopen, die nagenoeg gelijk staan met kasgeld. Natuurlijk wordt de koopkracht van het geld nooit gegarandeerd, maar als men zijn vermogen spreidt in o.a. activa, die stijgen, als inflatie een probleem wordt, dan kan men rustig slapen.

Het financieele systeem wordt voortdurend op de proef gesteld, zoals in 2008/2009, maar dan kan de overheid en de Centrale Bank nooit stil blijven zitten.

DS

"als men zijn vermogen spreidt in o.a. activa, die stijgen, als inflatie een probleem wordt, dan kan men rustig slapen."

BeantwoordenVerwijderenGraag dus hier ook uw beschouwing en tips voor dergelijke "inflatiebestendige activa". Ik sta inmiddels te ver in de min met al mijn dollars, die grotendeels ook in te snel aangeschafte kortlopende US-staatsobligaties zitten.

Wouter

@WOUTER

VerwijderenVoor de meesten is het Eigen Huis op langere termijn inflatiebestendig. Als het op een gegeven moment hypotheekvrij is geworden, dan wordt het uw eigen bezit en niet van de bank. Verder is een belegging in grondstoffen uiterst wisselvallig en riskant en dus niet geschikt voor de gemiddelde belegger. Maar een beetje Fysiek Goud kan ook geen kwaad, want wat goed is voor Centrale Banken is ook goed voor de particuliere belegger. Echter, het moet veilig zijn opgeborgen in een verzekerde kluis en vereist geduld. Men moet daarover zwijgen als het graf, totdat het weer illegaal zou worden. Niets voor de belastingen verzwijgen en zeker geen waardevolle dingen thuis bewaren, laat staan, open en bloot, aan de pols dragen. Ook kwaliteitsaandelen blijken op langere termijn inflatiebestendig, terwijl men gewoon dividend incasseert. Kasgeld is, van tijd tot tijd, nodig voor noodgevallen en voor aankoop van koopjes. Obligaties kunnen een tegenwicht vormen tegen riskante activa, maar zijn in een tijd van oplopende rente en inflatie, zoals nu, een blok aan het been. Een belegging in een vreemde valuta is extra riskant en kan alleen worden overwogen, als men bereid is om 'de hitte van de keuken te verdragen'. Zo niet, dan wegwezen.

DS

Dank voor uw reactie met dit goed te begrijpen overzicht.

VerwijderenWouter

Dus geen 'cash is king' meer, en de USD links laten liggen? Begrijp ik het zo goed?

Verwijderen@ANONIEM

VerwijderenCash is nog steeds King. Meer dan ooit in deze dure markt. Maar Dollars hebben een valuta-risico voor niet-Amerikanen. Velen zijn niet bereid of in staat om in een vreemde valuta te denken, wat vereist is met zo'n belegging. Persoonlijk maakt het mij niets uit als de Dollar tijdelijk daalt tegenover de Euro, omdat de ECB zo nodig de rente verder moet verhogen. Mijn mening blijft, dat de Euro (nog) niet voldoet aan alle eisen van een gewone valuta. Er is geen lidstaat, die iets te zeggen heeft over de ECB en over het te voeren beleid. De Euro zou moeten worden vervangen door een valuta, die volledig gedekt wordt door alle soevereine lidstaten tegelijk en kan dan pas worden beschouwd als een echte valuta. Het een en ander hangt als los zand aan elkaar en kan opeens in rook opgaan. Dus ik kan slapen met een Dollar, die volledig gesteund wordt door het machtigste land ter wereld.

DS

Beste DS, China is in deflatie. Wat zijn de gevolgen voor de rest van wereld ? Marcja

BeantwoordenVerwijderen@MARCJA

VerwijderenDe rest van de wereld moet het allang stellen zonder de groei in goedkope Chinese producten. Producten uit Vietnam, etc, zijn geen vervanging gebleken. China heeft een demografisch en een schuldprobleem plus een doel om Taiwan in te lijven tijdens de ambtsperiode van Xi. Als dat laatste doorgaat (wat uiterst riskant is), stopt alles en keert China terug naar de ijstijd onder Mao.

Waarschijnlijk had China allang deflatie, maar de officieele cijfers worden daar voortdurend gemasseerd. De binnenlandse markt en de wereldhandel krimpen in. Chinese economen is te verstaan gegeven, dat negatieve artikelen over de economie niet worden geaccepteerd. De prijsoorlog bij auto's (Tesla!) en de zorgelijke jeugdwerkloosheid waren al enige tijd aan de gang.

De druk om meer monetair te stimuleren zal groter worden. Ondertussen kan de inflatie in het Westen hierdoor gunstig worden beinvloed. Tegelijkertijd wordt de verhouding tussen Amerika en China niet beter. Het Amerikaanse bedrijfsleven kan serieuze investeringen daar wel vergeten.

Verder wordt het thema - PEAK CHINA? - steeds actueler. Zie ECONOMIST van 11 Mei, 2023.

https://www.economist.com/leaders/2023/05/11/is-chinese-power-about-to-peak

How soon will China's economy peak?

How soon and at what height will China's economy peak?

Capital Economics, a research firm, argues that China's economy will never be number one. It will reach 90% (?) of America's size in 2035 and then lose ground. In so far as the Peak China thesis can be captured in a single projection, this is it. 11 May 2023

DS

Heer Schmull, vergroot dit (Peak China) niet de kans op een Taiwan-incident, nu dat window of opportunity sneller dan verwacht lijkt te sluiten?

VerwijderenEn zal China intussen deflatie exporteren naar het Westen? Met alle gevolgen vandien voor de financiële markten?

Alhoewel ..., de beurzen lijken wel immuun voor alle onheil ..., kan je stellen dat de beurzen niet snel meer zullen crashen, omdat ze ondersteund worden door tools als BTFP, RRP, 0DTE, ... terwijl zowel Treasury (Yellen) als Fed (Powell) óók al aan dezelfde (kopers)kant blijken te staan (terwijl ik net dacht dat die twee water en vuur waren)?

@HADEWYCH VON MISES

VerwijderenEen eventuele Crash en recessie kunnen worden uitgesteld, maar uitstel is geen afstel. De geschiedenis leert, dat zoiets uiteindelijk nooit kon worden voorkomen. Net zoals eb en vloed. Deflatie in China kan worden geexporteerd naar het Westen en zou een reden kunnen zijn van een komende wereldrecessie. Immuniteit tegen onheil is een illusie, net zoals 'A new Era', waar alles anders is. Maar de timing van de ontnuchtering blijft altijd onzeker. Als de kudde er niet meer in gelooft, dan gebeurt het vaak toch.

DS

https://www.zerohedge.com/economics/global-inflationary-depression-very-possible

BeantwoordenVerwijderenBeste heer Schmull, op X zie ik nu steeds Michael A. Gayed voorbij komen (hij runt het Lead-Lag Report). Steeds zegt hij dat er een 'credit event' op komst is, omdat de markten er 8-12 maanden over doen om de hogere rente in te prijzen, en dat moment zou nu snel komen. Oordelend over uw blogs en reacties denk ik dat u zou zeggen dat het niet zo precies te voorspellen is, maar bent u bekend met Gayed en heeft hij ergens een punt?

BeantwoordenVerwijderen@JACOB ECHTEN

VerwijderenGayed is een ervaren vermogensbeheerder en doet vaak boute uitspraken. Dat trekt de aandacht, maar niemand weet de toekomst, ook Gayed niet. De timing van een Credit Event is onmogelijk. Natuurlijk is de wereld zo'n Credit Event nabij, vooral als de Dollar nu zou stijgen, zoals hij beweert. In ieder geval, is een, groter dan normaal geachte, positie in kasgeld wel aan te raden, want beter voorbereid leidt tot minder stress.

De Dollar -- the greatest comeback --

https://investorplace.com/2023/08/the-us-dollar-is-about-to-have-the-greatest-comeback-since-lazarus/

DS

Wordt dit het begin van de grote crisis ?

BeantwoordenVerwijderenhttps://www.ad.nl/economie/nederlandse-economie-krimpt-en-belandt-in-recessie~aa12855f/

@ANONIEM

VerwijderenDuitsland is al een half jaar in een recessie. Nederland is erg afhankelijk van Duitsland en vroeger was de Gulden gekoppeld aan de Deutschmark. Nederland is ook zeer gevoelig voor de groei van de wereldhandel, die nu al 9 maanden negatief is. Historisch gezien, is October vaak een onrustige beursmaand. Vuurwerk in zicht?

DS

Geachte heer Schmull, ineens is dat Michael Burry weer, zelfs in de telegraaf die short lijkt te gaan op een wall street crash.

BeantwoordenVerwijderenWat is uw mening daarover?

@ANONIEM

VerwijderenMichael ('The Big Short') Burry gokt (weer eens) op een Crash via voornamelijk Puts, die het verlies beperken als hij (weer) scheef zit. $ 1.6 miljard is er kennelijk mee gemoeid. In Januari, 2023, liet hij iedereen weten -- SELL, maar in Maart, 2023, erkende hij, dat hij het verkeerd had gezien. Met gokken kan men geluk hebben (zoals hij in 2008), maar er is 50% kans, dat men de plank mis slaat. Warren Buffett heeft juist bijgekocht (OXY en Housing Stocks), terwijl zijn belang in kortlopende Treasuries (3-mnd/ 6 mnd) ook steeg naar $ 147 miljard. Buffett's netto vermogen is nu $ 119.5 miljard, dat van Burry is $ 300 miljoen.

DS

Dank voor uw zeer snelle reactie! Er is altijd een perspectief zo te lezen..

VerwijderenMichael Burry’s Estimated Net Worth 2023 $1.2 billion

Verwijderen@ANONIEM

Verwijderen16 Augustus, 2023 --

Michael Burry’s net worth in 2023 explored.

Celebrity Net Worth notes that Michael Burry is worth a whopping $300 million in 2023.

https://www.hitc.com/en-gb/2023/08/16/michael-burrys-net-worth-in-2023-amid-1-6-billion-bet-on-stock-market-crash/

DS

https://twitter.com/VanEmmerickKris/status/1692202186866840001?s=20

BeantwoordenVerwijderenhttps://geotrendlines.com/nl/nieuws/fiscale-stimulering-coronacrisis-bijna-uitgewerkt

BeantwoordenVerwijderenUS credit card interest rates up over 50% under

BeantwoordenVerwijderen#Bidenomics. Credit card debt > $1 trillion. That means at 20.7% APR, Americans could be on the hook for as much as $200 billion annually in interest alone on credit cards. PAY DOWN YOUR BALANCE - if at all possible.

https://twitter.com/ProfMJCleveland/status/1693674975129923800?s=20

https://telegra.ph/Does-BRICS-threaten-the-globalist-agenda-08-24

BeantwoordenVerwijderenhttps://zensecondlife.blogspot.com/2023/08/globalized-clusterfuck.html?m=1

BeantwoordenVerwijderenBeste heer Schmull , de Fed gaat de rente verder verhogen , betekent dit dat het wachten is totdat er weer iets breekt in het financiele systeem , alleen ditmaal erger ?

BeantwoordenVerwijderenhttps://www.cnbc.com/2023/08/25/fed-chair-powell-calls-inflation-too-high-and-warns-that-we-are-prepared-to-raise-rates-further.html

@ANONIEM

VerwijderenOndergetekende draait ondertussen al 54 jaar mee in de financieele wereld. Maar telkens, als men geen recessie meer ziet of een zachte of geen landing, dan breekt er toch iets en volgt er een recessie. Alle harde maatregelen, zoals renteverhogingen en inkrimpingen van de stimulerende balansen van Centrale Banken (QT), hebben altijd een groter effect dan verwacht, maar er is vaak enige tijd voor nodig, voordat men daarvan gewaar wordt. Daarom moet men de geluiden van verdere monetaire verkrapping serieus nemen. Kijk alleen maar naar de vele 'spookbedrijven', die nu ter ziele gaan (een nieuw record). Het is een kwestie van tijd, dat er opeens weer een grote kredietgebeurtenis (credit event) plaatsvindt. En een veel lagere aandelen/grondstoffen-markt.

DS

Ik betwijfel het, Brics en alle andere voeren onverminderd agenda 2030 door. Wereld regering is een feit ondanks de veel gehoorde "deglobalisering".

BeantwoordenVerwijderen@ANONIEM

VerwijderenGelukkig is een wereldregering nog slechts een nachtmerrie. Maar helaas trekken vele supranationale organisaties toenemende macht naar zich toe, terwijl soevereine landen worden overgeleverd aan hun voorschriften 'voor hun eigen bestwil'. Als klein land mag men het bepalen van haar eigen lot wel vergeten. Dat is echter niets nieuws.

DS

Beste heer Schmull'

BeantwoordenVerwijderenDe Verenigde Staten heeft nog steeds de beste kaarten.

U schrijft dat al maanden op u site.

https://www.bnr.nl/nieuws/economie/10522290/economie-china-en-brazilie-te-zwak-voor-brics-munt-utopie-en-lachwekkend

En laten we het maar niet over democratie hebben bij sommige brics landen.

Gewoon lachwekkend.

Met vriendelijke groet'

Stefan.

@STEFAN

VerwijderenDe BRICS proberen een tegenwicht te bieden tegen de Westerse G-7. Het enige resultaat na 15 jaar is de BRICS-bank (New Development Bank) in Shanghai. De BRICS zijn onderling erg verdeeld en de lancering van een BRICS-valuta om de hegemonie van de Dollar in te perken, lijkt een brug te ver. Velen hebben hun valuta gekoppeld aan de Dollar. Hoogstens worden enkele transacties afgewikkeld in lokale BRICS-valuta, maar geen land wil daarop lang blijven zitten. De BRICS willen uiteindelijk, dat de Westerse invloed bij het IMF en de Wereldbank vermindert. Verder hoopt China, dat de wereld meer afhankelijk wordt van China, oftewel van de CCP, de enige Chinese partij, die daar het heft stevig in handen heeft weten te houden. Het is duidelijk, dat de Verenigde Naties, als instituut, allang onder de invloed staat van China, en het is nog maar de vraag of zoiets door de wereld wordt geaccepteerd. Ondertussen kan de prijsstelling door de BRICS van bepaalde grondstoffen, zoals olie, voor het nodige politieke en financieele ongemak zorgen.

Maar wat vooral steekt is de hysterische hype over het einde van de huidige wereldorde, zoals die zich heeft ontwikkeld in de laatste 80 jaar. Wishful thinking! Het alternatief is een systeem van totalitaire staten, met alle gevolgen van dien. Stel je voor!

DS

Inderdaad heer Schmull!

VerwijderenNou weet ik dat bepaalde figuren in Europa likkenbaarden bij komen van een totalitaire staat. U weet vast ook wel welke figuren ik bedoel.

Maar de gemiddelde Europeaan of Amerikaan is daar absoluut niet van gediend!

Laten we hopen dat de USA nog lang de weredmacht blijft. We kunnen absoluut niet zonder in Europa.

Met vriendelijke groet'

Stefan.

https://twitter.com/CollinRugg/status/1695489496371036565?s=20

BeantwoordenVerwijderenThe grand jury in Atlanta has charged Donald Trump with 13 felonies, one of which is RICO. A RICO conviction alone has a mandatory minimum sentence of 5 years in prison.

Hoe denkt U hierover, heer Schmull?

@ANONIEM

VerwijderenRICO was bedoeld om de Maffia aan te pakken. Bij RICO, kunnen ook niet-leden van de maffia opeens in staat van beschuldiging worden gesteld. Daarom is RICO voor een ex-President schandalig. Dit werd bekokstoofd met de inner circle van Biden, voordat het naar buiten kwam. Politiek is nu eenmaal enorm smerig. De huidige wetgeving is meer dan voldoende, zonder RICO erbij te betrekken, wat betekent, dat de rechtsstaat wordt uitgehold. Het halve kabinet is Ex-Obama, dus Obama had nog een appeltje met Trump te schillen.

DS

@DS Hartelijk dank voor uw antwoord. Kan hij, als hij veroordeeld wordt, nog steeds president worden?

Verwijderenhttps://twitter.com/JackPosobiec/status/1695520691645227224?s=20

@ANONIEM

VerwijderenTRUMP kan President worden, zolang hij in staat van beschuldiging wordt gesteld en nog niet veroordeeld is. Veroordeling kan nog een hele tijd duren. Maar zijn stemrecht zou hem wel kunnen worden ontnomen, totdat hij zijn straf uitzit. Verder kan hij, als President, zichzelf amnestie geven. Zelfs Biden kan dat ook, als het zover komt. Mocht hij in de gevangenis belanden, dan kan hij President blijven. Maar dit alles is vrij onbekend terrein. Niemand weet, wat er werkelijk gaat gebeuren.

https://www.nytimes.com/article/trump-investigation-conviction.html

DS

https://twitter.com/ElectionWiz/status/1695809785688412278?s=20

BeantwoordenVerwijderenHet hele Westen is corrupt: https://twitter.com/dirktheuns/status/1694794039403413935?s=20

BeantwoordenVerwijderenMijnheer Schmull: Wat vindt u van deze mening van Maarten Verheijen?

BeantwoordenVerwijderenVia de uitbreiding met Iran en Saudi-Arabië maken 7 van de 9 grootste olieproducenten nu deel uit van de BRICS. Samen zijn ze goed voor 42% van de wereldwijde olieproductie.

De BRICS-summit baarde (nog) geen nieuwe munt. Daarvoor is het nog net te vroeg. Maar eens BRICS een groot deel van de olieproductie controleert, kan men met groot gemak de olie-export laten afrekenen in een BRICS-munt.

Die nieuwe munt zal overigens geen eenheidsmunt worden zoals de euro. Deze munt zal enkel gebruikt worden voor de handel in olie en andere grondstoffen.

Dat is wat vele economen en waarnemers niet lijken te begrijpen aan deze opzet. Zij zijn van mening dat een gezamenlijke munt niet zal werken omdat de onderlinge verschillen zo groot zijn. Ze missen de essentie. De BRICS-munt zal de lokale valuta niet vervangen maar aanvullen. Dat is een groot verschil.

Wouter

@WOUTER

VerwijderenDit stuk getuigt helaas van onbegrip over het internationale financieele systeem. De Petrodollar

heeft nooit bestaan! Het huidige systeem is gegroeid uit de Dollars, die buiten Amerika werden

geaccumuleerd sinds de jaren '60 ('Eurodollars'). Het enige, wat er daarna gebeurde, was dat

enkele landen, zoals Saoedie-Arabie, werden toegelaten tot die club van onzichtbare Dollars,

die 95% van de wereldhandel financiert.

Er komt ook nooit een BRICS-valuta. De BRICS-bijeenkomst was juist een anti-climax, wat

trouwens helemaal geen verrassing is. De onderlinge verschillen zijn enorm. De realiteit is,

dat elk BRICS land in ernstige economische moeilijkheden verkeert en meer dan ooit de hulp

van Amerika nodig heeft om het hoofd boven water te houden. Zelfs als de quasi-monopolie

van olie de olieprijs zou doen stijgen, dan is dat slechts tijdelijk, voordat de vraag wordt

vernietigd en de prijs weer instort. Grondstoffenprijzen staan 1 maal in de 20 jaar in het zonnetje

en dan laten ze het weer 20 jaar afweten. Zo werkt vraag en aanbod.

DS

Dank voor uw heldere mening en tegenargumenten.

VerwijderenWouter

Dutch Tax 🚨

BeantwoordenVerwijderenNieuw document van Min van Financiën?

https://rijksfinancien.nl/sites/default/files/rapporten/fiscale%20maatregelenlijst/Fiscale%20maatregelenlijst%20augustus%202023.pdf

https://twitter.com/wmiddelkoop/status/1696990543736103119?s=20

137 potentieel toekomstige tax-maatregelen

Emigratie: De laatste voorgestelde maatregel luidt :

Meer en meer belasting.. Mijn tweede huis komt nu in box 3. Ik mocht 8.969 meer belasting betalen. Of u moet er gaan wonen, dan hoeft u dat niet te betalen werd mij verteld..

VerwijderenPresident of the Federal Reserve Bank of Minneapolis, Neel Kashkari: CBDCs don't solve any actual problems, other than enabling central bankers to monitor all transactions, and deduct taxes directly from people's accounts.

Verwijderenhttps://twitter.com/wideawake_media/status/1697240338967208374?s=20

Beste heer Schmull , wat is u mening over dit artikel :

BeantwoordenVerwijderenhttps://usawatchdog.com/deflation-barter-economy-coming-rick-ackerman/#more-28689

@ANONIEM

VerwijderenDeflatie kan heel lang worden uitgesteld, maar is uiteindelijk het eind-scenario. Dat eind-scenario wordt echter waarschijnlijk voorafgegaan door stagflatie, net zoals in de jaren '70, toen er 3 golven van inflatie plaatsvonden. Timing van dit alles is ondoenlijk, omdat zovele factoren een rol spelen. In ieder geval lijkt de gouden tijd van de obligatiemarkt van de laatste 40 jaar, met dalende rente en inflatie, voorgoed voorbij en moet men zich beperken tot kortlopende staatsleningen voor een hogere, dan normale, kasgeldpositie. Verder moet men zeer selectief te werk gaan, wat aandelen betreft. De markten lijken nog steeds in een soort Melt-Up te geloven, maar na elke Boom, volgt er altijd een Bust, vooral als men er niet meer in gelooft. De algemene mening is, dat een recessie kan worden voorkomen, net zoals in 2000 en in 2006. Een ernstige recessie volgde toen toch. Dit keer zal het niet anders zijn. Een rentedaling is tegenwoordig de illusie van de eeuw. Die komt pas, als de recessie toeslaat.

DS

Bedankt voor u antwoord , een rente daling als de recessie toeslaat , heeft dat nog enig effect ?

BeantwoordenVerwijderen@ANONIEM

VerwijderenEen rentedaling in een echte recessie verlicht, na enige tijd, de pijn. Maar faillissementen zijn niet te vermijden, vooral van bedrijven. die daarop te weinig voorbereid waren.

DS

Beste heer Schmull'

BeantwoordenVerwijderenMaarten van Rossem vind de macht van de Bricslanden ook een wassen neus.

https://m.youtube.com/watch?v=0SaQhHXTyrg&feature=shared

Met vriendelijke groet'

Stefan.

Beste heer Schmull , waarom is Saudi Arabia en China dollars aan het dumpen ?

BeantwoordenVerwijderenhttps://dailyhodl.com/2023/09/02/114500000000-in-us-treasuries-dumped-by-china-and-new-brics-member-saudi-arabia/

@ANONIEM

VerwijderenDe cijfers van buitenlandse bezitters van US Treasuries zijn misleidend. China, Saoedie Arabie en anderen kopen die Treasuries vaak via Belgie (vanwege Euroclear) of de Cayman Islands. De cijfers zijn vrij stabiel, maar vele landen hebben geld nodig om hun dalende valuta tegenover de Dollar te steunen of om allerlei binnenlandse investeringsprogramma's te financieren.

https://ticdata.treasury.gov/Publish/mfh.txt

De Dollar staat trouwens op een hoogtepunt van de laatste 6 maanden -

https://www.marketwatch.com/investing/index/dxy

De Euro lijkt juist overgewaardeerd.

DS

Bedankt meneer Schmull voor u antwoord. Wat heeft een sterke dollar voor gevolgen voor de wereld economie ?

Verwijderen@ANONIEM

VerwijderenNaar schatting 80% van de wereldschuld luidt in Dollars, vanwege de verhandelbaarheid van Dollar-obligaties. Dus een hogere Dollar doet pijn, vooral voor de ontwikkelingslanden, die geen obligaties in hun eigen valuta's kunnen plaatsen.

DS

De inversie van de rentecurve heeft “ongelooflijke” voorspellende krachten, en het vertelt investeerders nu dat een mondiale financiële crisis 2.0 de wereldeconomie in 2024 zou kunnen treffen, zei George Gammon, een investeerder, macro-economisch expert en gastheer van de Rebellenkapitalistische Show.

BeantwoordenVerwijderenEen inversie van de rentecurve vindt plaats wanneer langlopende obligaties een lager rendement hebben dan kortlopende obligaties. Het wordt gezien als een betrouwbare indicator dat een economie op een recessie afstevent.

bron: https://www.kitco.com/news/2023-09-06/The-yield-curve-is-signaling-a-black-swan-event-in-2024-this-is-what-it-could-be-George-Gammon.html

Heer Schmull

Klopt dit verhaal

groetjes Jaap

@JAAP

VerwijderenGAMMON lijkt het bij het rechte eind te hebben. Niemand weet de timing. Maar zodra Wall Street de kans op onheil vermindert, net zoals in 2000 en in 2006, dan is het oppassen geblazen. De storm komt altijd 'onverwacht'. De kans, dat men voorlopig blijft doormodderen is echter ook groot. Er zijn nu mensen aan het roer, die het begrotingstekort en de staatsschuld graag omhoog willen blijven stuwen ('Go Big'), net zoals in de jaren '70, waardoor de val misschien weer kan worden uitgesteld. Toch zijn dit gevaarlijke tijden, want de volgende economische ramp komt plotseling, terwijl de meesten daarop weer onvoorbereid zijn.

DS

Beste heer Schmull , alle wereld gebeurtenissen die op dit moment plaats vinden , oorlog Oekraine / Rusland , klimaat etc etc , heeft dit te maken met het monetaire systeem dat op zijn einde loopt. Dat het dient als afleiding en om een nieuw systeem op te tuigen ?

BeantwoordenVerwijderen@ANONIEM

VerwijderenEr komt geen nieuw monetair systeem, ondanks alle spookverhalen. De Dollar is de enige wereldvaluta, die overal wordt geaccepteerd, omdat het machtige en democratische Amerika er achter staat, en daarom vinden de meeste betalingen in de wereld in Dollars plaats. Plus 60% van alle FX-reserves bestaan uit Dollars, ook al vanwege haar rechtsysteem. De Euro, de enige mogelijke concurrent, begon veelbelovend in 2002 en steeg tot 2008. Sindsdien is het met de Euro, met onderbrekingen, bergafwaarts gegaan. Verder zijn bijna alle valuta's voortdurend aan het devalueren tegenover de Dollar, wat pijnlijk is, want de meeste wereldschuld luidt in Dollars. Maar obligaties in andere valuta's hebben slechts een beperkte of geen verhandelbaarheid.

Oorlog is helaas van alle tijden. Niets nieuws onder de zon. Er waren alleen al 150 grote oorlogen in Europa sinds 1495.

Klimaatverandering is gewoon een vorm van bangmakerij. Maar bepaalde invloedrijke groepen houden zich al tientallen jaren hiermee bezig en schuwen niet om de historische cijfers daarvan te vervalsen. Doel is om geld over te hevelen van de 'rijke' naar de 'arme' landen, via de VN. De corruptie is zo lucratief, dat dit spel in stand wordt gehouden. De enorme winsten in grondstoffen van de 'arme' landen komen, al eeuwenlang, in bepaalde zakken terecht.

De wereld wordt gekenmerkt door 'valse vlag' operaties, want dat is nu eenmaal menselijk. Tachtig procent van de mensen zijn kuddedieren en zijn weinig opgeleid, waardoor men hen alles kan wijsmaken. Mocht er een enkeling zijn, die het officieele verhaal in twijfel durft te trekken, dan zal de macht achter de schermen, meestal de geheime dienst, ingrijpende maatregelen nemen, inclusief verdachte sterfgevallen.

DS

Bedankt voor u uitgebreide antwoord.

BeantwoordenVerwijderenEr gaan zoveel verhalen rond inderdaad , ook omtrendt agenda 2030 van VN , wat is daar u mening over ?

@ANONIEM

VerwijderenOok hersenspoeling ('brainwashing') is van alle tijden, maar de huidige technologie biedt daarvoor grotere mogelijkheden. Als de tijden onzekerder worden, dan dreigen allerlei totalitaire systemen aan populariteit te winnen, waardoor de gemiddelde burger niet meer voor zichzelf mag en kan denken. Als er maar 1 partij is, zoals in China en zoals vroeger in Nazi-Duitsland, dan is het leven gemakkelijk, zolang men aan de leiband loopt. Loopt men uit de pas, dan verdwijnt men gewoon, want de partij is alles en de mens is niets. De meeste landen hebben helaas een geschiedenis van een soort van lijfeigenschap en horigheid. Maar de hoop is, dat de gemiddelde Amerikaan weigert daaraan toe te geven. Vrijheid is veel belangrijker dan brood. Reken maar!

DS

Is er nog wel een gemiddelde Amerikaan? De tegenstellingen zijn ondertussen zo groot geworden, dat er nauwelijks meer sprake van is.

BeantwoordenVerwijderenRecent attempts to de-dollarize bilateral trade with India appear to have backfired on Moscow. Russia has become one of India's top oil suppliers, earning billions of dollars in sales. This has resulted in an accumulation of up to $1 billion each month in rupee assets in Indian banks that cannot be accessed due to restrictions by the Reserve Bank of India, which prevent Russian companies from transferring rupees stored in bank accounts in India to Russia and converting them into rubles, Bloomberg reported.

BeantwoordenVerwijderenhttps://zensecondlife.blogspot.com/2023/09/on-verge-of-super-lehman.html?m=1

BeantwoordenVerwijderenhttps://charleshughsmith.blogspot.com/2023/09/heres-why-housing-is-unaffordable-for.html?m=1

BeantwoordenVerwijderenhttps://dailyreckoning.com/paper-tiger/

BeantwoordenVerwijderenBRICS :

BeantwoordenVerwijderenhttps://www.noahpinion.blog/p/brics-is-fake

Oude docu uit 2016 van Tegenlicht

BeantwoordenVerwijderenGeldscheppers :

https://www.vpro.nl/programmas/tegenlicht/kijk/afleveringen/2016-2017/geldscheppers.html

https://www.zerohedge.com/geopolitical/currency-wars-versus-gold-standards

BeantwoordenVerwijderenBeste DS,

Zou Alasdair hier een punt kunnen hebben?

Mag, Kees

@KEES -

VerwijderenAlastair McLeod is allang voorstander van 'gezond' geld, wat een Goudstandaard zou vereisen. Terugkijkend naar het verleden lijkt vrij nutteloos, want de wereld is totaal veranderd. Zo'n standaard zou een Centrale Bank elk middel ontnemen om de valuta te beinvloeden en kan daarom gemakkelijk leiden tot een economische depressie. Dat laatste werd in de jaren '30 juist beeindigd, toen men eindelijk de Goudstandaard had verlaten. Dus McLeod adviseert Rusland om op die manier de rol van de Dollar te verminderen. De kans daarop is NUL, want het offer, dat Rusland dan zou moeten brengen om zoiets te handhaven, is politiek onhaalbaar. Bovendien zijn er al kapitaalcontroles, die kapitaalvlucht uit Rusland juist probeert tegen te houden. Bij een Goudstandaard zou Rusland snel al haar Goud verliezen, want niemand wil een Roebel, maar wel Goud. Het is duidelijk, dat Rusland en China met lede ogen tegen de sterke Dollar aankijken. De positie van de Dollar is echter rotsvast, omdat de wereld elke andere valuta, inclusief de overgewaardeerde Euro, wantrouwt, om allerlei redenen. In de volgende crisis, laat staan oorlog, zal de Dollar nog sterker worden en een Goudstandaard van welk land ook verandert daar niets aan. Zoiets is een luchtkasteel van hen, die de huidige realiteit niet onder ogen willen zien.

DS

https://dailyreckoning.com/even-the-feds-losing-money/

BeantwoordenVerwijderenhttps://charleshughsmith.blogspot.com/2023/09/six-reasons-why-corporate-profits-will.html?m=1

BeantwoordenVerwijderenhttps://m.investing.com/news/stock-market-news/macquarie-bank-announces-shift-to-digitalonly-transactions-phasing-out-cash-services-93CH-3173809

BeantwoordenVerwijderen